1. Premessa

Le funzioni delle banche centrali si sono notevolmente allargate e modificate negli ultimi anni. Alcune di esse sono state annullate o ridotte (la competenza Antitrust e la gestione dei cambi e delle riserve valutarie, almeno nell’ambito UE). Altre sono divenute condizionanti come il peso della politica monetaria, spesso supplente di quella economica quando priva di adeguato disegno e linearità nelle scelte. Restano i vincoli, spesso sottaciuti o dimenticati, imposti da Trattati comunitari e leggi nazionali.

Nel campo tradizionale e storico e nel contesto della UE, osserviamo i seguenti fenomeni:

- la banca delle banche (con il rifinanziamento è ritornata al centro del governo della liquidità del sistema e è divenuta il volano determinante per tutti gli operatori);

- la banca dello Stato è ormai il principale detentore della quota di maggioranza relativa dei Titoli di Stato e il motore dei relativi mercati di negoziazione;

- la banca con il resto del mondo ha attenuato il peso delle riserve con la diffusione dell’euro, ma ha accresciuto il suo ruolo di tutela dopo la scelta del whatever it takes;

- la banca dei cittadini rimane il creatore della moneta (centralizzate le cartacee e decentrate le metalliche) con l’ancora non definita competizione delle criptovalute deregolamentate e gestibili peer-to-peer.

In questo quadro brevemente riassunto si inserisce la funzione del mercato interbancario che si era sviluppato negli anni ’70 quale scelta per ridurre il peso della Banca Centrale quale ri-finanziatore delle banche, puntando sulla capacità delle singole banche di scambiare fra di loro la liquidità carente di alcune e abbondante di altre, senza l’intermediazione a monte della Banca Centrale. Questa soluzione si è interrotta bruscamente nel 2007 con una crescente crisi di sfiducia ed è stata alla base della crisi finanziaria manifestatasi nel corso del 2008. Da quel momento la disponibilità delle banche a scambiarsi liquidità è di fatto cessata costringendo le Autorità Monetarie a riprendere in pieno il proprio ruolo di ri-finanziatore con strumenti sempre più articolati e sofisticati, ormai definiti come non convenzionali, sebbene ormai divenuti ordinari e prevalenti. Le crisi successive del debito pubblico in molti Paesi hanno allargato i bilanci delle Banche Centrali, rendendo condizionante il loro ruolo sull’intera catena della funzione monetaria per quantità e per prezzi (i tassi di interesse).

Questi ultimi non sono più nella autonoma determinazione delle banche commerciali, come è stato fino alla metà degli anni Settanta, né nella potestà degli Stati, come è avvenuto nei trenta anni successivi garantendo forti flussi di risparmio verso il finanziamento del debito pubblico. Le Banche Centrali governano da allora la quantità e il prezzo della moneta anche dopo la immissione iniziale, con la piena governance della intera curva dei tassi di interesse. Gli operatori si sono adagiati in questa situazione adattando i propri comportamenti accomodandosi nelle proprie scelte. L’emittente, tuttavia, ha perso in parte il controllo bilaterale della quantità di moneta (la crescita ha nettamente superato l’assorbimento) e i tassi di interesse si sono costantemente abbassati seguendo la naturale tendenza suggerita dalla crescente quantità domandata ed immessa, senza il tradizionale contrasto tra le due componenti.

Soffermando l’attenzione sul ruolo dell’attore bancario è opportuno ricordare che “la banca è un’impresa la cui attività consiste nella raccolta di risparmio tra il pubblico unitamente alla concessione del credito: raccoglie denaro e lo dà in prestito a famiglie e imprese. Le banche raccolgono fondi attraverso i depositi di denaro da parte del pubblico ed emettendo obbligazioni.”[1]

Il ruolo della Bce, nello specifico di questo contesto istituzionale, è il mantenere la stabilità dei prezzi, salvaguardare il valore dell’euro e vigilare sull’operato delle banche; lo strumento ritenuto idoneo e compatibile con i poteri assegnati per contenere l’inflazione rispettando l’obiettivo del 2% simmetrico (previsto negli Statuti di BCE e FED), favorendo la crescita economica e l’occupazione, è la politica monetaria. I risultati ottenuti non sono sempre stati soddisfacenti per l’equilibrio dei sistemi economici anche a causa dei vincoli statutari e delle disposizioni dei Trattati Europei circa le competenze della politica economica e i limiti della politica monetaria.

2. Obiettivi della nota e analisi dei dati disponibili

Il presente documento vuole porre l’attenzione sull’evoluzione delle politiche anticonvenzionali poste in essere dalla Bce all’indomani delle varie crisi: Lehman Brothers (mutui subprime), la crisi della Grecia (crescita dello spread e gestione del debito dei PI(I)GS), crescita degli NPL e degli NPE e gestione della pandemia da Covid-19. Palese è l’aumento dell’interventismo quantitativo di Banca D’Italia sui debiti pubblici europei, con drastica diminuzione delle obbligazioni bancarie, in termini percentuali su tutto il portafoglio di intermediari ed operatori. La situazione attuale, in un contesto di tassi bassi e debiti alti, ha portato ad una situazione paradossale in cui le banche registrano un eccesso di liquidità rispetto alla raccolta, con abbandono delle obbligazioni da parte delle famiglie e “morte naturale”, eutanasia ed esaustione del mercato interbancario. Stiamo assistendo alla fine del divorzio tra politica monetaria e fiscale con ritorno agli anni ’80? Una questione non solo teorica e formale, quanto un ridisegno complessivo dei fattori sui quali poggiano i cicli economici.

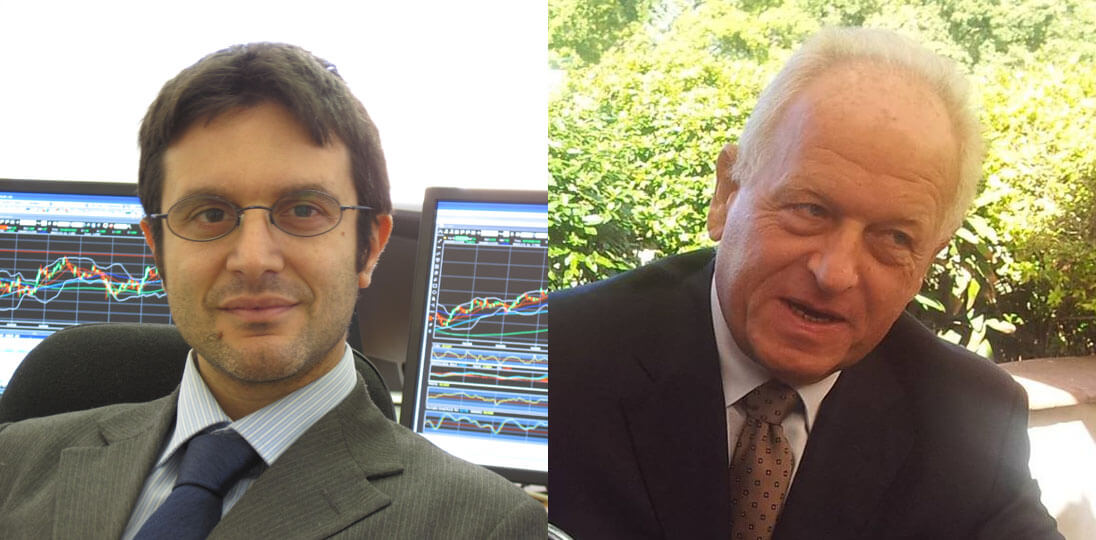

Dal default di Lehman Brothers, causato dai mutui subprime, il sistema bancario italiano non si è più ripreso in termini di volumi di fatturato, margini di intermediazione e utili di bilancio, anche a causa dell’aggravarsi della crisi della Grecia dopo il 2010, che portò all’impennata degli spreads per i PIIGS. Nel 2011 lo spread in Italia arrivò oltre i 570 bp con rendimenti superiori al 7% delle nuove emissioni governative decennali, riflesso di una economia reale, composta principalmente da PMI, troppo dipendenti esclusivamente dal finanziamento bancario, il che porterà alla lievitazione degli NPL nei bilanci delle banche stesse. Nel 2008 il 100% del portafoglio titoli della politica monetaria della Banca d’Italia (vedi grafico 1) era rappresentato da obbligazioni bancarie; oggi il peso delle obbligazioni bancarie (attualmente quelle garantite e cioè covered) è meno del 10% del portafoglio titoli della politica monetaria.

GRAFICO 1: Portafoglio titoli di politica monetaria della Banca D’Italia

LEGENDA: (CBPP = Covered Bond Purchase Programmes; SMP: Securities Market Programme; PSPP = Public Sector Purchase Program; CSPP: Corporate Sector Purchase Program; PEPP: Pandemic Emergency Purchase Program)

Con il QE europeo attivato nel 2015 la voce principale è stata rappresentata da “titoli governativi e di agenzie” ossia titoli pubblici e privati, a cui si è aggiunta la voce “PEPP” (21,5% del totale), con l’avvento della pandemia sanitaria. Si sta assistendo alla esclusione finanziaria delle obbligazioni bancarie nella politica monetaria della banca centrale, snaturando così un canale di raccolta classico degli intermediari bancari che cercano conseguentemente altre soluzioni, ma con minori stimoli fin quando la politica della BCE resta accomodante, denominazione certamente corretta per leggerne le scelte degli ultimi due anni, ma impossibile da mantenere oltre lo stato di necessità.

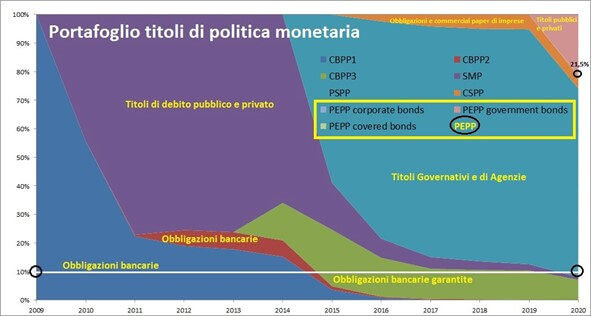

Analizzando il peso sugli asset della Bce di “prestiti alle banche” e “titoli” (vedi Grafico 2), per fini di politica monetaria, è evidente come i prestiti pre-Lehman Brothers fossero nell’ordine del 40% dell’attivo e i titoli dei debiti pubblici assenti. Dal 2009 la quota “prestiti alle banche” è scesa sotto il 40% e, dal QE del 2015, sotto il 30% con un valore nel 2021 del 25,7%. I titoli detenuti dalla Bce sono passati dall’1,5% del 2009 al 55% del 2021. Tamponare l’eventuale fuga dai debiti pubblici, avendo paura di non trovare acquirenti sufficienti sul mercato per le nuove emissioni, è stata la vera emergenza dal 2015 che ha annichilito nella capacità decisionale un sistema bancario, già provato dalla crisi, che però ha costantemente abbondante liquidità a disposizione difficile da collocare per timori sul rimborso ed incertezze nelle procedure di valutazione del merito di credito. Un rischio ossimorico rispetto alla stessa definizione di banca (vedi nota 1) ed auspicabilmente non ultroneo.

GRAFICO 2: Titoli e prestiti, per fini di politica monetaria, nel bilancio della BCE

FONTE: elaborazione degli autori su dati TRADING ROOM ROMA

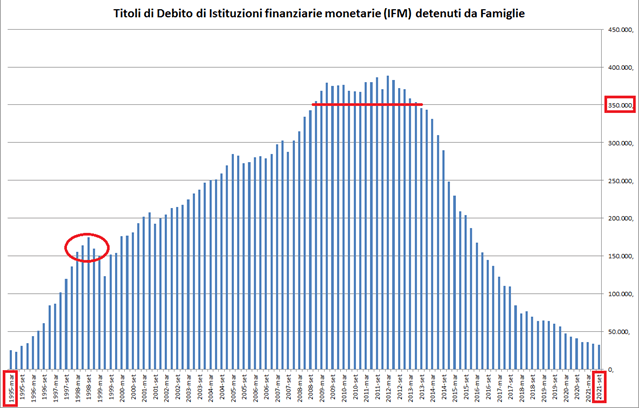

Le obbligazioni bancarie nei portafogli delle famiglie italiane (vedi Grafico 3), che all’avvento della BCE nel 1999 ammontavano a 150 miliardi di euro per arrivare oltre i 350 nel periodo 2008-2013, sono crollate dal 2014 ad oggi per tornare ai livelli iniziali del 1995. Lo stesso scenario che ha portato la Banca D’Italia a detenere meno del 10% delle attività in obbligazioni bancarie garantite del portafoglio di politica monetaria.

GRAFICO 3: Le obbligazioni bancarie nel portafoglio delle famiglie

FONTE: elaborazione su dati Banca d’Italia

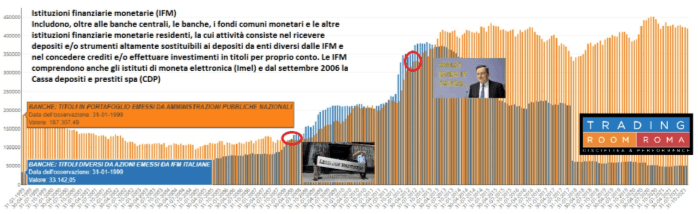

Il minore appeal delle obbligazioni bancarie è riflesso nella caduta dei titoli emessi da Istituzioni Finanziarie Monetarie (IFM) detenuti da banche, decrescenti dal 2013 (vedi Grafico 4). Dopo il “Whatever it takes” il debito pubblico supera le emissioni bancarie, con una sensibile diminuzione nel 2018; anche in questo caso si è tornati indietro nel tempo agli anni ’90 con un sistema interbancario ridotto ai minimi termini. E’ opportuno sottolineare che questo fenomeno è stato condizionato nel tempo dalle crescenti fusioni tra le banche che hanno spesso incrociato, nell’ambito dei gruppi bancari, istituti con abbondante raccolta con altri con eccedenza della domanda di credito, risolvendo in tal modo importanti quantità del precedente lavoro nel mercato interbancario. Le banche maggiori hanno ridotto le loro esigenze esterne e le banche minori hanno spesso perso la loro funzione di utilità per il sistema, rendendo inevitabile la scelta di incorporazione e talvolta la genesi di alcune crisi di stabilità. Una ulteriore condizione di debolezza per il preesistente mercato interbancario i cui tassi hanno perso rilevanza, sovrastati dal crescente “bagaglio degli attrezzi” predisposto dalla BCE.

GRAFICO 4: Debito pubblico e debito bancario detenuto da Istituzioni Finanziarie Monetarie

Nel 2013 i titoli del debito pubblico nel portafoglio delle banche superano per valore i titoli del debito delle altre banche, situazione che non si presentava dal 2007. La condizione si ripete con valori crescenti negli anni successivi, anche perché stimolato dal Quantitative Easing e, ultimamente, dal supporto di liquidità legato alla pandemia sanitaria.

Luci e ombre del sistema riconducibili alla ipotesi che sia possibile combinare un incrocio di motivazioni. Nel 2009 esistevano ancora molte banche sul mercato, in particolare con una raccolta maggiore degli impieghi e buona presenza di titoli di Stato nei portafogli dei clienti. Con l’avvento di una banca centrale restrittiva fino al 2012-2016 cambia il paradigma: il numero delle banche si è notevolmente ridotto, le banche locali dispongono di minore raccolta da offrire; inizia a manifestarsi la presenza di tassi negativi, il clima relativo al mercato interbancario “sfiduciato” è non collaborativo per il sistema, si manifesta un predominio operativo della BCE che triangola tutti i rapporti a chiusura. Che bisogno c’è allora di un mercato interbancario quando la banca centrale è accomodante oltre le attese? Potrebbe rigenerarsi con tassi positivi, ma non si palesano le condizioni vissute negli anni Settanta che generarono il mercato interbancario con un peso a doppia cifra nei bilanci bancari delle relative partite di debito e credito. Con l’adozione dell’euro digitale, potrebbe essere anche il contrario; dipende dalla soluzione finale che sarà adottata.

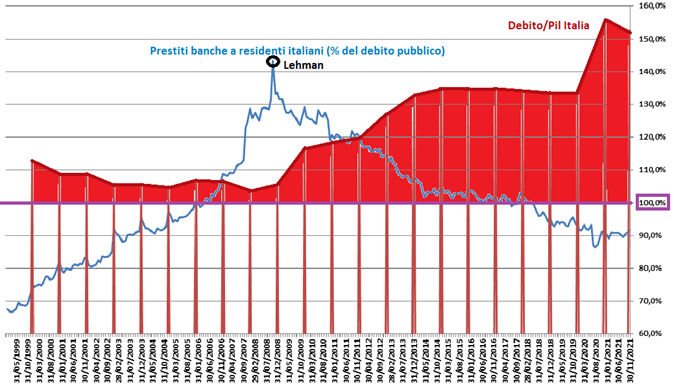

Con riferimento alla raccolta obbligazionaria, è interessante verificare se sia corrisposto il fenomeno di discesa dei prestiti alle famiglie. Negli anni 2000 i prestiti delle banche ai residenti italiani, in termini percentuali rispetto al debito pubblico, superarono la soglia del 70% fino ad arrivare oltre il 140% dopo il default Lehman Brothers (vedi -Grafico 5). Le banche, nel bene e nel male, finanziavano comunque l’economia reale tenendo a bada il livello del debito pubblico sotto il 110%. A fine 2021 si è tornati al 90% con un debito pubblico oltre il 150% e si è accentuata la diminuzione del volume dei prestiti, partita dalla crisi subprime passando per i PIIGS e poi per gli NPL del 2015 fino ad arrivare alle condizioni riduttive generate dal Covid-19. Tutto ciò ha lentamente ridimensionato il credito delle banche. Il denaro disponibile non va a servire l’economia reale, forse confluisce in misura prevalente nei mercati finanziari con accentuazione della volatilità degli attivi. La decadenza dei prestiti ha infine, certamente anticipato il crollo della raccolta di obbligazioni bancarie presso le famiglie.

GRAFICO 5: Andamento dei prestiti ai residenti, in termini di debito pubblico, rispetto all’andamento del rapporto debito/pil nazionale

FONTE: ELABORAZIONE DEGLI AUTORI SU DATI BANCA D’ITALIA

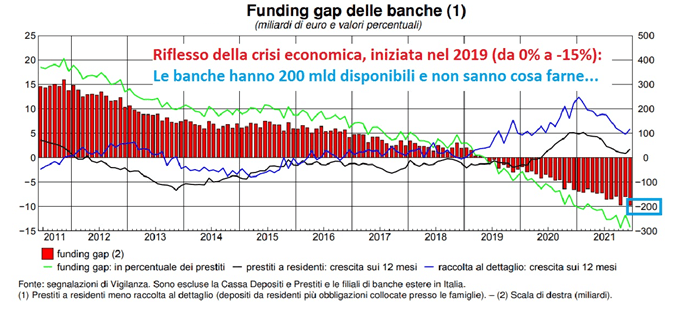

La realtà che emerge è tuttavia un’altra: oggi le banche hanno un funding gap negativo di -200 mld€ contro un valore +300 mld€ del 2011 (vedi Grafico 7). In pratica i prestiti sono scesi, in proporzione al debito pubblico, ma la raccolta è salita più velocemente superando i prestiti: tutta liquidità ferma, in gran parte in “parcheggio”, che potrebbe entrare in circolo nell’economia reale ma non trova sbocchi convenienti e compatibili con il rischio. Il processo del decremento è iniziato nel 2017, diventando negativo nel 2019, prima della pandemia che ha accelerato il fenomeno (vedi Grafico 6).

GRAFICO 6 Funding gap delle banche

FONTE: ELABORAZIONE DEGLI AUTORI SU DATI BANCA D’ITALIA

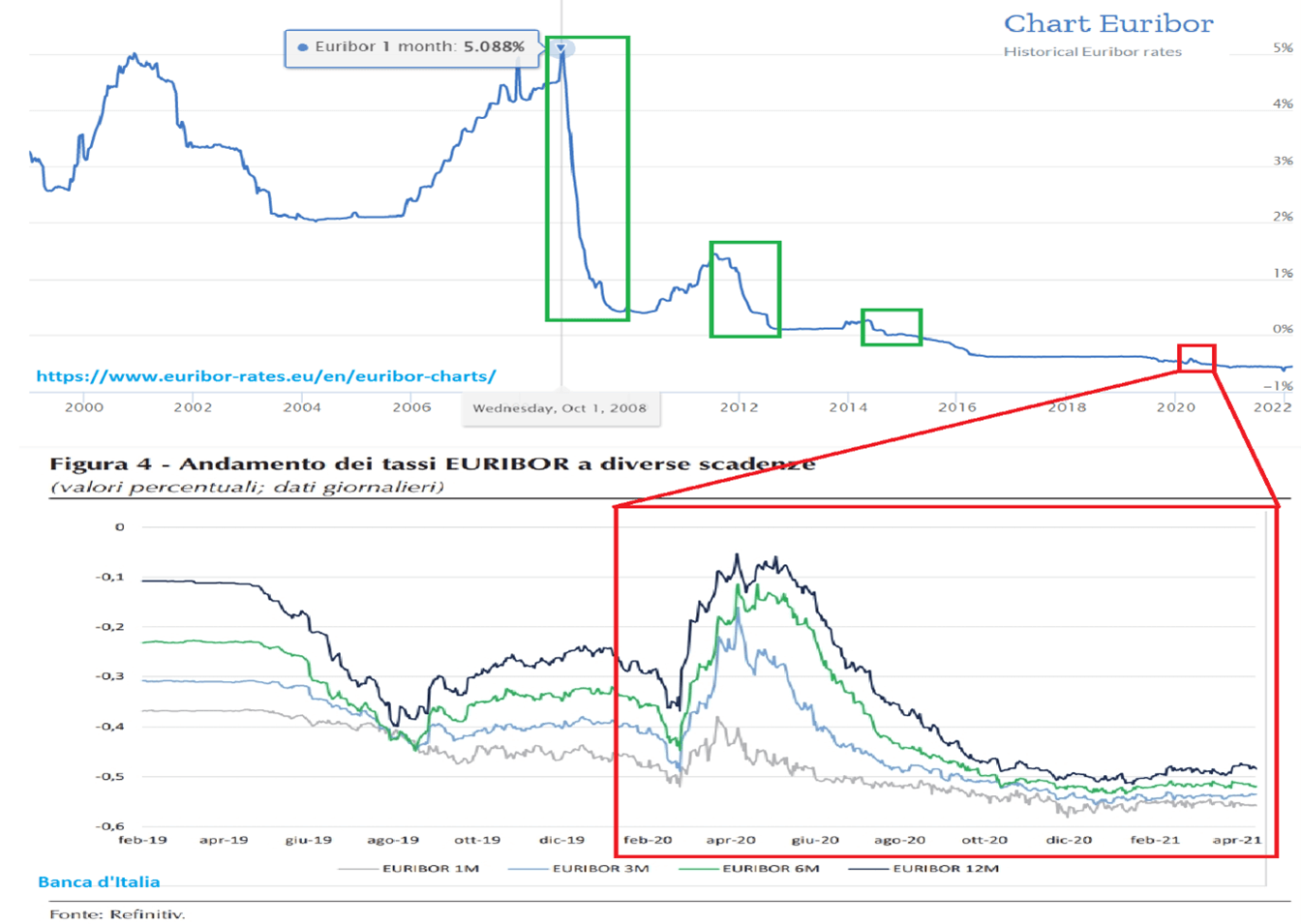

GRAFICO 7: Tasso euribor nel lungo periodo confrontato con il bottom registrato durante la pandemia

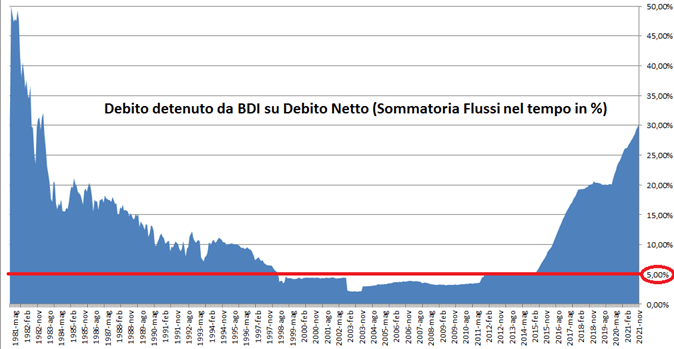

La fine del mercato interbancario si è palesata con la pandemia, quando i tassi Euribor hanno toccato il pavimento bottom (Vedi Grafico 7), in linea con la politica monetaria della Bce. Nel caso del default di Lehman Brothers si passò dal 5% allo 0,5%, oggi non ci sono più margini di manovra e il mercato interbancario è gestito direttamente dalla banca centrale, come evidenziato in precedenza. Le banche centrali devono garantire la stabilità dei prezzi e il funzionamento del mercato finanziario e, per il tramite di imprese private quali le banche che controllano, trasmettere la politica monetaria. Con le politiche non convenzionali si è tornati a finanziare indirettamente i deficit degli Stati coinvolgendo le banche vigilate (per evitare la non prevista monetizzazione del debito), a discapito del mercato interbancario, regalando (in ragione del livello dei tassi) ingenti quantità di liquidità che sono confluite principalmente sui mercati finanziari, ribaltando il principio secondo cui la finanza è al servizio dell’economia reale; si è direttamente snaturato il core business delle imprese finanziarie. E’ vero quindi, che stiamo assistendo ad un nuovo matrimonio tra politica fiscale e politica monetaria, dopo il divorzio del 1981? Il ruolo della Banca Centrale, post Lehman Brothers, è stato determinante: la sommatoria nel tempo dei flussi mensili, positivi e negativi, di debito pubblico detenuto dalla Banca d’Italia rispetto alla sommatoria del debito pubblico netto (nuove emissioni-rimborsi mensili), dal 2012 è tornato pericolosamente sopra il livello del 5% arrivando al 30% nel novembre 2021 (vedi Grafico 8). Siamo tornati ai livelli pre-euro ed ai valori degli anni ’80 che determinarono il “divorzio” Tesoro-Banca D’Italia. La politica monetaria finanzia il 30% del debito netto attuale, valori toccati solo nel 1982.

GRAFICO 8 “Il contributo di Banca D’Italia nel detenere il debito pubblico netto, in termini di flussi cumulati nel tempo”

Le politiche anticonvenzionali delle banche centrali stanno sostituendosi alle politiche fiscali dei governi, eludendo il citato divorzio dalla politica monetaria, minando la fiducia del mercato. Le banche centrali stanno finanziando gli Stati “distruggendo” il sistema creditizio classico, ridotto ad un impatto complessivo sempre più contenuto, per salvare i conti pubblici, soffocando l’economia reale e creando pericolose potenziali bolle sui mercati finanziari. Altro credito alle imprese non viene valutato meritevole poiché già esse presentano strutture patrimoniali e finanziarie deboli. L’unica via possibile per sfruttare il funding gap negativo delle banche è oggi la partecipazione al capitale di rischio delle attività produttive sul territorio, come si è suggerito o imposto per le banche in questi anni. Serve certamente un reset, riconducibile di fatto alla ricerca di nuovi modelli di business quali il private debt nella sua accezione più ampia, ma nel mondo delle banche e dei Regolatori, l’euro digitale potrebbe rappresentare il colpo di grazia al sistema bancario oppure il mezzo per risorgere. Uno strumento che “non ha nulla a che fare” con le criptovalute create negli ultimi anni, ma “in un’economia più digitale, dobbiamo anche garantire la forza e l’autonomia dei sistemi di pagamento europei”. “Le banche centrali possono e devono, nell’ambito dei loro mandati, essere agenti di cambiamento e adempiere alle loro responsabilità nei confronti dei cittadini”[2]

Un euro digitale dovrebbe, per essere condiviso e funzionale:

- essere un complemento, non un sostituto, del contante;

- fornire un’alternativa alle valute digitali private

- garantire che il denaro sovrano rimanga al centro dei sistemi di pagamento europei.

3. Conclusioni

Le note qui redatte non possono condurre a delle conclusioni ultranee, cioè di nostra iniziativa e non richieste, per mancanza della necessaria competenza istituzionale. Resta la valutazione iniziale circa l’esigenza di una riconsiderazione generale del ruolo dei sistemi finanziari e, in quest’ambito, del sistema bancario. Quest’ultimo è certamente chiamato a coprire un ruolo eccedente le funzioni naturali, talvolta in assenza di un quadro normativo di primo livello che ne circoscrive il ruolo nel contesto dell’equilibrio dei poteri istituzionali. I tempi per eventuali modifiche sono lunghi e non corrispondono alle esigenze contingenti. Le mosse attuate negli ultimi dieci anni hanno spesso toccato in confini della normativa, ma sono stati resi necessari a causa delle carenze nelle scelte degli organismi politici competenti per le scelte di politica economica.

La rafforzata presenza della BCE (comunitaria e tramite le Banche Centrali Nazionali) nel mercato interbancario rappresenta pertanto l’occasione per consolidarne il ruolo nel rispetto del quadro delle competenze. Le singole banche sono chiamate a coprire spazi sempre più ampi e diversificati secondo le dimensioni e i modelli di business. L’equilibrio della liquidità disponibile e la gestione andamentale dei fabbisogni di tesoreria rappresentano esigenze fondamentali per poter disporre in ogni momento dei flussi finanziari necessari (la gestione del funding gap evidenziata in precedenza). Le Banche Centrali sono chiamate a facilitare lo scambio nel brevissimo termine fornendo le certezze e le garanzie per rendere fluido lo scambio. Per ottenere questo risultato sarà indispensabile creare nuovi strumenti di mercato monetario interbancario, risultando palesemente superati quelli utilizzati nei decenni precedenti, anche per l’assenza di molti competitori locali e minori che mettevano a disposizione risorse oggi inaridite. Un’utile traccia può essere costituita dall’esperienza maturata con gli strumenti non convenzionali adottati per riqualificare la funzione di rifinanziamento quando sarà definitivamente superata la congiuntura di ampia creazione di nuova base monetaria che ha risolto o nascosto i problemi negli ultimi sei anni. In altri termini, dobbiamo attenderci la riduzione delle dimensioni complessive del bilancio delle banche centrali (meno moneta nel passivo e meno titoli di Stato nell’attivo) ed una progressiva crescita della movimentazione della liquidità in circolazione abbondante, ma idoneamente distribuite secondo le esigenze suggerite dalla domanda di finanziamenti da parte dei mercati (quello del credito in misura prevalente su quello finanziario). Altri attori, comunque vigilati, troveranno spazi per intervenire negli ambiti della finanza straordinaria e strutturata fornendo un supporto nella valutazione più corretta del merito del credito. Un tema che meriterà ulteriori e separate considerazioni.

[1] Definizione presente sul portale economiapertutti.bancaditalia.it.

[2] Vincenzo Visco, Discorso alla riunione del Parlamento congiunto franco-tedesco, 21 settembre 2020