Il 27 ottobre 2022, la Commissione Europea ha pubblicato la valutazione del rischio di riciclaggio e del finanziamento del terrorismo che gravano sul mercato interno e sulle attività transfrontaliere ai sensi dell’art. 6 della Direttiva UE 2015/849 IV Direttiva AML modificata dalla Direttiva 843/2018 V Direttiva AML. Come previsto dalla regolamentazione europea la Commissione identifica, analizza e valuta tali rischi a livello dell’Unione aggiornando la prima valutazione sovranazionale del 2017, propone un’azione globale per affrontarli, valuta il livello di attuazione delle raccomandazioni circa le misure di mitigazione di cui alla relazione del 2019 e stima i rischi rimanenti. Classifica i rischi secondo un ordine di priorità incentrandosi sui fattori geografici in attuazione delle raccomandazioni formulate nella relazione speciale 13/2021 della Corte dei conti europea. Ai sensi dell’art. 6 c. 4 della Direttiva AML 849/2015, le raccomandazioni formulate dalla Commissione agli Stati membri riguardo alle misure idonee ad affrontare i rischi individuati nella valutazione sovranazionale sono vincolanti e fonte normativa del diritto europeo alla stessa stregua delle Linee Guida dell’Autorità Bancaria Europea. Infatti qualora gli Stati membri decidano di non applicare alcuna delle raccomandazioni nei rispettivi sistemi nazionali di AML/CFT lo notificano alla Commissione fornendone una motivazione. La valutazione sovranazionale è essenziale per i partenariati pubblici e privati al fine di comprendere le tendenze e gli schemi di riciclaggio più attuali.

1. Gli impatti della pandemia e della crisi Russia-Ucraina

Gli esiti della valutazione sovranazionale del rischio di riciclaggio e del finanziamento del terrorismo evidenziano l’impatto determinato dalla pandemia COVID-19 e dalla guerra di aggressione russa contro l’Ucraina. I rischi determinati dalla pandemia che sono ancora presenti sono:

- l’appropriazione indebita e la frode sui fondi pubblici concessi nel contesto della pandemia;

- l’acquisizione di imprese in difficoltà finanziaria da parte di organizzazioni criminali;

- maggiori opportunità per le organizzazioni criminali di generare entrate con la vendita di dispositivi medici non autorizzati e farmaci e vaccini illegali, anche ai governi;

- reati informatici commessi approfittando del volume crescente di vendite online, anche attraverso l’utilizzo di identità fraudolente;

- la corruzione di dipendenti pubblici nel contesto dell’adozione di misure urgenti.

Dal 24 febbraio 2022, in risposta all’aggressione militare della Russia nei confronti dell’Ucraina, l’UE ha ampliato notevolmente le sanzioni con l’emanazione del Regolamento 833/2014 e il Regolamento 269/2014 introducendo misure restrittive finanziarie, economiche e commerciali e congelando beni per 32 miliardi. La raccomandazione della Commissione C(2022) 2028 final ha posto attenzione ai programmi di cittadinanza e di soggiorno per investitori esortando gli Stati membri a rivalutare le naturalizzazioni e i permessi di soggiorno rilasciati ai cittadini russi e bielorussi, se finalizzate all’elusione delle sanzioni raccomandando di sospendere il rilascio dei permessi di soggiorno per investitori ai cittadini russi e bielorussi. Vi sono almeno 31 000 imprese in Europa nei settori immobiliare, edile, alberghiero, finanziario ed energetico con titolari effettivi russi. La titolarità di 1.400 di queste (5 %) è detenuta da 33 individui sanzionati, i cd. oligarchi, alcuni dei quali celano la propria titolarità effettiva attraverso società registrate in paesi terzi o azionisti fiduciari, con complessità societaria ingiustificata e uso di istituti giuridici opachi o collegamenti con giurisdizioni ad alto rischio spesso nella banca dati Offshore Leaks. L’attuazione delle misure restrittive dell’UE richiede l’applicazione efficace delle norme in materia di titolarità effettiva (trasparenza dei registri delle imprese e del controllo societario), l’interconnessione tra i diversi registri (registri dei titolari effettivi, registri delle società/imprese, registri catastali), una cooperazione e uno scambio di informazioni più agevoli tra FIU, nonché una vigilanza dei beni nascosti alle autorità fiscali. Servendosi di società di comodo, i criminali celano l’origine e la destinazione dei fondi, mantengono segreto il vero beneficiario dell’operazione e trasferiscono centinaia di milioni di euro mediante operazioni opache. Tali fondi possono essere utilizzati per mero guadagno personale o per la destabilizzazione di interi paesi. Pertanto fare luce sui flussi di denaro sporco contribuisce a difendere la democrazia e la sicurezza dei cittadini dell’UE e a contrastare l’influenza delle autocrazie. Pertanto è di primaria importanza l’emanazione del nuovo framework antiriciclaggio, al fine di assicurare che i registri dei titolari effettivi contengano dati esaustivi.

2. Esiti della valutazione sovranazionale del rischio di riciclaggio e del finanziamento del terrorismo

La Commissione ha analizzato il rischio di riciclaggio e di finanziamento del terrorismo di 42 prodotti e servizi suddivisi in 8 categorie individuati in funzione della tipologia di soggetti obbligati e dalla valutazione nazionale del rischio di riciclaggio e del finanziamento del terrorismo effettuate da tutti i Paesi del mondo. Essi sono suddivisi come segue:

- prodotti e servizi connessi al denaro contante (corrieri di denaro contante, attività economiche caratterizzate da elevato utilizzo di contante, banconote di valore elevato, pagamenti in contanti e sportelli automatici di proprietà privata);

- settore finanziario: deposito su conti, settore delle attività di investimento degli investitori istituzionali e al dettaglio, corporate banking, private banking, crowdfunding, cambio di valute, moneta elettronica, trasferimenti di fondi, servizi di pagamento, valute virtuali e altri beni virtuali, prestiti alle imprese, credito al consumo e prestiti di basso valore, crediti ipotecari e crediti di alto valore garantiti da attività, assicurazioni (vita e non vita) e affitto di cassette di sicurezza;

- prodotti e servizi non finanziari (istituti giuridici, beni e oggetti di alto valore, corrieri di metalli e pietre preziosi, settore immobiliare, servizi forniti da contabili e servizi giuridici);

- settore del gioco d’azzardo;

- organizzazioni senza scopo di lucro;

- sport professionistici (calcio professionistico);

- zone franche;

- programmi di soggiorno e di cittadinanza per investitori.

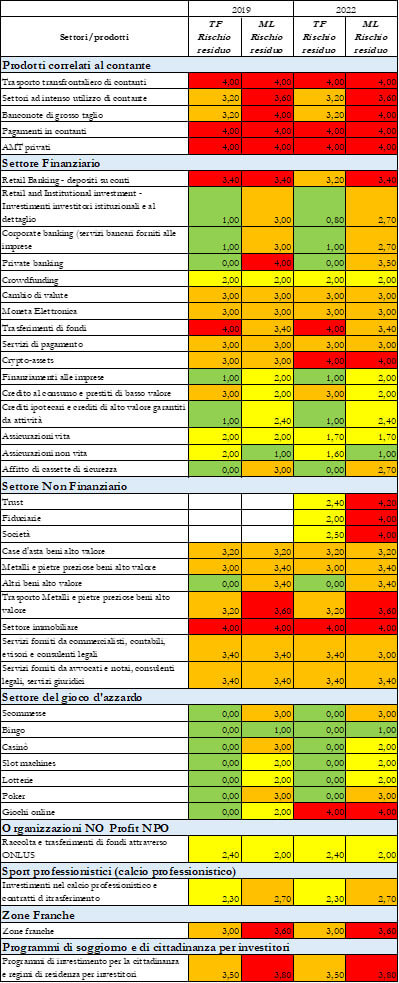

Si rappresentano nella Tabella di seguito riportata “Matrice di rischio per prodotto e settori” gli esiti della valutazione sovranazionale in particolare del rischio residuo suddiviso per ognuno dei prodotti e settori rappresentanti. Nella presente analisi si focalizza l’attenzione sui settori valutati con un rischio residuo elevato che comportano maggiori manacce per i soggetti sottoposti alla normativa AML/CFT e pertanto richiedono l’adozione di maggiori misure di mitigazione.

2.1. Contante e prodotti assimilabili ai contanti

Il settore del contante e dei prodotti assimilati continua a rappresentare uno dei settori esposti ad un rischio molto alto principalmente per il riciclaggio ma altresì per il finanziamento del terrorismo. I settori analizzati sono i seguenti:

- Trasporto transfrontaliero di contanti

- Settori ad intenso utilizzo di contante

- Banconote di grosso taglio

- Pagamenti in contanti

- AMT privati

Tutte le aree esprimono un rischio residuo molto significativo e molto alto (score 4) per il riciclaggio in particolar modo. La domanda di banconote in euro sembra essere aumentata e dimostra che il contante è ancora una riserva di valore diffusa anche in seguito alla pandemia di COVID-19. L’economia criminale resta prevalentemente basata sul contante, il che espone a significativi rischi a causa dell’anonimato. I criminali cercano di trasferire i proventi illegali in contante in luoghi dove l’uso o il collocamento nel sistema finanziario è più semplice, in genere quelli caratterizzati da un uso predominante del contante o da una debole vigilanza. Il contante può essere convertito in strumenti anonimi come carte prepagate. Nel Regolamento 1672/2018 la definizione di “denaro contante” comprende oltre alla valuta e agli strumenti negoziabili al portatore, beni utilizzati come riserve altamente liquide di valore e carte prepagate. Le segnalazioni sono esigue, probabilmente a causa della difficoltà di rilevare le operazioni in contanti. L’emergere degli sportelli automatici di proprietà privata (ATM) offre alle organizzazioni criminali maggiori opportunità di collocare i loro proventi nel sistema finanziario senza essere rilevati. L’attuale quadro giuridico dell’UE ha notevolmente ostacolato le opportunità di introdurre nel sistema finanziario somme elevate di contanti generati illecitamente attraverso l’obbligo di applicare le procedure di adeguata verifica, l’approccio basato sul rischio che impone di elevare il profilo di rischio su tali operazioni, il controllo transfrontaliero e l’estensione dei soggetti obbligati che sono obbligati a tracciare tali operatività. Il Regolamento 1672/2018 relativo ai controlli sul denaro contante in entrata o in uscita dall’Unione, entrato in vigore a giugno 2021, amplia l’ambito di applicazione dei controlli alla frontiera dell’UE, estende la nozione di contante, impone obblighi dichiarativi per il contante trasportato tramite corrieri e rafforza i poteri delle autorità. Attualmente 19 Stati membri stanno introducendo restrizioni sui pagamenti in contanti, ma il sussistere di quadri divergenti distorce la concorrenza e può comportare la delocalizzazione delle imprese in Stati membri con requisiti meno rigidi. Il piano d’azione della Commissione per una politica globale dell’Unione in materia COM(2021) 420 final introduce un massimale per i pagamenti in contanti di importo pari a 10.000 euro.

2.2. Settore finanziario

Sono analizzati n. 16 prodotti e servizi finanziari a clienti professionali e al dettaglio, fra cui:

- Retail Banking

- Retail and Institutional investment

- Corporate banking (servizi bancari forniti alle imprese)

- Private banking

- Crowdfunding

- Cambio di valute

- Moneta Elettronica

- Trasferimenti di fondi

- Servizi di pagamento

- Crypto-assets

- Finanziamenti alle imprese

- Credito al consumo e prestiti di basso valore

- Crediti ipotecari e crediti di alto valore garantiti da attività

- Assicurazioni vita

- Assicurazioni non vita

- Affitto di cassette di sicurezza

Fra i settori analizzati vi è quello bancario, quello degli investimenti a controparti istituzionali, le assicurazioni, il crowdfunding, la moneta elettronica, il trasferimento di fondi, le cripto-attività e i servizi di pagamento. I settori a maggiore rischio sono quello delle crypto-attività che raggiunge il livello massimo un rischio molto significativo sia ML che TF (score massimo 4) e quello del retail banking (depositi sui conti della clientela al dettaglio) e dei trasferimenti di fondi il cui livello di rischio è rispettivamente significativo e molto significativo (score 3,40 ML e 4 FT). Nel settore finanziario, la mancanza di norme armonizzate e un coordinamento e scambio di informazioni insufficienti fra le FIU continuano a incidere sulla capacità dell’UE di affrontare correttamente il rischio di riciclaggio e di finanziamento del terrorismo. Inoltre spesso le autorità competenti in materia di AML/CFT negli Stati membri sembrano avere difficoltà a vigilare sul settore adottando un approccio basato sul rischio. In linea con il parere dell’Autorità bancaria europea di marzo 2021 (ABE, 3.3.2021, EBA/Op/2021/04), la valutazione sovranazionale del rischio di riciclaggio e del finanziamento del terrorismo ritiene che gli enti creditizi e gli istituti di pagamento, gli uffici di cambio, gli istituti di moneta elettronica e le istituzioni finanziarie siano molto vulnerabili per le debolezze nei controlli in materia di AML/CFT alla luce dei rischi emergenti associati alle valute virtuali, alle nuove tecnologie (FinTech e RegTech), al finanziamento del terrorismo, al recesso del Regno Unito dall’UE. I rischi associati alle cripto-attività sono affrontati attraverso la proposta di regolamento relativo ai mercati delle cripto-attività e che modifica la direttiva (UE) 2019/1937 (COM(2020) 593 final) che tiene conto delle soluzioni basate sulla tecnologia del registro distribuito (DLT). I fondi di investimento, per le loro caratteristiche e la loro natura, sono vulnerabili al riciclaggio dei proventi derivanti da frode, reati fiscali e corruzione (settori delle “attività di investimento degli investitori istituzionali e al dettaglio” e degli “Azionisti fiduciari“). I rischi sono determinati inoltre all’esposizione del settore a clienti ad alto rischio, nonché al volume elevato, alla complessità e alla natura transfrontaliera delle operazioni. In un settore che detiene un valore significativo delle attività gestite, la trasparenza della titolarità effettiva non è ancora ottimale.

2.3. Settore e prodotti non finanziari

La valutazione sovranazionale del rischio di riciclaggio e del finanziamento valuta le strutture giuridiche concentrandosi sulle principali vulnerabilità connesse all’occultamento della titolarità effettiva (trust, azionisti e società). Considera il mercato dei beni di alto valore, gli investimenti immobiliari e i servizi forniti da contabili, revisori dei conti, consulenti e consulenti tributari, nonché i servizi giuridici di notai e altri liberi professionisti. In dettaglio i settori sono:

- Trust

- Fiduciarie

- Società

- Case d’asta beni alto valore

- Metalli e pietre preziose beni alto valore

- Altri beni alto valore

- Trasporto Metalli e pietre preziose beni alto valore

- Settore immobiliare

- Servizi forniti da commercialisti, contabili, revisori e consulenti legali

- Servizi forniti da avvocati e notai, consulenti legali, servizi giuridici

I settori più esposti al rischio (rischio molto significativo) sono quello degli istituti giuridici e accordi legali quali il trust e le attività fiduciarie a cui sono accomunate per la prima volta le società poiché strumenti che consentono facilmente di occultare la reale titolarità effettiva. Gli score assegnati sono tutti al livello massimo (4 e 4,20 per i trust). Tali strumenti generano criticità sotto il profilo di rischio di riciclaggio poiché permettono il loro utilizzo da parte di soggetti che non si palesano con titolai effettivi formali in luogo di quelli occulti. I rischi di abuso e di utilizzo distorto per dissimulare l’origine e la destinazione dei fondi e il reale titolare effettivo è elevato e per questo è necessario attuare le disposizioni sulla trasparenza societaria e quelle inerenti i registri dei titolari effettivi e renderli disponibili alle autorità e ai soggetti sottoposti alla normativa antiriciclaggio, nonché agevolare la cooperazione internazionale fra le FIU. Fra i settori a maggiore rischio (rischio molto significativo) si annovera il settore immobiliare (score 4) che consente di immettere nell’economia legale patrimoni di importo rilevante eludendo le procedure di due diligence e gli investimenti immobiliari sono infatti utilizzati anche dagli oligarchi russi soggetti che dispongono di ingenti ricchezze. Infine degno di nota anche il trasporto di metalli, pietre preziose e beni di alto valore perché riserve liquide di valore (score 3,60) e come tali facilmente trasferibili fra soggetti diversi per riciclare l’origine illecita dei fondi impiegati in tali investimenti. Questi settori assumono tutti un rischio molto alto e alto a conferma delle vulnerabilità degli stessi.

2.3.1. Settore e prodotti non finanziari – soggetti e istituti giuridici

Il settore assume un livello di rischio molto significativo (score 4,2 e 4). I criminali utilizzano strutture complesse che coinvolgono società e soggetti giuridici per occultare le procedure di due diligence, spesso servendosi di società di comodo e fittizie. L’utilizzo di tali strutture giuridiche dissimula la circolazione di proventi illeciti sotto forma di operazioni commerciali legittime. I trust e gli istituti giuridici analoghi non garantiscono trasparenza e nascondono l’esistenza di attivi alle autorità di contrasto. Una mancanza di cooperazione e di condivisione delle informazioni tra le autorità di diverse giurisdizioni crea debolezze facilmente sfruttabili dai criminali alla ricerca di giurisdizioni in cui i controlli in materia di AML sono meno efficaci. A complemento di tali strutture, i servizi forniti da amministratori e azionisti fiduciari possono essere sfruttati al fine di occultare la titolarità effettiva. I criminali e le persone cui è impedito assumere determinate cariche nelle imprese (interdetti) cercano di utilizzare i servizi di fiduciari formali per celare la propria identità, aggirare i divieti senza figurare nei registri aziendali.

2.3.2. Settore e prodotti non finanziari – beni di alto valore

Il settore assume un livello di rischio significativo (score 3,40 e 3,60). I beni di alto valore, tra cui opere d’arte, oggetti di antiquariato e pietre e metalli preziosi, sono merci che consentono il trasferimento di valore. Di conseguenza i criminali possono convertire i proventi illeciti in beni di alto valore, che possono essere portati oltre frontiera e conservati con relativa facilità e un esiguo controllo normativo. Il valore delle opere d’arte e oggetti di antiquariato è difficile da verificare o comparare. Pertanto, opere d’arte di scarso valore possono essere vendute ai complici a un prezzo notevolmente maggiorato, con l’emissione di una fattura che giustifica il trasferimento di fondi. Sono stati molto spesso segnalati collegamenti tra il commercio di oggetti di antiquariato e il traffico di stupefacenti, specie selvatiche e armi, tra il riciclaggio di denaro e i reati fiscali e tra il finanziamento di attrezzature belliche e le organizzazioni terroristiche, il che pone il traffico di oggetti di antiquariato al livello dei reati gravi nell’ambito della criminalità organizzata transnazionale. Nella strategia dell’UE per la lotta alla criminalità organizzata 2021-2025, la Commissione adotterà il piano d’azione sul traffico di beni culturali, che stabilisce un approccio globale finalizzato a contrastare tale tipo di reati e tutelare i beni culturali dai danni causati dalle attività criminose.

2.3.3. Settore e prodotti non finanziari – prestatori di servizi

Il settore assume un livello di rischio significativo (score 3 e 3,40). Per i professionisti e le società di servizi permane il rischio di infiltrazione da parte della criminalità organizzata per il riciclo di proventi illeciti. Gli autori di reati possono servirsi dei servizi di consulenza, in particolare della creazione di strutture aziendali. I professionisti sono bersagli appetibili per i riciclatori, possono essere coinvolti inconsapevolmente o essere complici dei criminali e volutamente negligenti nell’adempimento dei loro obblighi in materia di AML/CFT. L’esposizione ai rischi è dovuta al coinvolgimento dei professionisti nella gestione di situazioni giuridiche complesse, di società e istituti giuridici, incluse società di comodo e offshore. Le disparità della vigilanza, in particolare degli organi di autoregolamentazione, compromette la prevenzione e la capacità di rilevare abusi. Il numero esiguo di segnalazioni di operazioni sospette dei professionisti e dei soggetti non finanziari indica che i sospetti non vengono rilevati. Il settore immobiliare è esposto in maniera molto significativa al rischio di riciclaggio ed è vulnerabile per i reati fiscali (score 4) (i residenti dell’UE detengono 1,4 miliardi di beni immobili offshore). L’uso di veicoli aziendali complessi ostacolano l’identificazione della titolarità effettiva e l’origine dei fondi come indicato dal GAFI e dal gruppo Egmont.

2.3.4. Caratteristiche comuni dei settori finanziari e non finanziari (soggetti e istituti giuridici)

Le carenze in relazione alla titolarità effettiva rappresentano tuttora una minaccia notevole per il sistema finanziario. L’anonimato continua a essere una vulnerabilità del sistema finanziario internazionale e le banche, le autorità di regolamentazione e le autorità di contrasto non sono in grado di accertare rapidamente i titolari reali delle società. Gli organismi di investimento collettivo sono esposti a un rischio maggiore, poiché l’identità degli investitori non è trasparente e l’utilizzo di conti omnibus complica ulteriormente lo scambio di informazioni. Nel settore non finanziario i criminali apprezzano i soggetti e gli istituti giuridici per la loro capacità di rafforzare l’anonimato e celare l’identità dei titolari effettivi, come strumento per svolgere attività illecite ad esempio attraverso la logistica e il trasporto di beni illeciti. L’istituzione di registri dei titolari effettivi e l’aumento della trasparenza delle società sono elementi per la lotta contro l’uso delle società di comodo unitamente alla Direttiva (UE) 2019/1151 e 2017/1132 per quanto concerne l’uso di strumenti e processi digitali nel diritto societario. Conoscere chi controlla effettivamente un’impresa e come la controlla migliora il rilevamento precoce dei rischi. Nel diritto societario UE saranno inclusi controlli ex ante sulle società.

2.4. Settore del gioco d’azzardo

Il settore del gioco d’azzardo è caratterizzato da una crescita economica e da uno sviluppo tecnologico rapidi, con una forte crescita del settore online durante e dopo la pandemia di COVID-19 che ne hanno aumentato i rischi. Nell’ambito del settore la valutazione del rischio di riciclaggio e del finanziamento del terrorismo ha preso in esame i seguenti prodotti:

- Scommesse

- Bingo

- Casinò

- Slot machines

- Lotterie

- Poker

- Giochi online

Il gioco online assume un livello di rischio molto significativo e quello delle scommesse e del poker un rischio significativo a conferma dell’esposizione al rischio del settore (score 3 e 4). Nei giochi online le tecniche di comunicazione a distanza consentono con più facilità di occultare l’origine dei fondi eludendo gli obblighi di identificazione e le procedure di due diligence. Per la prima volta la valutazione del rischio di riciclaggio e del finanziamento considera i token scambiabili utilizzati nei videogiochi come assimilabili alle cripto-attività, minaccia che segue lo stesso schema. I riciclatori possono servirsi della vendita digitale di tali token allo stesso modo in cui si servono della vendita fisica. Possono essere acquistati e poi venduti con denaro illegale, riciclando così il denaro sporco I casinò presentano per loro natura un’esposizione elevata ai rischi. Le lotterie e le macchine da gioco (al di fuori dei casinò) presentano un livello moderato di rischio; per le lotterie sono in atto alcuni controlli sulle vincite elevate. Si ritiene che il bingo tradizionale presenti un basso livello di rischio poiché comporta puntate e vincite relativamente basse.

2.5. Raccolta e trasferimento di fondi tramite organizzazioni senza scopo di lucro

Le organizzazioni senza scopo di lucro sono definite dal GAFI come organizzazioni giuridiche che si occupa di raccolta o erogazione di fondi a fini caritativi, religiosi, culturali, educativi, sociali o solidali. Il rischio del settore è stimato moderatamente significativo (score 2). Tale scenario di rischio riguarda la raccolta e il trasferimento di fondi nel mercato interno, nonché la raccolta di fondi per il trasferimento da e verso paesi terzi. La natura e il livello del rischio di riciclaggio e di finanziamento del terrorismo può variare a seconda delle fonti di finanziamento, dei metodi e dei canali di erogazione e dei beneficiari dei fondi. Le organizzazioni senza scopo di lucro che forniscono aiuti umanitari operano tendenzialmente in zone di conflitto o di crisi, dove talvolta possono essere presenti gruppi o individui armati designati come terroristi. Il de-risking da parte degli istituti finanziari espone le NPO all’emarginazione finanziaria e la difficoltà di accedere ai canali bancari formali aumenta ulteriormente tale rischio[1]. Le NPO sono diventate più consapevoli dei rischi cui sono esposte: è stato infatti rilevato un aumento degli investimenti nelle funzioni di conformità e revisione contabile. È opportuno sensibilizzare il settore finanziario per facilitare l’accesso delle NPO a canali regolamentati. In quasi tutti gli Stati membri è in atto una qualche forma di vigilanza, tramite organismi di autoregolamentazione, autorità fiscali o altri tipi di autorità di vigilanza. Le procedure di adeguata verifica per la registrazione e l’accesso ai servizi finanziari sono diventate più rigorose, rendendo le NPO meno appetibili ai fini del finanziamento del terrorismo.

2.6. Sport professionistici

Al pari di molte altre attività economiche, lo sport è stato utilizzato dai criminali per riciclare denaro e ricavare entrate illecite. Il calcio, di gran lunga lo sport più popolare del mondo, si presta bene a tale uso. Il rischio stimato del settore è significativo (score 2,70). Come nel mondo dell’arte, anche in quello sportivo i criminali non sono sempre attirati da un guadagno economico: anche il prestigio sociale, l’associazione a celebrità e la prospettiva di avere rapporti con figure autorevoli possono indurli a investire. La pandemia di COVID-19 ha avuto un effetto devastante sulle finanze dei club, determinando diverse tendenze in crescita che potrebbero mettere maggiormente a rischio il settore. Il settore è vulnerabile al riciclaggio e, in misura minore, al finanziamento del terrorismo. Il quadro giuridico proprio ha incrementato i controlli, ma non sono sufficienti. La trasparenza a tutti i livelli, dai trasferimenti dei giocatori ai titolari dei club, è essenziale per ridurre il livello di rischio nel settore.

2.7. Zone franche

Le zone franche sono tuttora considerate a elevato rischio di riciclaggio e finanziamento del terrorismo poiché offrono numerosi vantaggi dal punto di vista doganale e fiscale, il che aumenta la loro capacità di agevolare i reati presupposto o l’abuso. Il rischio del settore è molto significativo (score 3,60). I rischi valutati riguardano le zone franche e, in misura minore, i depositi doganali, ma sono più gravi se i beni di alto valore sono detenuti in porti franchi. Sottolineando la rapida crescita del mercato dell’arte di fascia alta e l’espansione fisica dei depositi di beni di lusso, da una ricerca emerge che i porti franchi di lusso si stanno affermando come nuovi elementi nel sistema globale dell’elusione fiscale e della criminalità. Inoltre le zone franche sono una minaccia per la contraffazione, in quanto consentono ai contraffattori di sbarcare le spedizioni, adattare o altrimenti manomettere i carichi o i documenti corrispondenti, e quindi riesportare i prodotti senza l’intervento delle autorità doganali, mascherando così l’origine e la natura reali delle merci, nonché l’identità del fornitore originario. La proposta di regolamento adottata a luglio 2021 mira ad ampliare l’ambito di applicazione ai soggetti obbligati che commerciano e custodiscono opere d’arte nei depositi doganali. La Commissione sta effettuando una valutazione delle zone franche dell’UE che analizza i benefici, i costi e il rischio di un uso improprio sia nel settore doganale che in quello fiscale.

2.8. Programmi di soggiorno e di cittadinanza per investitori

I programmi di soggiorno e di cittadinanza per investitori mirano ad attirare investimenti in un paese mediante la concessione di diritti di cittadinanza o residenza. Tali programmi sono oggetto di un uso improprio a fini di riciclaggio di proventi derivanti da reati fiscali, corruzione e aumenta i rischi per la sicurezza. Una seconda cittadinanza può facilitare la circolazione di proventi illeciti e l’occultamento di beni alle autorità. Anche la mancanza di trasparenza e governance dei programmi desta preoccupazione. Il 20/10/20 la Commissione ha avviato procedure di infrazione nei confronti di Cipro, Malta e Bulgaria tramite lettere di costituzione in mora relative ai rispettivi programmi di cittadinanza per investitori. Data la natura della cittadinanza dell’UE e i diritti a essa connessi, tali programmi non sono limitati allo Stato membro che naturalizza un investitore, ma riguardano tutti gli Stati membri e l’UE nel suo complesso. La concessione della cittadinanza nazionale, e per estensione di quella dell’UE, in cambio di investimenti predefiniti e senza alcun legame effettivo tra lo Stato membro interessato e l’investitore compromette l’integrità della cittadinanza dell’UE e il principio di leale cooperazione. Solo Malta continua a utilizzare un programma di cittadinanza per investitori, anche se a marzo 2022 ha sospeso temporaneamente il suo programma per i cittadini russi e bielorussi. Tuttavia 19 Stati membri offrono programmi di soggiorno per investitori. La proposta di regolamento prevede che gli operatori coinvolti nei programmi di soggiorno per investitori di paesi terzi saranno soggetti obbligati[2]. Il rischio del settore è stato valutato molto significativo (score 3,80). I rischi di tali programmi sono stati evidenziati nel contesto dell’aggressione russa contro l’Ucraina, poiché i cittadini soggetti a sanzioni o che sostengono la guerra hanno acquisito la cittadinanza dell’UE o permessi di soggiorno negli Stati membri. Poiché i programmi di cittadinanza per investitori violano il diritto dell’UE, la Commissione ha esortato gli Stati membri ad abrogare immediatamente tali programmi. Ha inoltre invitato gli Stati membri a garantire che i programmi di soggiorno per investitori siano sottoposti a controlli rigorosi[3]. Inoltre, la Commissione ha adottato una proposta di rifusione della direttiva sui soggiornanti di lungo periodo che impedisce agli investitori di paesi terzi di acquisire abusivamente lo status di soggiornante di lungo periodo dell’UE, rafforza i requisiti per le persone che erano in possesso di un permesso di soggiorno rilasciato sulla base di un investimento in uno Stato membro.

3. Misure di Mitigazione del rischio di riciclaggio e del finanziamento del terrorismo

Fra le misure di mitigazione previste dalla Commissione si rilevano:

- Misure di mitigazione ai sensi della quinta direttiva antiriciclaggio fra cui i registri pubblici dei titolari effettivi per le imprese e per i trust e altri istituti giuridici, una limitazione dell’anonimato da valute virtuali e carte prepagate, un rafforzamento delle misure per i paesi terzi ad alto rischio, i registri centrali dei conti bancari, un miglioramento della cooperazione tra autorità di vigilanza antiriciclaggio e dello scambio di informazioni tra le stesse.

- Misure di mitigazione dell’UE già in vigore la V direttiva antiriciclaggio, il regolamento relativo ai controlli sul denaro contante 2018/1672, la direttiva sulla lotta al riciclaggio di denaro mediante il diritto penale 2018/1673; il regolamento relativo all’introduzione e all’importazione di beni culturali 2019/880; la direttiva sull’agevolazione dell’uso di informazioni finanziarie Direttiva (UE) 2019/1153, la revisione dei regolamenti sulle autorità europee di vigilanza[4], la Direttiva (UE) 2019/2177, la V direttiva sui requisiti patrimoniali 2013/36/UE e 2019/878 per la cooperazione tra le autorità di vigilanza prudenziale e antiriciclaggio.

- Le proposte legislative fra cui il regolamento che istituisce una nuova Autorità dell’UE, il regolamento in materia di adeguata verifica della clientela, la VI direttiva antiriciclaggio sulle autorità di vigilanza nazionali e sulle FIU e una revisione del regolamento sui trasferimenti di fondi 847/2015 al fine di tracciare il trasferimento delle cripto-attività.

4. Raccomandazioni

- Raccomandazioni per le Autorità europee di vigilanza. L’ABE ha raccomandato che l’elenco di soggetti obbligati comprenda i prestatori di servizi per le cripto-attività, imprese di investimento e fondi di investimento, mentre la Commissione ha raccomandato alle autorità europee di vigilanza di fornire orientamenti sulla governance e l’ABE ha redatto orientamenti sul ruolo e sulle responsabilità del responsabile del controllo di conformità in materia di AML/ e dell’organo di gestione. Infine La Commissione raccomanda agli organi di autoregolamentazione nel settore non finanziario di aumentare le ispezioni tematiche per accrescere il livello di segnalazione.

- Raccomandazioni per gli Stati membri A norma dell’articolo 6, par. 4, della direttiva antiriciclaggio, se gli Stati membri decidono di non applicare alcuna delle raccomandazioni, devono notificare alla Commissione la loro decisione fornendone una motivazione. Ad oggi nessuno degli Stati membri ha fatto pervenire tale notifica.

- Raccomandazioni specifiche per prodotto/servizio in funzione dell’analisi dei rischi in materia di contante e attivi assimilabili, nel settore finanziario e non finanziario, del gioco d’azzardo, della raccolta e trasferimenti di fondi tramite un’organizzazione senza scopo di lucro, del calcio professionistico, porti franchi, programmi di soggiorno e di cittadinanza per investitori.

5. Conclusioni sulla valutazione sovranazionale del rischio di riciclaggio e del finanziamento del terrorismo

La Commissione continuerà a monitorare l’attuazione delle raccomandazioni formulate ed effettuerà un riesame entro il 2024 alla luce delle modifiche del quadro normativo dell’UE. La valutazione sovranazionale del rischio di riciclaggio e del finanziamento del terrorismo è essenziale per la comprensione delle minacce e delle vulnerabilità e sollecita sia le autorità di vigilanza che i soggetti obbligati a prevenire tali rischi istituendo presidi nell’ambito delle citate raccomandazioni. Si ritiene che fra gli strumenti utili a prevenire le minacce e ridurre le vulnerabilità vi siano l’istituzione di partenariati fra il settore pubblico e privato e lo scambio di informazioni fra i soggetti obbligati previsti negli USA dal Patriot Act e nel Bank Secrecy Act Statute, anche se FinCEN, l’autorità di vigilanza in materia AML/CFT, ha ribadito che l’istituto ha carattere strettamente volontario. Inoltre anche la tutela dei whistleblowers (False Claim Act) e la remunerazione con una percentuale (10-30%) sul totale delle sanzioni che il Governo recupera grazie alle informazioni denunciate, contribuisce a ridurre le vulnerabilità. Per contro l’Unione Europea è all’avanguardia in materia di trasparenza dei titolari effettivi, norme che negli USA saranno applicate solo dal 2024.

Matrice di rischio per prodotto/settore – tavola comparativa 2017-2019-2022

[*] Le opinioni espresse nel presente documento sono strettamente personali e non necessariamente riflettono, né in alcun modo implicano, l’istituto di appartenenza.

[1] Ai sensi del parere dell’Autorità bancaria europea sul de-risking (EBA/Op/2022/01), l’eliminazione dei rischi può rappresentare uno strumento di gestione dei rischi legittimo, ma può essere anche indicativa di una gestione inefficace del rischio di riciclaggio/finanziamento del terrorismo, con possibili gravi conseguenze. L’ABE ritiene che i suoi orientamenti normativi su come gestire il rischio di riciclaggio e di finanziamento del terrorismo, se applicati correttamente, dovrebbero contribuire a evitare un’eliminazione dei rischi ingiustificata:

[2] Proposta di regolamento del Parlamento europeo e del Consiglio relativo alla prevenzione dell’uso del sistema finanziario a fini di riciclaggio o finanziamento del terrorismo, 20.7.2021, COM(2021) 420 final.

[3] Raccomandazione della Commissione del 28.3.2022 relativa alle misure immediate nel contesto dell’invasione russa dell’Ucraina in relazione ai programmi di cittadinanza e di soggiorno per investitori, C(2022) 2028 final.

[4] Regolamento (UE) 2019/2175 che istituisce EBA (Autorità bancaria europea), il regolamento (UE) n. 1094/2010, che istituisce EIOPA (Autorità europea delle assicurazioni e delle pensioni aziendali e professionali), il regolamento (UE) n. 1095/2010, che istituisce ESMA (Autorità europea degli strumenti finanziari e dei mercati), il regolamento (UE) n. 600/2014, sui mercati degli strumenti finanziari, il regolamento (UE) 2016/1011, sugli iindici di riferimento negli strumenti finanziari e nei contratti finanziari o per misurare la performance di fondi di investimento, e il regolamento (UE) 2015/847, riguardante i dati informativi che accompagnano i trasferimenti di fondi.