Sommario[*]: 1. Premessa – 2. Il responsabile delle segnalazioni periodiche – 3. Il contenuto delle segnalazioni periodiche – 3.1 Dipendenze bancarie: alcuni esempi – 3.2. Le altre “tipologie” di soggetti – 3.2.1. Operatività con sale conta di altro operatore o altre sale conta del medesimo operatore segnalante – 3.2.2. Operatività con punti serviti della GDO e con “altri soggetti” – 4. Casi particolari – 5. Riflessioni conclusive in merito ai possibili utilizzi del contenuto delle segnalazioni periodiche – 5.1. Utilizzi da parte delle autorità nazionali – 5.2. Utilizzi da parte dei service.

1. Premessa

Il 24 aprile 2020 la Banca d’Italia ha reso noto di aver concesso “una dilazione fino al 30 settembre per l’invio della prima segnalazione rilevante per finalità di prevenzione del riciclaggio e di finanziamento del terrorismo (art. 23 del Provvedimento del 23 aprile 2019) relativa al secondo trimestre 2020”[1].

La comunicazione riguarda una specifica categoria di destinatari degli obblighi antiriciclaggio, rappresentati dagli operatori individuati dal d.lgs. 231/2007 (d’ora innanzi “decreto antiriciclaggio”) all’articolo 3, comma 5, lett. f.

Si tratta dei “soggetti che esercitano l’attività di custodia e trasporto di denaro contante e di titoli o valori a mezzo di guardie particolari giurate, in presenza della licenza di cui all’articolo 134 TULPS”, già sottoposti alla normativa antiriciclaggio sin dal novembre del 1999[2].

Come noto, infatti, fra le novità introdotte dal d.lgs. 90/2017 di recepimento della Direttiva UE 2015/849, figura l’attribuzione alla Banca d’Italia del ruolo di Autorità di vigilanza di settore con riferimento agli operatori usualmente noti come “service bancari” sebbene la loro attività si svolga anche nei confronti di soggetti diversi dalle banche.

Per adempiere ai nuovi compiti, la Banca d’Italia ha già emanato disposizioni di tipo organizzativo e in tema di customer due diligence con due distinti provvedimenti, rispettivamente del 23 aprile 2019[3] e del 4 febbraio 2020[4].

In particolare, il primo dei provvedimenti citati, nel subordinare la possibilità che i service svolgano l’attività di trattamento del contante[5] al possesso di determinati requisiti e alla conseguente iscrizione in uno specifico elenco, disciplina, tra l’altro, l’obbligo dei soggetti iscritti a tale elenco di inoltrare alla Banca d’Italia segnalazioni periodiche per finalità di contrasto del riciclaggio e del finanziamento del terrorismo (d’ora innanzi “AML/CFT”).

Tale obbligo – espressione di un potere dell’Autorità di vigilanza che trova origine nell’articolo 7, comma 2, lett. b del decreto antiriciclaggio – ha periodicità trimestrale e si aggiunge a quello di inoltro di “segnalazioni statistiche semestrali” cui tali destinatari sono tenuti ai sensi del Provvedimento della Banca d’Italia del 5 giugno 2019, intitolato “Disposizioni per l’attività di gestione del contante”.

Le “segnalazioni statistiche semestrali” sono state, infatti, valutate inadeguate, per frequenza[6] e contenuto[7], a fornire informazioni utili per le finalità di prevenzione perseguite dall’apparato amministrativo antiriciclaggio in quanto contengono soltanto dati in ordine ai luoghi di contazione[8], alle dotazioni tecnologiche di cui l’operatore si avvale per il trattamento delle banconote e al numero di banconote trattate in un dato semestre.

Esse, infatti, hanno la finalità difornire alle autorità un set informativo utile a fronteggiare un rischio del tutto diverso da quello di riciclaggio, rappresentato dal c.d. “rischio di ricircolo” cioè il rischio che vengano reimmesse in circolazione banconote contraffate o inidonee: le “segnalazioni statistiche semestrali” si inquadrano, dunque, nel più ampio strumentario previsto dalla normativa comunitaria per ”proteggere l’integrità delle banconote in euro quali mezzi di pagamento”[9].

2. Il responsabile delle segnalazioni periodiche

L’articolo 23 del Provvedimento adottato ad aprile 2019, ha stabilito che il service che, in un dato trimestre, abbia svolto l’attività di trattamento di banconote debba – entro l’ultimo giorno lavorativo del mese successivo al periodo di riferimento – trasmettere alla Banca d’Italia un set di informazioni sulle banconote ritirate e somministrate[10].

Sebbene i dati in discorso debbano essere inoltrati “in forma aggregata”, viene precisato che il flusso informativo deve essere generato “con modalità tali da consentire la puntuale ricostruzione dei dati trasmessi”. La Banca d’Italia ha, infatti, il potere di svolgere – anche interloquendo con l’operatore (cfr. articolo 23, comma 8) – specifici approfondimenti sul contenuto del flusso informativo.

A presidio di tale attività lo stesso articolo 23 prevede che venga posto uno specifico responsabile nominato dall’organo di gestione, il cui nominativo deve essere comunicato alla Banca d’Italia entro trenta giorni dal conferimento dell’incarico[11].

Al riguardo, desta perplessità la scelta dell’estensore della norma in commento, di porre – in un testo declinato per articoli e commi e, dunque, dalla spiccata forma prescrittiva come quello in esame – la previsione secondo cui l’incarico “…può essere conferito anche al responsabile antiriciclaggio, o al referente aziendale per il ricircolo del contante, o al responsabile dei controlli di secondo livello” (cfr. articolo 23, comma 6), soggiungendo che “l’incarico non può essere conferito alla funzione di revisione interna o a componenti dell’organo di gestione o controllo” (cfr. articolo 23, comma 7): in proposito, infatti, va considerato che quest’ultima previsione consente, di fatto, il conferimento dell’incarico ad ogni altro soggetto presente in azienda rendendo, pertanto, superfluo l’inciso del comma 6 in base al principio secondo cui “ciò che non è vietato è consentito”.

Allo stesso modo, risulta in parte contraddittoria la richiesta per il responsabile delle segnalazioni periodiche “di adeguati requisiti professionali in materia antiriciclaggio” in assenza di una analoga previsione per il responsabile antiriciclaggio, per il quale il Provvedimento del 23 aprile 2020 prescrive solo requisiti di onorabilità (cfr. articolo 7 e allegato 4), oltre a rinviare alla normativa aziendale affinché quest’ultima stabilisca specifici presidi “a tutela della stabilità e indipendenza” del responsabile antiriciclaggio, nonché l’obbligo di collocare la funzione antiriciclaggio “in posizione gerarchico funzionale adeguata” senza responsabilità dirette in aree operative (cfr. articolo 20, comma 1).

Va, tra l’altro, rilevato che nella versione del Provvedimento posta in consultazione[12] era previsto il possesso di specifici requisiti di onorabilità anche in capo al responsabile delle segnalazioni periodiche e che, su richiesta dei rispondenti, tale previsione è stata modificata conservando l’obbligo di requisiti di onorabilità solo in capo a soggetti definiti “strategici per il funzionamento dell’impianto antiriciclaggio” (individuati nel responsabile antiriciclaggio, nel responsabile delle SOS e nel responsabile della funzione di revisione interna) ed escludendolo per altre figure qualificate come “prettamente operative”[13].

Ne emerge un complesso normativo talvolta caratterizzato da scelte, almeno all’apparenza, incoerenti fra loro, nell’ambito del quale:

- per il responsabile delle segnalazioni periodiche – pur rientrando fra le figure ritenute “prettamente operative” – è prescritta obbligatoriamente la nomina da parte dell’organo di gestione con il parere dell’organo di controllo, oltre al possesso di “adeguati requisiti professionali”, ma non di onorabilità;

- per il responsabile antiriciclaggio, rientrante fra i soggetti “strategici”, a tal punto da affidarne la nomina all’organo di gestione sentito il parere di quello di controllo, sono prescritti requisiti di onorabilità, ma non di professionalità[14];

- ed infine, per il responsabile della revisione interna – individuato anch’egli fra i soggetti “strategici” – sono previsti requisiti di onorabilità, non quelli di professionalità e, inoltre, non è specificamente prevista la nomina da parte dell’organo di gestione. Al riguardo, infatti in sede di consultazione la Banca d’Italia ha specificato che “il provvedimento rimette all’organo di gestione esclusivamente la nomina del responsabile della funzione antiriciclaggio (art. 15) e delle segnalazioni periodiche antiriciclaggio (art. 23). Rientra nell’autonomia degli operatori l’individuazione dell’organo (o altro soggetto) competente a nominare le altre figure”[15].

Risulta, inoltre, opinabile la collocazione del responsabile delle segnalazioni periodiche fra le figure aziendali qualificate come “prettamente operative” in quantoil suo principale compito è quello di vigilare sulla correttezza dei dati trasmessi e sul rispetto delle scadenze e, dunque, un compito di “supervisione” del processo di generazione del flusso informativo che si colloca fra i controlli di secondo livello, dato che la generazione di tale flusso – considerata la complessità della segnalazione – dovrà necessariamente avvenire in forma automatica e, quindi, già incorporando controlli di primo livello che avranno natura tipicamente informatica.

Tra l’altro, il rilievo proprio del responsabile delle segnalazioni periodiche e, dunque, la natura “strategica” di tale profilo, emerge dal suo ruolo di interlocutore con la Banca d’Italia in ordine alla materia di propria competenza (cfr. articolo 23, comma 8), nonché dal compito di predisporre un set di report “contenenti i dati più significativi fra quelli oggetto di segnalazione” da inviare all’organo di gestione, a quello di controllo, al responsabile della funzione antiriciclaggio, al responsabile delle segnalazioni di operazioni sospette e quello della funzione di revisione interna.

Inoltre, ferma restando la possibilità, espressamente prevista dal Provvedimento della Banca d’Italia, di assegnare tale incarico al responsabile antiriciclaggio, ci si chiede se i compiti del responsabile delle segnalazioni periodiche possano essere attribuiti a persona diversa dal responsabile della funzione antiriciclaggio ma individuata nell’ambito di tale funzione.

Una soluzione della specie sarebbe di gran lunga preferibile a quella in cui il responsabile delle segnalazioni periodiche operasse al di fuori della funzione antiriciclaggio in quanto consentirebbe al responsabile antiriciclaggio una migliore e più immediata conoscenza dei flussi oggetto delle segnalazioni e non risulterebbe, peraltro, in contrasto con l’attività di controllo che dovrebbe svolgere, anzi, al contrario, la renderebbe più efficace e tempestiva. In tale ottica, un assetto aziendale ottimale, sarebbe quello in cui nella funzione antiriciclaggio si assommassero oltre a quelle proprie di tale funzione, anche quelle del responsabile delle segnalazioni periodiche, nonché quelle del responsabile delle SOS.

Per quanto ovvio, un assetto della specie, cioè la realizzazione di un “ufficio antiriciclaggio centralizzato” richiede competenze specialistiche e gestionali elevate, nonché un sistema di controlli reciproci ma presenterebbe l’indubbio vantaggio di offrire all’organo di gestione un interlocutore unico.

Il Provvedimento prevede che l’incarico di responsabile delle segnalazioni periodiche possa essere esternalizzato.

Tale decisione non è subordinata ad alcuna autorizzazione da parte dell’Autorità di vigilanza di settore, cui va indirizzata una comunicazione tempestiva in merito all’accordo di esternalizzazione e, quindi, ex post alla stipula dello stesso.

Tra l’altro, il Provvedimento non fissa alcuno specifico contenuto riguardo a tale comunicazione, limitandosi a stabilire l’obbligo per il service esternalizzante di assicurare le “cautele necessarie a garantire l’integrità e la riservatezza dei propri dati”, né prevede – a differenza di quanto stabilito per l’esternalizzazione della funzione antiriciclaggio (cfr. articolo 21, comma 1) – la nomina di un “responsabile interno” con il compito di verificare il corretto svolgimento dell’attività segnaletica da parte del soggetto affidatario[16].

La carenza di tale ultima previsione è suscettibile di determinare incertezze ai fini dell’attribuzione delle responsabilità nell’ipotesi di inesattezza dei dati o di ritardo nella trasmissione degli stessi, considerato che l’articolo 23 del Provvedimento pone a carico del service esternalizzante i soli aspetti di “integrità” e “riservatezza” senza richiamare quelli della autenticità, completezza e accuratezza dei dati.

In proposito, va tra l’altro tenuto presente che, secondo le modifiche apportate al decreto antiriciclaggio dal d.lgs. 125/2019[17] (entrato in vigore il 10 novembre 2019), la Banca d’Italia potrà esercitare i propri poteri ispettivi e di controllo anche nei confronti del soggetto cui è stata esternalizzata una funzione aziendale essenziale o importante per l’adempimento degli obblighi antiriciclaggio (cfr. articolo 7, comma 2, lett. b, del decreto antiriciclaggio). Tale rilevante novità consentirebbe – sempre che si possa ritenere quella del responsabile delle segnalazioni periodiche una “funzione aziendale“ – di evitare (in assenza di espressa previsione normativa) la nomina di un link interno ben potendo i poteri dell’Autorità di vigilanza di settore essere esercitati nei confronti del soggetto cui è stato esternalizzato il compito relativo alle segnalazioni periodiche[18].

Infine, dovrebbe essere oggetto di approfondimento con il coinvolgimento dell’Autorità Garante per la protezione dei dati personali, l’utilizzo che l’operatore potrà fare dei propri dati.

Va, infatti, considerato che, secondo quanto stabilito dalla Banca d’Italia nell’apposito “Manuale operativo per le segnalazioni periodiche a fini antiriciclaggio” pubblicato il 16 agosto 2019:

- il service può attribuire l’incarico di trasmettere le proprie segnalazioni a più “utenti CNS”[19];

- uno stesso “utente CNS” può essere incaricato della trasmissione delle segnalazioni da più service;

- ogni “utente CNS” ha la visibilità sui dati di tutti i service per i quali è abilitato all’invio [20].

In tal modo si renderebbe possibile – ad esempio attraverso l’accentramento delle informazioni in un ente consortile che elabori in forma anonima i dati di più service – la predisposizione di indicatori in materia AML/CFT, da mettere a disposizione degli aderenti al consorzio, al fine di agevolare una migliore comprensione del contesto di riferimento da utilizzare, eventualmente, nell’ambito dell’esercizio di autovalutazione cui, come noto, anche tali operatori sono tenuti.

3. Il contenuto delle segnalazioni periodiche.

Poiché il decreto antiriciclaggio ha attribuito alla Banca d’Italia il ruolo di Autorità di vigilanza di settore sui service bancari limitatamente all’attività di trattamento del contante e che, in tale contesto, la nozione di “contante” include le sole banconote in euro e non anche le monete metalliche, né le banconote in valuta estera, le segnalazioni di cui si tratta conterranno unicamente informazioni relative ai ritiri e alle sovvenzioni di banconote in euro.

In tale ambito, lo “schema segnaletico” delineato dalla Banca d’Italia tiene conto dell’ampia gamma di utenti serviti dai service nonché delle varie modalità di svolgimento dell’attività.

Sotto il primo aspetto (tipologia di utente servito) va tenuto presente che i service effettuano l’attività di trattamento del contante prevalentemente su incarico di banche.

Queste ultime, ricevono le banconote dai propri clienti e le consegnano, pressoché quotidianamente, all’operatore affinché le “tratti” e custodisca presso i propri caveau.

Successivamente, la banca che ha conferito l’incarico, potrà dare disposizioni al service, presso cui ha stoccato le banconote trattate, di rifornire di contante una propria filiale o una filiale di un’altra banca, o un proprio cliente (ad esempio un soggetto della grande distribuzione organizzata, d’ora innanzi GDO) o anche semplicemente di spostare un certo quantitativo di banconote da un caveau collocato in un determinato comune ad un altro presso un altro comune per una migliore distribuzione sul territorio del proprio contante.

Tuttavia, sebbene tali operatori siano comunemente noti come “service bancari” in ragione del rapporto consolidato con le banche che se ne avvalgono per la propria attività di cash management, non è infrequente che i service intrattengano direttamente rapporti contrattuali con soggetti diversi dalle banche, per lo più esercizi commerciali appartenenti alla macro categoria della GDO, i quali conferiscono al service l’incarico di ritirare (il più delle volte a fine giornata) l’incasso, di trattare lo stesso e custodirlo per eventuali successive necessità[21].

Sotto il secondo aspetto (modalità di svolgimento del servizio), l’attività dei “service bancari” si esplica attraverso una serie di modalità caratterizzate dal coinvolgimento di più soggetti.

A mero titolo di esempio, si tenga conto che, frequentemente, fra il service che svolge l’attività di trattamento del contante e il soggetto al quale viene fornito il servizio, si interpone un terzo soggetto noto come “network” che – in possesso di licenza prefettizia ex articolo 115 del T.U.L.P.S. – svolge il ruolo di agenzia d’affari per la stipula di contratti di trasporto e trattamento di contante.

In altre parole, si tratta di soggetti cui banche, aziende della GDO o anche altri soggetti, conferiscono un mandato senza rappresentanza avente ad oggetto la ricerca e la stipula in nome proprio, ma per conto del committente, di contratti con i service operanti in diverse zone del territorio nazionale, per l’erogazione di servizi di trasporto, trattamento e custodia del contante.

In tali casi il network non svolge la mera attività di intermediazione, ma sottoscrive direttamente i contratti che sorgono in esecuzione del mandato.

Talvolta, la società che svolge il ruolo di network è interamente controllata da un’altra società che svolge essa stessa attività di service, ma può anche accadere che l’attività di network venga svolta da un service che per ragioni di carattere organizzativo (per lo più per ovviare alla carenza di proprie strutture in alcune zone geografiche) affida il servizio ad altri operatori.

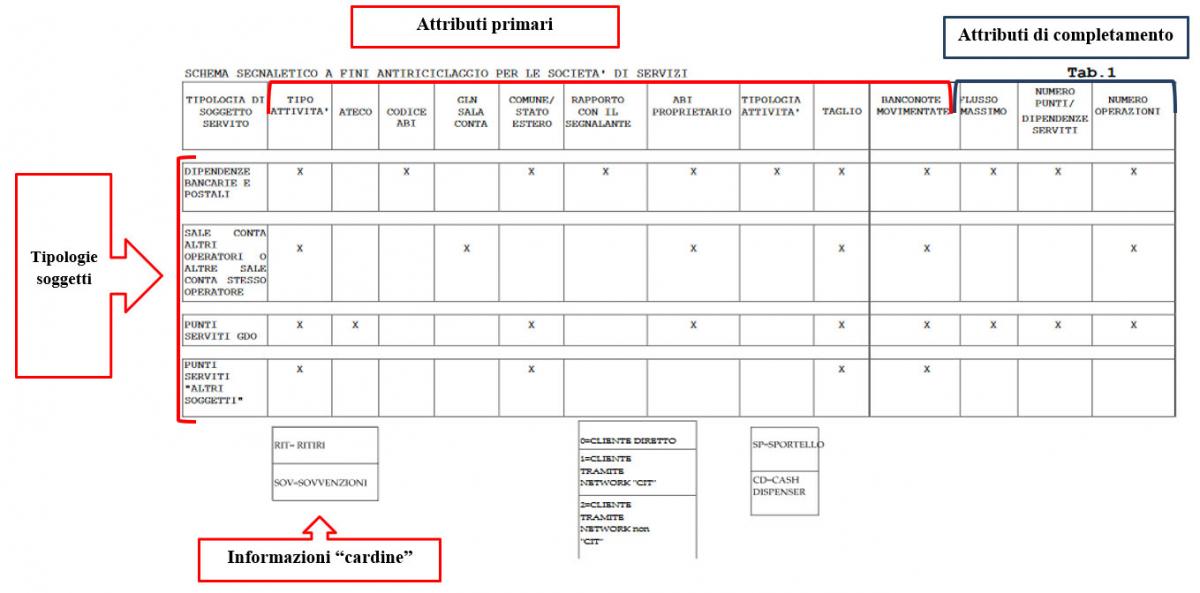

Ciò premesso, lo “schema segnaletico” di tipo matriciale (a doppia entrata) predisposto dalla Banca d’Italia (cfr. tab.1) consente di cogliere, partendo da alcune informazioni “cardine” riferibili a quattro “tipologie” di soggetti, una vasta gamma di informazioni in merito alla distribuzione del contante sul territorio nazionale, nonché alle caratteristiche qualitative del servizio offerto dal service.

Le informazioni “cardine” sono rappresentate dalla quantità, taglio per taglio, delle banconote:

- ritirate dal service presso i soggetti rientranti in una delle quattro “tipologie” previste, e lavorate presso una delle sale conta del service stesso, o

- sovvenzionate, cioè prelevate dal service dalle giacenze che i soggetti rientranti in una delle quattro “tipologie” detengono presso il service stesso, per essere somministrate a uno dei predetti soggetti.

Le quattro “tipologie” di soggetti, verso i quali l’operatore indirizza le proprie prestazioni, sono:

- le dipendenze bancarie;

- le altre sale conta dell’operatore segnalante o di altri operatori;

- i punti serviti della GDO;

- “altri soggetti”.

Va infine, tenuto presente che le segnalazioni vanno effettuate partitamente per ciascuna “sala conta” di cui il service si avvale.

In sostanza, la Banca d’Italia avrà conoscenza degli spostamenti del contante, da un luogo all’altro del territorio nazionale, che abbiano come punto di partenza o di arrivo uno dei luoghi di contazione gestiti dai service iscritti nell’elenco.

3.1 Dipendenze bancarie: alcuni esempi

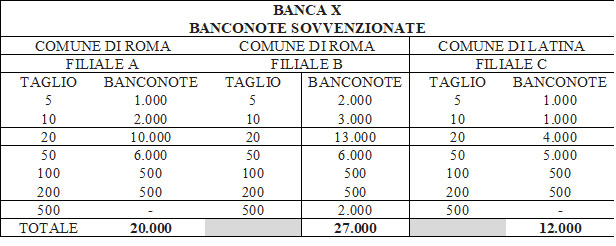

Si consideri, a titolo di mero esempio, che la banca identificata con il codice ABI X stipuli con il service Y un contratto per il trattamento delle banconote presso tre delle proprie filiali denominate A, B, e C.

Si immagini che mentre le filiali A e B sono in essere presso il comune di Roma, la filiale C ricada nel territorio del comune di Latina.

Attraverso distinte operazioni il service Y, mediante banconote lavorate presso la propria sala conta di Pomezia, ha sovvenzionato nel trimestre:

- alla filiale A: 20.000 banconote

- alla filiale B: 27.000 banconote

- alla filiale C: 12.000 banconote.

Pertanto, la segnalazione offrirà un primo dato rappresentato dal numero complessivo di banconote (59.000 banconote) che dalla sala conta di Pomezia sono state sovvenzionate alle tre filiali della banca X: tale dato potrà essere scomposto in relazione, principalmente, ad informazioni aggiuntive – obbligatoriamente previste dallo schema segnaletico – che possono definirsi di carattere “primario” (cfr. tab. 1, “attributi primari”[22]), fra le quali spiccano il “TAGLIO” e la “TIPOLOGIA ATTIVITA’.

In relazione al “TAGLIO”, il service segnalante dovrà precisare la quantità delle banconote ritirate e sovvenzionate per ciascun taglio.

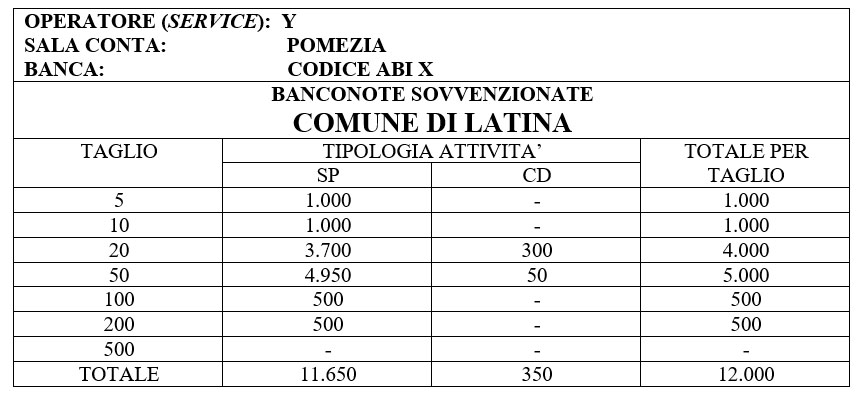

Nell’ipotesi in discorso, la segnalazione prenderà, dunque, avvio dai dati presenti nel database aziendale che, sempre a titolo di esempio, potrebbero essere quelli che seguono (cfr. tab.2):

Tab.2

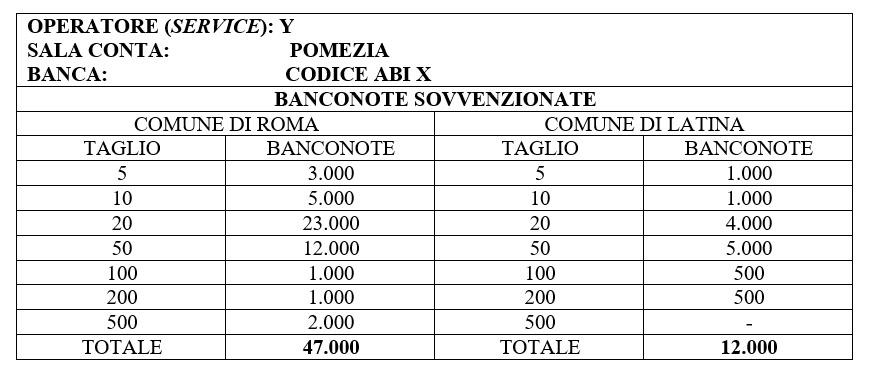

Pertanto, al termine del trimestre, la Banca d’Italia riceverà, in primo luogo, un flusso come quello di seguito evidenziato (cfr. tab.3):

Tab.3

Fra gli attributi primari, infatti, figura il “COMUNE”[23] nel quale vengono effettuate le attività di ritiro e sovvenzione, mentre non è richiesto il dettaglio della dipendenza bancaria interessata dall’attività[24].

Quanto all’attributo definito “TIPOLOGIA DI ATTIVITA”, esso è diretto a fornire ulteriori dettagli di tipo qualitativo sull’attività svolta dal service: infatti, le attività di ritiro e sovvenzione delle banconote potrebbero riguardare gli sportelli della banca servita o dispositivi di cash dispenser[25].

In sostanza, nell’esempio precedentemente utilizzato, il service Y attraverso la valorizzazione di apposite variabili (SP, nel caso di attività che abbia interessato gli sportelli di una data dipendenza e CD per le attività che abbiano riguardato dispositivi di cash dispenser), renderà disponibili alla Banca d’Italia i dati che seguono (cfr. tab.4 e tab.5).

Tab.4

Tab.5

Nell’esempio in discorso, la valorizzazione delle variabili (SP e CD) permette di apprezzare eventuali fenomeni connotati da elevati utilizzi di dispositivi di cash dispenser che, tra l’altro, si prestano a favorire operazioni caratterizzate dalla mancata identificazione del soggetto che sta operando, in merito ai quali la stessa Banca d’Italia potrebbe chiedere chiarimenti qualora il dispositivo non trovi collocazione in ambiti territoriali che ne giustifichino l’intensità dell’operatività segnalata.

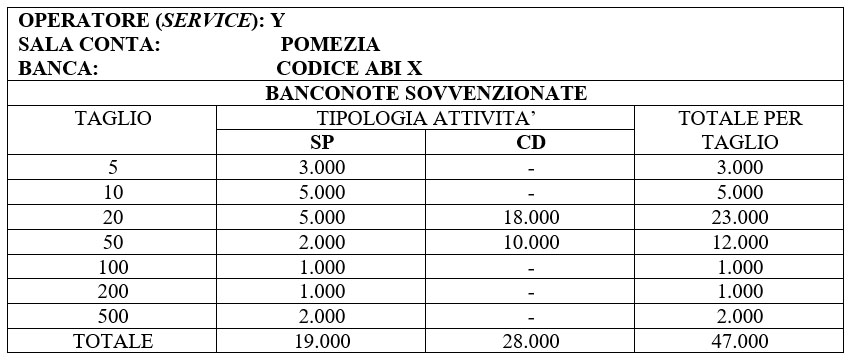

Per quanto ovvio, la Banca d’Italia, avendo visibilità sulle segnalazioni trasmesse da tutti i service, potrebbe procedere a estrazioni dei dati utilizzando come filtro il codice ABI che consente di avere una panoramica complessiva nell’ipotesi in cui una banca utilizzi più di un service.

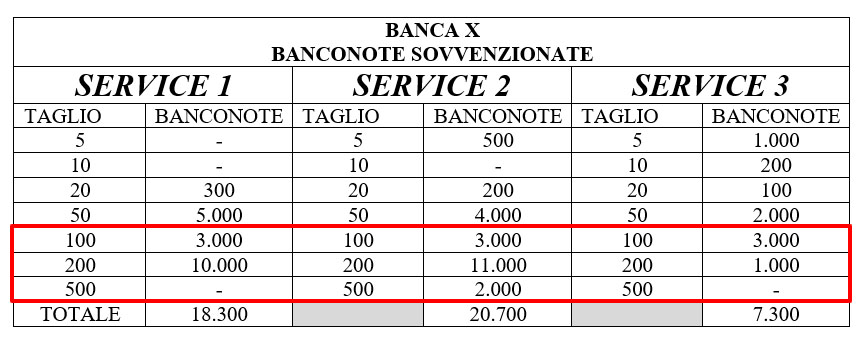

In proposito, si immagini che la banca identificata con il codice ABI X utilizzi, per il trattamento delle banconote delle proprie filiali, tre distinti service (cfr. tab.6).

Tab.6

Da tale evidenza emerge un’operatività connotata dall’utilizzo di banconote appartenenti ai tagli apicali che potrebbe non essere rilevata da un esame parcellizzato dei dati dei singoli service mache risulta dall’analisi della complessiva operatività fatta registrare dalla banca X.

Vero è che, l’esempio evidenzia come la mancata previsione, nell’ambito dello schema segnaletico, di un attributo specifico (ad esempio, il CAB) che consenta di isolare l’operatività delle singole dipendenze bancarie, non permette di rilevare alcuni tipi di anomalie.

Gli effetti di tale carenza vengono, tuttavia, attenuati dalla previsione di altri attributi che possono definirsi “a completamento”[26](cfr. tab.1): si fa, in particolare, riferimento al “FLUSSO MASSIMO”, al “NUMERO PUNTI/DIPENDENZE SERVITI” e al “NUMERO OPERAZIONI”.

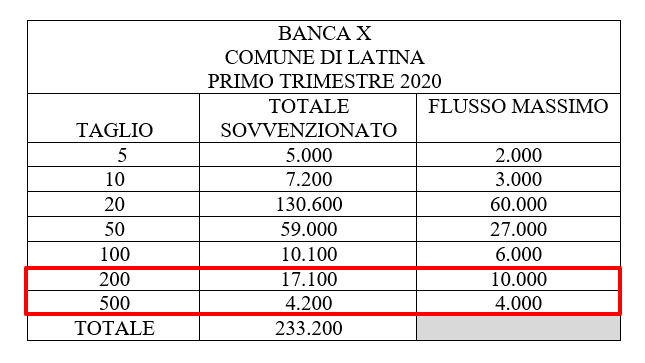

In particolare il “FLUSSO MASSIMO” è definito come “il numero massimo, per ciascun taglio, di banconote ritirate/sovvenzionate in un’unica operazione”. L’utilità dell’informazione fornita dall’attributo “FLUSSO MASSIMO” si può evincere dall’esempio che segue.

Immaginiamo che, nel trimestre, il service Y abbia effettuato nel comune di Latina, per conto della banca X, 4 sovvenzioni agli sportelli (SP) di due distinte dipendenze, A e B (cfr. tab.7):

Tab.7

Il risultato dellasegnalazione disponibile in Banca d’Italia sarà, in primo luogo, pari al totale delle banconote sovvenzionate nel trimestre per ciascun taglio, informazione che, per comune, viene completata da quella sul “FLUSSO MASSIMO” (cfr. tab.8):

Tab.8

In sostanza, l’attributo “FLUSSO MASSIMO” consente di cogliere eventuali operazioni outlier, effettuate dal service in favore di una data banca in un determinato comune, che altrimenti non potrebbero essere rilevate con l’utilizzo dei soli attributi “NUMERO PUNTI/DIPENDENZE SERVITI” e “NUMERO DELLE OPERAZIONI”, idonei di per sé a evidenziare solo andamenti medi[27].

Infatti, l’attributo “NUMERO PUNTI/DIPENDENZE SERVITI” indica il numero delle filiali, di una data banca, destinatarie delle sovvenzioni o dalle quali sono stati effettuati ritiri di banconote, mentre l’attributo “NUMERO DELLE OPERAZIONI” indica il numero delle volte in cui il service ha materialmente provveduto a sovvenzionare o ritirare le banconote a/da una determinata dipendenza bancaria.

Nell’esempio che precede, dunque, il “NUMERO PUNTI/DIPENDENZE SERVITI” sarà pari a due (filiale A e filiale B), mentre il “NUMERO DELLE OPERAZIONI” sarà pari a quattro per tutti i tagli, salvo che per quello da euro 500, per il quale sarà pari a tre[28].

3.2. Le altre “tipologie” di soggetti

3.2.1. Operatività con sale conta di altro operatore o altre sale conta del medesimo operatore segnalante

Lo schema segnaletico scelto dalla Banca d’Italia prende in considerazione anche le operazioni di ritiro e sovvenzione di banconote fra i diversi luoghi di contazione del medesimo service (ad esempio, dalla sala conta di Roma del service Y alla sala conta di Pomezia del medesimo service) e fra i luoghi di contazione di service diversi (ad esempio, dalla sala conta di Roma del service Y alla sala conta di Milano del service Z).

Come detto, i luoghi di contazione sono comunemente definiti “sale conta” e vengono identificati mediante un numero univoco, il Global Location Number(GLN)[29], che è un codice di tredici cifre che individua un’entità fisica (in questo caso la “sala conta”) e che dovrà essere utilizzato nell’effettuazione della segnalazione antiriciclaggio.

Infatti, nel caso di scambi di contingenti di banconote fra sale conta, il sistema segnaletico registrerà, sempre trimestralmente, due flussi:

- la sala conta mittente segnalerà che l’operazione è di sovvenzione (mediante la valorizzazione della variabile “SOV”) indicando, oltre al proprio GLN, anche quello della sala conta destinataria. Dovrà ovviamente essere indicata anche la quantità di banconote divise per taglio e il codice ABI della banca cui appartengono le banconote movimentate;

- la sala conta ricevente segnalerà l’operazione di ritiro (mediante la valorizzazione della variabile “RIT”), indicando, come al punto precedente, il proprio GLN e quello della sala conta mittente, oltre al numero delle banconote ricevute, distinto per taglio, e la banca proprietaria delle stesse.

In tal modo, la Banca d’Italia avrà informazioni complete e puntuali sugli afflussi e sui deflussi di banconote dalle consistenze delle banche in ogni sala conta[30].

3.2.2. Operatività con punti serviti della GDO e con “altri soggetti”

Una parte significativa dell’operatività dei service si svolge nei confronti di soggetti non bancari i quali, nell’ambito dello “schema segnaletico” sono divisi in due categorie:

- soggetti facenti parte della “grande distribuzione organizzata” (GDO);

- soggetti non bancari, diversi da quelli individuati al punto precedente (“altri soggetti”).

Mentre per i primi viene richiesto un set di informazioni particolarmente ricco (ad esempio, il service dovrà segnalare il codice ATECO del soggetto non bancario destinatario delle sovvenzioni o dal quale le banconote vengono ritirate)[31], per i secondi le informazioni da trasmettere sono limitate in quanto le loro presunte minori dimensioni dovrebbero determinare una più contenuta operatività.

In proposito, si deve considerare che il Provvedimento del 23 aprile 2019 e il “Manuale operativo per le segnalazioni periodiche a fini antiriciclaggio” di agosto dello stesso anno, non contengono alcuna definizione di “grande distribuzione organizzata”, concetto che, dunque, andrebbe attinto dalla prassi[32] con un conseguente corollario di incertezze.

Infatti, anche la normativa nazionale, rappresentata dal d.lgs. 31 marzo 1998, n. 114 (Riforma della disciplina relativa al settore del commercio) pur definendo alcune tipologie di “esercenti”[33] non contiene alcun riferimento alla nozione di “grande distribuzione organizzata”.

In argomento, potrebbero soccorrere le categorie elaborate dal Ministero dello Sviluppo Economico che annualmente pubblica i risultati dell’indagine sulla “grande distribuzione organizzata” svolta in collaborazione con le Camere di commercio.

A tal fine, il Ministero ha provveduto a individuare alcune definizioni distinte a seconda che si tratti di “grande distribuzione specializzata” o “grande distribuzione despecializzata”[34], prendendo in considerazione le attività rientranti nella sezione G del Codice ATECO[35] e, nello specifico:

- il codice 45; Commercio all’ingrosso e al dettaglio e riparazione di autoveicoli e motocicli.

- il codice 46; Commercio all’ingrosso (escluso quello di autoveicoli e motocicli).

- il codice 47; Commercio al dettaglio (escluso quello di autoveicoli e motocicli).

In ogni caso, anche queste definizioni tengono conto della superficie di vendita del soggetto servito, informazione che dovrebbe, dunque, essere acquisita dal service per poter ascrivere il soggetto destinatario della prestazione nell’ambito della GDO, circostanza che renderebbe estremamente oneroso l’adempimento dell’obbligo segnaletico

Ne discende che è essenziale, affinché i service individuino univocamente i soggetti appartenenti alla “grande distribuzione organizzata”, rispetto a quelli qualificabili come “altri soggetti”, che la Banca d’Italia fornisca un numero “soglia”, cioè un numero di banconote al superamento del quale, a prescindere dalla superficie di vendita e dal codice ATECO, il service possa qualificare il soggetto servito come appartenente alla “GDO”.

Al di sotto di tale “soglia” l’operatività del soggetto servito confluirebbe, invece, fra le segnalazioni degli “altri soggetti”.

Questo numero “soglia” è tra l’altro previsto proprio dal “Manuale operativo per le segnalazioni periodiche a fini antiriciclaggio” che, pubblicato a agosto 2019, preannunciava come la “soglia, diversa per tipo di attività (RITIRI e SOVVENZIONI), e le eventuali successive modifiche” sarebbero state rese note agli operatori con apposita comunicazione[36].

In argomento, con nota inviata ai service il 29 aprile 2020, la Banca d’Italia ha comunicato che “è stato per ora deciso di non fissare un limite”: pertanto, tutta l’operatività riferibile ai soggetti non bancari, anche quelli in nessun modo riconducibili alla categoria della GDO, dovrà essere considerata, ai fini dell’inoltro delle segnalazioni trimestrali, come se si trattasse di GDO e, quindi, indicando tra l’altro, anche il codice “ATECO”.

4. Casi particolari

In relazione alle modalità con cui l’attività del service si svolge possono verificarsi casi particolari, alcuni dei quali sono già previsti e disciplinati.

In primo luogo, va tenuto presente che le segnalazioni trimestrali, come già evidenziato, hanno a oggetto la movimentazione di banconote trattate o da trattare e non le altre attività prestate dal service, ad esempio, quelle di trasporto e custodia valori, le quali pur soggette agli adempimenti AML/CFT, non rientrano fra le attività sottoposte ai poteri di vigilanza della Banca d’Italia.

Pertanto, tali attività ai fini segnaletici si configurano come “neutre”: ciò significa che “devono essere esclusi dalla segnalazione i dati relativi alle banconote che l’operatore si limiti a trasportare e/o a custodire”[37].

In tali casi il service A che tratti le banconote ricevute dal service B, che sia limitato a trasportarle, è tenuto ad acquisire dal secondo tutte le informazioni necessarie all’inoltro di una segnalazione completa di ogni variabile, mentre il service B non è obbligato ad alcuna segnalazione.

Inoltre, va tenuto presente che le banconote che il service ritiri dagli sportelli della Banca d’Italia su incarico della banca cliente per essere tenute nella disponibilità di quest’ultima nei caveau del service stesso – in quanto già “trattate” dall’Istituto di emissione – non dovranno essere sottoposte ad alcuna attività di autenticazione e selezione e, conseguentemente, non devono essere oggetto di segnalazione fra i ritiri[38].

Quando, successivamente, tali banconote saranno sovvenzionate a una banca o a un soggetto non bancario, allora dovranno essere incluse nella segnalazione trimestrale valorizzando come “TIPO ATTIVITA” la variabile “SOV”.

Potrebbe anche accadere che il service sia incaricato dalla banca cliente di ritirare banconote dalla Banca d’Italia e di somministrarle, senza transitare da una propria sala conta, direttamente alle filiali della stessa banca cliente. In questi casi, anche se le banconote in discorso non rientrano appieno nella definizione di “banconote sovvenzionate”[39], andranno incluse nei dati segnalati.

Potrebbe, altresì, verificarsi l’ipotesi di un “trattamento frazionato”, cioè la presenza di un service che ritiri le banconote e svolga l’attività di autenticazione (controlli di autenticità) per passarle, successivamente, a un altro service che svolge l’attività di selezione (controlli di idoneità).

In tali casi, il primo service dovrà segnalare le banconote di cui si tratta fra i ritiri (RIT) e, successivamente, fra le sovvenzioni (SOV) indicando come soggetto destinatario la sala conta del secondo service. Quest’ultimo, a sua volta, registrerà le banconote ricevute fra i ritiri (RIT) dalla sala conta del primo service.

Non sono oggetto di segnalazione fra i ritiri le banconote prelevate dalle giacenze presso il service per l’effettuazione di versamenti in Banca d’Italia[40].

5. Riflessioni conclusive in merito ai possibili utilizzi del contenuto delle segnalazioni periodiche

Le segnalazioni periodiche antiriciclaggio rappresentano uno strumento ricco di informazioni utili per le autorità e per lo stesso service segnalante.

5.1. Utilizzi da parte delle autorità nazionali

Riguardo all’utilizzo da parte dell’Autorità di vigilanza di settore, il contenuto delle segnalazioni periodiche, potrebbe essere uno dei fattori più importanti ai fini dell’alimentazione delle procedure e per la definizione delle metodologie di cui la stessa Autorità deve dotarsi per la valutazione del rischio dei soggetti vigilati, contribuendo quindi a migliorare la conoscenza del service segnalante ai fini della frequenza e dell’intensità dei controlli e delle ispezioni.

Il contenuto delle segnalazioni dovrà essere oggetto di informativa da parte dell’Autorità di vigilanza di settore alla UIF e alla Direzione nazionale antimafia e antiterrorismo laddove dai dati segnalati emergano “situazioni ritenute correlate a fattispecie di riciclaggio e finanziamento del terrorismo” (cfr. articolo 7, comma 4, del decreto antiriciclaggio).

Tra l’altro, la legge non prevede l’accesso diretto della UIF a tali dati. Tuttavia, nel decreto antiriciclaggio viene sancito un generale dovere di collaborazione fra le autorità nazionali[41] “per agevolare l’individuazione di ogni circostanza in cui emergono fatti e situazioni la cui conoscenza può essere comunque utilizzata per prevenire l’uso del sistema finanziario e di quello economico a scopo di riciclaggio o di finanziamento del terrorismo” (cfr. articolo 12, comma 1, decreto antiriciclaggio).

Pertanto, non è da escludere che, sulla base di uno specifico protocollo di intesa, i dati delle segnalazioni possano essere posti a disposizione della UIF[42] – anche attraverso l’assegnazione di utenze che consentano un accesso diretto – per essere utilizzati nell’ambito di tecniche di intelligence idonee per l’esame massivo di dati finanziari come quelle di gestione dei big data.

Inoltre, una sintesi del contenuto delle segnalazioni periodiche e dei relativi controlli svolti, dovranno confluire nella relazione che la Banca d’Italia dovrà indirizzare, entro il 30 marzo di ogni anno, ai sensi dell’articolo 5, comma 7 del decreto antiriciclaggio, al Comitato di sicurezza finanziaria che potrà attingere anche a tali informazioni per redigere la “Relazione sullo stato dell’azione di prevenzione” che il Ministro dell’economia e delle finanze è chiamato, a sua volta, a presentare al Parlamento entro il 30 giugno di ogni anno.

I dati delle segnalazioni periodiche potranno, inoltre, supportare le valutazioni che il Comitato di sicurezza finanziaria è chiamato a svolgere, con cadenza triennale, sul rischio nazionale ALM/CFT ai sensi dell’articolo 14 del decreto antiriciclaggio. Tale analisi deve, infatti, tener obbligatoriamente conto di dati quantitativi e statistici forniti dalle autorità nazionali.

In via affatto residuale, i dati delle segnalazioni periodiche potrebbero essere utilizzati nell’ambito di un modello econometrico per la realizzazione di studi sulla stima dell’utilizzo anomalo di contante e contribuire al calcolo di indicatori di rischio di riciclaggio.

In tale ambito, i dati delle segnalazioni trimestrali, disaggregati per comune e/o provincia potrebbero essere confrontati con quelli “fisiologici” attesi da un modello econometrico basato su una serie di fattori, quali la capacità produttiva provinciale, il reddito imponibile pro-capite, le caratteristiche dei consumatori residenti, il tasso di occupazione o quello di disoccupazione, i profitti delle imprese e i flussi finanziari con l’estero[43].

Infine, spunti di approfondimento potrebbero sorgere dal confronto della distribuzione del contante sul territorio risultante dalle segnalazioni periodiche con le informazioni sulla presenza di organizzazioni criminali emerse dalle evidenze investigative tratte dalle relazioni annuali e semestrali delle autorità[44] e con indicatori di attività criminale (come le denunce di determinati reati),

5.2. Utilizzi da parte dei service

Come già evidenziato (v. supra, paragrafo 2) fra i compiti del responsabile delle segnalazioni periodiche antiriciclaggio vi è quello di predisporre appositi report contenenti i dati più significativi fra quelli oggetto di segnalazione: tali report sono destinati agli organi e alle funzioni aziendali coinvolte nella gestione e mitigazione del rischio di riciclaggio.

Alcuni di questi report sono già resi disponibili al service, attraverso alcune funzioni di inquiry, dal sistema informatico predisposto per l’inoltro delle segnalazioni (Portale del contante CAH-IT).

In sostanza, il risultato dell’inquiry dipende dalla scelta dei parametri di estrazione impostati da chi effettua la ricerca. Tali parametri sono 4: la tipologia del soggetto servito (ad esempio, estrazione dei dati delle GDO), periodo di segnalazione (ad esempio, gli ultimi tre trimestri), la sala conta segnalante (cioè il luogo dal quale sono “partite” le banconote sovvenzionate o al quale sono pervenute quelle ritirate), l’area territoriale (uno o più comuni interessati).

Destinatario di tali informazioni è, in primo luogo, l’organo di gestione, che dovrà avvalersene nell’ambito delle decisioni attinenti le strategie aziendali e gli assetti organizzativi, modulando le une e gli altri anche in relazione alle evidenze emerse dalle analisi condotte da parte del responsabile delle segnalazioni periodiche.

Lo stesso esercizio di autovalutazione, specie nella fase di identificazione del rischio inerente, non potrà prescindere dalle informazioni che il service stesso ha trasmesso alla Banca d’Italia.

Anche il responsabile delle segnalazioni di operazioni sospette potrà trarre dai dati delle segnalazioni periodiche importanti informazioni di contesto a supporto delle proprie valutazioni in merito alla sospettosità o meno di un’operazione, nonché al livello di rischio che la stessa incorpora.

Infine, sia l’organo di controllo che la funzione di revisione interna sono, ai sensi del Provvedimento della Banca d’Italia del 23 aprile 2019, destinatari dei report informativi in discorso che potranno utilizzare per valutare/verificare la funzionalità e l’adeguatezza dell’assetto organizzativo avendo come parametro l’operatività del service così come emerge dal complesso delle informazioni inoltrate.

[*] Le opinioni espresse non impegnano l’Istituto di appartenenza.

Il presente lavoro è dedicato a Pierpaolo De Franceschis, mio collega presso la UIF, venuto a mancare lo scorso aprile.

[1] “Proroga dei termini per gli operatori non finanziari gestori del contante iscritti nell’elenco di cui all’art. 8 del d.l. n. 350/2001”, disponibile sul sito internet della Banca d’Italia all’indirizzo https://www.bancaditalia.it/media/notizia/proroga-dei-termini-per-gli-operatori-non-finanziari-gestori-del-contante-iscritti-nell-elenco-di-cui-all-art-8-del-d-l-n-350-2001?com.

[2] In argomento si veda anche, G. Estrafallaces, “Antiriciclaggio e denaro contante: gli istituti di vigilanza privata outsourcer nel processo di esternalizzazione del trattamento del contante e la normativa di contrasto del riciclaggio”, p.7, in questa rivista, gennaio 2019.

[3] Disposizioni per l’iscrizione e la gestione dell’elenco di cui all’articolo 8 del decreto-legge 25 settembre 2001, n. 350, convertito con modificazioni dalla legge 23 novembre 2001, n. 409, nonché su organizzazione, procedure e controlli in materia antiriciclaggio per gli operatori non finanziari iscritti nell’elenco.

[4] Disposizioni in materia di adeguata verifica della clientela e di conservazione dei dati e delle informazioni per gli operatori non finanziari iscritti nell’elenco di cui all’articolo 8 del decreto legge 25 settembre 2001, n. 350.

[5] Secondo la definizione presente nel Provvedimento del 23 aprile 2019, il trattamento del contante – altresì noto come “gestione del contante” – è rappresentato dal complesso delle attività volte a preservare l’integrità e lo stato di conservazione delle banconote mediante:

a) l’individuazione di quelle sospette di falsità, con l’accertamento delle caratteristiche distintive e di sicurezza (controlli di autenticità);

b) la verifica di quelle che, per il loro stato di conservazione, sono idonee a essere reimmesse in circolazione sia in operazioni di sportello sia con l’alimentazione di dispositivi automatici di distribuzione del contante (controlli di idoneità).

[6] La cadenza semestrale infatti non consentirebbe, almeno in tale contesto, di isolare nell’analisi dei dati gli effetti delle componenti stagionali, né di cogliere tempestivamente eventuali repentine variazioni nella serie dei dati né, tantomeno, la costruzione di serie storiche robuste.

[7] Sebbene, infatti, ciascun dato trasmesso con la segnalazione semestrale vada distinto per luogo di contazione e, nell’ambito di questo, per ente proprietario delle banconote trattate, le segnalazioni sul ricircolo contengono dati meramente quantitativi. Infatti, l’indicazione del luogo di contazione, cioè di quello in cui il contante viene trattato, non è indicativo del luogo di origine delle banconote, potendo le stesse provenire da province diverse da quella del luogo di contazione.

[8] Per luoghi di contazione si intendono i locali in cui il gestore del contante ha installato le apparecchiature di cui si avvale per l’autenticazione e la selezione delle banconote ai fini del loro ricircolo. A tali locali, noti anche come “sale conta”, sono annessi caveau muniti di sistemi di sicurezza, ove il service conserva le banconote partitamente per soggetto proprietario.

[9] Cfr. Considerando 1, Decisione della Banca Centrale Europea del 16 settembre 2010 relativa al controllo dell’autenticità e idoneità delle banconote in euro e al loro ricircolo (BCE/2010/14).

[10] L’obbligo decorre “…dal trimestre successivo a quello in cui è stata perfezionata l’iscrizione all’elenco”. Cfr. nota della Banca d’Italia n. 1001401 del 16 agosto 2019, inviata alle associazioni di categoria che raggruppano i service.

[11] In assenza di disposizioni specifiche, anche per tale comunicazione vale il disposto dell’articolo 33, comma 2 del Provvedimento del 23 aprile 2019 secondo il quale la comunicazione è trasmessa tramite PEC.

[12] Il testo posto in consultazione è attualmente disponibile sul sito della Banca d’Italia all’indirizzo https://www.bancaditalia.it/compiti/emissione-euro/consultazioni/attivita-gestione-contante/Disposizioni-elenco-e-organizzazione-AML-gestori-contante-per-consultazione.pdf.

[13] Relazione per la consultazione, 17 dicembre 2018, p.5. Il documento in parola è disponibile sul sito internet della Banca d’Italia all’indirizzo https://www.bancaditalia.it/compiti/emissione-euro/consultazioni/attivita-gestione-contante/index.html

[14] In questo caso non gioverebbe neanche affermare che per il responsabile antiriciclaggio la competenza in materia è richiesta implicitamente: infatti, la stessa Banca d’Italia, nell’analogo provvedimento adottato per gli intermediari bancari e finanziari, si è espressa, sebbene in termini generici, sottolineando la necessità di “adeguati requisiti di professionalità” per il responsabile antiriciclaggio. Cfr. Disposizioni in materia di organizzazione, procedure e controlli interni volti a prevenire l’utilizzo degli intermediari a fini di riciclaggio e di finanziamento del terrorismo, Parte Terza, paragrafo 1.3, p.11.

[15] Relazione cit., p.5.

[16] Difficile sarebbe giustificare tale mancata previsione ritenendo “implicita” la necessità anche in questo caso di un link interno, in quanto, tale affermazione si sarebbe potuta ben sostenere anche nell’ipotesi di esternalizzazione della funzione antiriciclaggio, per la quale, al contrario, è stato espressamente previsto un “responsabile interno”.

[17] Modifiche ed integrazioni ai decreti legislativi 25 maggio 2017, n. 90 e n. 92, recanti attuazione della direttiva (UE) 2015/849, nonché attuazione della direttiva (UE) 2018/843 che modifica la direttiva (UE) 2015/849 relativa alla prevenzione dell’uso del sistema finanziario ai fini di riciclaggio o finanziamento del terrorismo.

[18] Una diversa interpretazione porterebbe a una sostanziale duplicazione dei controlli, sul service e sul soggetto affidatario.

[19] L’utente CNS è la persona fisica che effettua l’inoltro della segnalazione periodica accedendo a un portale su rete internet noto come “Portale del contante – CASH-IT”. CNS, sta per “Carta Nazionale dei Servizi” che è un dispositivo (il più delle volte una smart card) che contiene un “certificato digitale” per l’identificazione certa dell’utente in rete.

[20] Manuale operativo per le segnalazioni periodiche a fini antiriciclaggio, Capitolo II, paragrafo 4, Funzioni di inquiry a disposizione degli utenti, p.16. Il “Manuale” è disponibile al sito internet della Banca d’Italia all’indirizzo https://www.bancaditalia.it/compiti/emissione-euro/gestori-contante/moduli-manuali/Manuale-operativo-antiriciclaggio.pdf?pk_campaign=EmailAlertBdi&pk_kwd=it

[21] Nel caso in cui un soggetto diverso da una banca stipuli il contratto direttamente con il service per il trattamento delle banconote, le modalità di svolgimento del rapporto possono variare: il più delle volte, il service, dopo aver ritirato il contante dal cliente non bancario, lo tratta e, a fine giornata, lo unisce a quello di una banca su indicazione del proprio cliente non bancario che intrattiene con quella banca un rapporto di conto. Il service, pertanto, comunica alla banca l’importo lavorato a nome del cliente non bancario, e la banca provvederà a riconoscere il relativo importo al conto intestato al cliente senza che lo stesso si presenti agli sportelli della dipendenza bancaria.

In altri casi il cliente non bancario dispone presso il service di una propria cassaforte, a suo uso esclusivo, presso la quale sono custodite le sue banconote dopo il trattamento. Infatti, il cliente non bancario potrà avere interesse a disporre delle proprie banconote senza transitare per un conto corrente, attingendo di volta in volta alle proprie disponibilità.

[22] Definizione dell’autore.

[23] Il Comune è individuato mediante il codice di sei caratteri attribuitogli dall’ ISTAT.

[24] L’assenza di tale dettaglio potrebbe condurre a un depotenziamento della efficacia segnaletica specie per i dati riferibili ad ambiti comunali ampi e caratterizzati dalla presenza di numerose filiali della medesima banca, come avviene ad esempio, nelle città metropolitane di Roma, Milano, Napoli, Torino, Palermo.

[25] Nella pratica, in caso di sovvenzioni, il service può:

- consegnare il contingente di banconote a un addetto della dipendenza bancaria che le utilizzerà nelle operazioni con la clientela nei locali della banca, oppure

- caricare direttamente i dispositivi di cash dispenser della banca servita.

Allo stesso modo, nel caso di ritiri:

- le banconote potrebbero essere consegnate al service dagli addetti della dipendenza bancaria, oppure

- il personale del service potrebbe procedere direttamente al ritiro di banconote presenti nei cash dispenser.

Si tenga presente, al riguardo, che presso le dipendenze bancarie (all’interno o, in genere, nelle immediate vicinanze delle stesse) sono sempre più frequenti dispositivi di cash dispenser non solo della tipologia “cash out machine” (COM), utilizzabili autonomamente dalla cliente per approvvigionarsi di banconote, ma anche del tipo “cash in machine” (CIM), apparecchiature che consentono ai clienti, attraverso l’utilizzo di una carta bancaria o con altri mezzi, di depositare banconote in euro sul proprio conto.

Infine, potrebbero essere installati dispositivi che consentono alla clientela di effettuare sia prelievi e che depositi sui propri conti, per lo più con l’ausilio di una carta. Questi ultimi dispositivi sono noti come “cash combined machine” (CCM)o “cash recycling machine” (CRM).In particolare, queste ultime, le “CRM”, non solo controllano l’autenticità e l’idoneità delle banconote in euro versate dalla clientela ma, per i prelievi, possono utilizzare le banconote in euro, autentiche e idonee, che sono state depositate da altri clienti nelle precedenti operazioni.

[26] Definizione dell’autore.

[27] Ad esempio: “BANCONOTE RITIRATE O SOVVENZIONATE” / “NUMERO PUNTI/DIPENDENZE SERVITI”; “BANCONOTE RITIRATE O SOVVENZIONATE” / “NUMERO OPERAZIONI”.

[28] Cfr.tab.7: infatti, nella giornata del 7.1.2020, per il taglio da euro 500 la Filiale A non registra alcuna sovvenzione.

[29] Il GLN viene distribuito da GS1 (acronimo di Global Standard), un’associazione non-profit, con sede a Bruxelles che opera nel campo dell’elaborazione e gestione di standard mondiali (ad esempio codici a barre) per lo scambio di informazioni fra imprese. L’associazione opera nei diversi paesi attraverso proprie rappresentanze nazionali: in Italia i GLN vengono distribuiti da GS1 Italy, che ha sostituito Indicod – ECR cui fa riferimento la Banca d’Italia. (Cfr. “Manuale operativo cit., Definizioni, p.3).

Per maggiori informazioni si rinvia al sito ufficiale di GS1 Italy, all’indirizzo https://gs1it.org/chi-siamo/.

[30] Se non fosse stata prevista la segnalazione delle movimentazioni fra sale conta, la Banca d’Italia avrebbe avuto conoscenza solo delle movimentazioni disposte dalle singole banche verso o dalle proprie dipendenze e sarebbero invece mancate all’analisi le movimentazioni da un caveau all’altro richieste dalle banche.

[31] Per questa tipologia di soggetti è richiesto, tra l’altro, anche il “FLUSSO MASSIMO”. Ovviamente il dato è trasmesso in forma aggregata, cioè sostanzialmente in forma anonima.

[32] Usualmente, il concetto di “grande distribuzione organizzata” (GDO) viene associato all’attività di vendita al dettaglio di prodotti di largo consumo (alimentari e non), in punti vendita “a libero servizio”, intendendosi per quest’ultimo il sistema in cui il cliente, da solo, sceglie e prende il prodotto senza assistenza del personale addetto alle vendite e ne effettua il pagamento portando egli stesso il prodotto alle casse poste, a barriera, prima dell’uscita dell’esercizio. Il più evidente elemento caratterizzante di questa forma di attività è l’utilizzo di grandi superfici, con una soglia dimensionale minima generalmente individuata in 200 mq per i prodotti alimentari e in 400 mq per le categorie non alimentari.

Quello della “grande distribuzione organizzata” rappresenta, inoltre, una macrocategoria all’interno della quale viene fatta un’ulteriore distinzione fra “grande distribuzione” (GD), in cui un unico soggetto gestisce grandi punti vendita, e distribuzione organizzata” (DO) composta, invece, da piccoli soggetti aggregati in gruppi d’acquisto.

In argomento il testo maggiormente citato è “La grande distribuzione organizzata in Italia”, Tieri E., Gamba A., 2009, Funzione Studi del Banco Popolare.

[33] Il d.lgs. 114/1998, all’articolo 4 definisce le seguenti tipologie di esercenti:

- “esercizi di vicinato”, cioè quelli aventi superficie di vendita non superiore a 150 mq. nei comuni con popolazione residente inferiore a 10.000 abitanti e a 250 mq. nei comuni con popolazione residente superiore a 10.000 abitanti;

- “medie strutture di vendita”, cioè gli esercizi aventi superficie superiore ai limiti di cui al punto precedente e fino a 1.500 mq nei comuni con popolazione residente inferiore a 10.000 abitanti e a 2.500 mq. nei comuni con popolazione residente superiore a 10.000 abitanti;

- “grandi strutture di vendita”, gli esercizi aventi superficie superiore ai limiti di cui al punto precedente;

- “centro commerciale”, una media o una grande struttura di vendita nella quale più esercizi commerciali sono inseriti in una struttura a destinazione specifica e usufruiscono di infrastrutture comuni e spazi di servizio gestiti unitariamente.

[34] Le definizioni (ad esempio, grande magazzino, supermercato, ipermercato, minimercato) sono disponibili nel sito internet del MISE (Ministero dello Sviluppo Economico) all’indirizzo http://osservatoriocommercio.mise.gov.it/DEFINIZIONI%20STATISTICHEattuali.pdf

[35] Cfr. Rapporto sul Sistema distributivo – analisi strutturale del commercio italiano, anno 2018, p.135, disponibile sul sito internet del MISE (Ministero dello Sviluppo Economico) all’indirizzo http://osservatoriocommercio.sviluppoeconomico.gov.it/Archivio_Rapporti/Rapporto_2018_web.pdf

[36] Cfr. Manuale operativo cit., nota 6, p.7.

[37] Cfr. Manuale operativo cit., Capitolo I, Le segnalazioni periodiche antiriciclaggio, paragrafo 3.1, p.5.

[38] Cfr. “Dai ritiri vanno…esclusi i dati relativi alle banconote prelevate dalla Banca d’Italia”, Manuale operativo cit., Capitolo I, Le segnalazioni periodiche antiriciclaggio, paragrafo 3.1, p.5.

[39] “Per banconote sovvenzionate (SOV) si intendono le banconote prelevate dalle giacenze in essere presso l’operatore segnalante per essere somministrate…”, Cfr. Manuale operativo cit., p.5.

[40] Sarebbe paradossale chiedere di trasmettere trimestralmente alla Banca d’Italia informazioni di cui dispone in tempo reale, cioè il numero delle banconote versate.

[41] In questo contesto per “autorità nazionali” si devono intendere i soggetti individuati dall’articolo 21, comma 2, lett. a, e pertanto, il Ministero dell’economia e delle finanze, le Autorità di vigilanza di settore, la UIF, la Direzione investigativa antimafia, il Nucleo Speciale Polizia Valutaria.

[42] Ciò consentirebbe alla UIF di porre i dati delle segnalazioni periodiche in correlazione con quelli già in suo possesso e, in particolare, con quelli contenuti nelle Segnalazioni Antiriciclaggio Aggregate (S.AR.A.) e quelli acquisiti mediante le comunicazioni oggettive ai sensi dell’articolo 47 del decreto antiriciclaggio.

[43] Alcuni riferimenti in:

- “Measuring the underground economy with the currency demand approach. A reinterpretation of the methodology, with an application to Italy”,Guerino Ardizzi, Carmelo Petraglia, Massimiliano Piacenza, Gilberto Turati. Banca d’Italia, Temi di Discussione, 864, aprile 2012;

- “Money Laundering as a Crime in the Financial Sector: A New Approach to Quantitative Assessment, with an Application to Italy”,Guerino Ardizzi, Carmelo Petraglia, Massimiliano Piacenza, Friedrich Schneider, Gilberto Turati. Journal of Money, Credit and Banking, novembre 2014;

- “Anomalie nell’utilizzo del contante e riciclaggio: un’analisi econometrica a livello comunale”, Guerino Ardizzi, Pierpaolo De Franceschis, Michele Giammatteo. UIF, Quaderni dell’antiriciclaggio, Collana Analisi e studi, n. 5, gennaio 2016.

[44] Ad esempio, la Relazione semestrale sull’attività svolta e i risultati conseguiti dalla Direzione Investigativa Antimafia.