Il presente contributo analizza il tema del TFR IAS che, dopo molto tempo, è tornato ad essere al di sotto della relativa soglia fiscale.

Nel bilancio 2022, il TFR determinato in base allo IAS 19 – dopo diversi bilanci in cui il valore IAS superava il corrispondente valore fiscale ex art 2120 del cod. civ. (che rappresenta la soglia massima di deducibilità fiscale del TFR IAS) – è tornato ad essere al di sotto della relativa soglia fiscale.

La causa del “ribaltamento” è dovuta alla componente attuariale che ha assunto, nel 2022, un valore molto positivo, riassorbendo il disallineamento al 31/12/2021 (IAS vs fiscale) del TFR. Questo riassorbimento si concretizzerà in una variazione in diminuzione dal reddito imponibile in dichiarazione.

Per comprendere tale affermazione è bene però partire dalla norma che regola la fiscalità del TFR.

La fiscalità del TFR per i soggetti IAS adopter

La norma che riguarda la fiscalità del TFR per i soggetti IAS adopter è l’art. 2, co. 4, del D.M. 1^ aprile 2009 che stabilisce quanto segue: “Per i soggetti IAS, gli accantonamenti ai fondi di cui all’articolo 105, commi 1 e 2, del testo uni-co, deducibili in ciascun esercizio sono determinati in misura non superiore alla differenza fra l’importo complessivo dei fondi calcolati al termine dell’esercizio in conformità alle disposizioni legislative e contrattuali che regolano il rapporto di lavoro dei dipendenti (N.d.A. si tratta della consistenza del TFR ai sensi dell’art. 2120 cod. civ.), e l’importo di tali fondi fiscalmente riconosciuto al termine dell’esercizio precedente (N.d.A. si tratta della consistenza del TFR dedotto il cui valore non necessariamente è pari a quanto quantificato ai sensi dell’art. 2120 cod. civ.[1]), assunto al netto degli utilizzi (N.d.A. riconducibili, di norma, ai pagamenti) dell’esercizio.

Concorrono a determinare gli accantonamenti tutte le componenti positive e negative iscritte a conto economico o a patrimonio netto in contropartita di detti fondi (N.d.A. interest cost, service cost, utili/perdite attuariali)”.

La relazione illustrativa all’art. 2, co. 4, del D.M. 1^ aprile 2009 fornisce alcuni chiarimenti sia in tema di funzionamento del TFR IAS, sia in tema di fiscalità IRES circa il TFR IAS. Di seguito, in sintesi, alcuni passaggi utili a comprendere il funzionamento e la fiscalità del TFR IAS.

- “(…) il calcolo del TFR effettuato in base all’applicazione degli IAS differisce tendenzialmente, anche in maniera rilevante, dal calcolo effettuato in base all’articolo 2120 del cod. civ.. In generale la necessità di attualizzare il debito fa sì che il TFR IAS sia inferiore al TFR ex articolo 2120”. Negli ultimi anni, però, questa affermazione non ha trovato riscontro nei calcoli attuariali e, infatti, l’attualizzazione del debito del TFR ha portato il valore del fondo TFR, lato IAS, a superare il corrispondente valore calcolato in base all’art. 2120 del cod. civ..

- “(…) il calcolo del TFR IAS viene effettuato per massa e non per singolo dipendente (…)”. Diversamente, infatti, dal TFR ex art. 2120 del cod. civ. la cui quantificazione è fatta per singolo dipendente, la quantificazione del TFR IAS avviene per masse e, per effetto dei calcoli attuariali, rappresenta, di fatto, “(…) un dato comunque stimato (…)”.

- “(…) la soluzione scelta nel regolamento in esame “asseconda” la gestione per massa del TFR in base agli IAS perché considera il limite disposto dall’articolo 105 del TUIR riferito all’ammontare dello stock di TFR ex art. 2120 determinato alla fine dell’esercizio e non alle quote maturate in ciascun esercizio”. A conferma di tale affermazione, cfr. letteralità dell’art. 2, co. 4, del D.M. 1^ aprile 2009.

- “(…) la quota di accantonamento rilevante sarebbe costituita dall’insieme delle poste contabili che, in base all’impostazione IAS, hanno come contropartita il fondo TFR (“service cost”, “interest cost” e utili e perdite attuariali che, a seconda delle scelte contabili operate, possono confluire o al patrimonio netto o al conto economico)”. Infatti, la formulazione della norma pone a confronto le tre citate poste contabili con il limite fiscale di cui all’art. 2, co. 4, del D.M. 1^ aprile 2009. Ciò posto, assumono rilevanza, ai fini fiscali, anche gli utili e perdite attuariali, nonostante siano iscritte in una voce del patrimonio (il prospetto “Other Comprehensive Income” – OCI), anziché nel conto economico.

- “Qualora in un esercizio l’importo complessivo di tali poste contabili (N.d.A. interest cost, service cost e utili o perdite attuariali) sia inferiore a quello delle quote di TFR maturate ex articolo 2120 del cod. civ., la differenza sarebbe recuperata in un esercizio successivo, ove in tale esercizio si verifichi la situazione inversa”. Si tratta della conferma che il funzionamento del TFR è per masse e consente, nell’esercizio in cui le suddette 3 componenti, sommate algebricamente fra loro, abbiano un valore inferiore a quello fiscale, di sfruttarne la differenza già nell’esercizio successivo, ove si verifichi la situazione inversa in cui le suddette 3 componenti, sommate algebricamente fra loro, abbiano un valore superiore a quello fiscale.

- “Tale soluzione ha il vantaggio di evitare una onerosa, complessa ed analitica gestione delle differenze per singoli dipendenti tra il TFR ex articolo 2120 del cod. civ. e quello IAS, garantendo il rispetto dei limiti imposti dall’articolo 105 TUIR per la deduzione del TFR perché, in ogni caso, l’importo complessivo del fondo TFR dedotto non potrebbe superare quello determinato in base alle regole dell’articolo 2120 del cod. civ..”.

- “Di fatto, la rideterminazione dell’accantonamento dell’anno in cui avviene l’uscita del dipendente, determina un riavvicinamento tra il fondo TFR ex art. 2120 e il fondo TFR IAS, fino ad arrivare, al momento dell’uscita di tutti i dipendenti, al riallineamento completo tra il fondo IAS e quello ex art. 2120. Il tutto, però, non in maniera analitica ma per massa”.

Come opportunamente sottolineato da Assonime nella propria Guida alla fiscalità degli IAS adopter del 2011, la norma “consente, in pratica, di adottare anche ai fini fiscali una gestione per masse del fondo TFR e permette di recuperare i minori accantonamenti operati in un esercizio anche attraverso l’eventuale stanziamento di maggiori accantonamenti in un successivo periodo, pur nel rispetto del limite di quanto dovuto ai sensi dell’art. 2120 c.c., fissato con riferimento alla consistenza finale del fondo”.

Tutto ciò rappresentato, potrebbe essere utile verificare il funzionamento della norma con degli esempi numerici.

Esempio 1

Si ipotizzi la seguente situazione riferita ad un “contribuente solare senza service cost”, con saldo iniziale del fondo IAS di euro 2.730, eccedente – rispetto al fondo ex art. 2120 del cod. civ. fiscalmente dedotto (euro 2.463) – per un importo di euro 267.

TFR IAS

| Saldo Fondo IAS 19 – 31/12/2021 | 2.730 |

| Utilizzi fondo TFR dell’esercizio | (249) |

| Interest cost – 31/12/2022 | 26 |

| Actuarial Gain – 31/12/2022 | (272) |

| Saldo Fondo IAS 19 – 31/12/2022 | 2.235 |

TFR ex art. 2120 del cod. civ.

| Saldo Fondo TFR dedotto – 31/12/2021[2] | 2.463 |

| Utilizzi fondo TFR dell’esercizio | (249) |

| Accantonamenti deducibili dell’esercizio | 184 |

| Saldo Fondo TFR – 31/12/2022 | 2.398[3] |

In base a quanto rappresentato dall’art. 2, co. 4, del D.M. 1^ aprile 2009, l’accantonamento deducibile nel 2022 è pari a 184 [2.398 – (2.463 – 249)]. Il limite al 31 dicembre 2022 del TFR fiscale ex art. 2120 cod. civ. è, nell’esempio, superiore al corrispondente valore IAS (2.398 – 2.235 = 163). Pertanto, tutto il disallineamento iniziale (pari a 267) è riassorbito.

Il totale riassorbimento del disallineamento iniziale fra il fondo TFR IAS e quello fiscale determina, inoltre, il rigiro delle eventuali[4] DTA (Deferred Tax Assets) iscritte su tale differenza; DTA che potrebbero avere avuto, come contropartita, il conto economico o la riserva OIC, oppure, ancora, una combinazione delle due citate poste contabili.

La variazione in diminuzione corrispondente al riassorbimento (267), tuttavia, non copre tutti gli actuarial gain iscritti nella riserva OCI (272) che restano tassabili per la differenza di 5 (272 – 267); su tali componenti sarà rilevata fiscalità corrente IRES a debito[5], ma solo se il contribuente non sarà, nell’esercizio 2022, in perdita fiscale.

La differenza fra gli interest cost imputati a conto economico (26) e gli actuarial gain fiscalmente rilevanti (5) è l’ammontare complessivamente dedotto nell’anno (26 – 5 = 21) ed è inferiore all’accantonamento deducibile ex articolo 2120 del cod. civ. (184). La differenza (184 – 21 = 163) rappresenta il disallineamento, al 31/12/2022, tra il TFR IAS e il TFR ex art. 2120, cod. civ. (2.398 – 2.235), costituito dall’accantonamento ex art. 2120 del cod. civ. che non può essere dedotto in quanto non contabilizzato.

La rappresentazione in RF

Volendo dare evidenza alla componente attuariale iscritta a OCI, la variazione in aumento di 272 sarà esposta in RF 30, colonna 3.

Il riassorbimento del disallineamento iniziale di 267 (2.730 – 2.463) – che include, in parte, l’Actuarial Gain – sarà, invece, esposto, in RF 55, codice 99. La variazione fiscale netta, in aumento, in RF sarà +5 (272 – 267).

Così operando, tutto il TFR IAS al 31 dicembre 2022 sarà fiscalmente dedotto.

Il valore del TFR dedotto al 31 dicembre 2022 (pari a quello IAS, quindi, inferiore, per quanto visto, al TFR ex art. 2120 del cod. civ.) costituirà il nuovo valore dal quale partire per la determinazione del limite dell’accantonamento deducibile, ex art. 2, co. 4, del D.M. 1.4.2009, per il 2023.

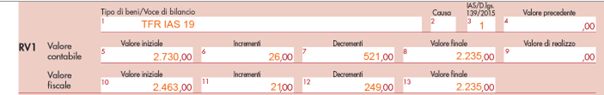

La rappresentazione in RV

In RV, sezione I, nella colonna 11 “Incrementi”, non sarà indicato tutto l’importo dell’accantonamento deducibile per il 2022 di 184 ma solo un “di cui” pari a 21 che è l’accantonamento al TFR dedotto perché transitato dal conto economico (per 26) e da OCI (per -5) nell’esercizio.

Esempio 2

Per stressare ancor di più il ragionamento, si ipotizzi la seguente situazione riferita ad un “contribuente solare senza service cost”, con saldo inziale del fondo IAS di euro 3.181, eccedente – rispetto al fondo ex art. 2120 del cod. civ. fiscalmente dedotto (2.636) – per un importo di 545.

TFR IAS

| Saldo Fondo IAS 19 – 31/12/2021 | 3.181 |

| Utilizzi fondo TFR dell’esercizio | (187) |

| Interest cost – 31/12/2022 | 30 |

| Actuarial Gain – 31/12/2022 | (456) |

| Saldo Fondo IAS 19 – 31/12/2022 | 2.568 |

TFR ex art, 2120 del cod. civ.

| Saldo Fondo TFR dedotto – 31/12/2021[6] | 2.636 |

| Utilizzi fondo TFR dell’esercizio | (187) |

| Accantonamenti deducibili dell’esercizio | 316 |

| Saldo Fondo TFR – 31/12/2022 | 2.765[7] |

In base a quanto rappresentato dalla norma, l’accantonamento deducibile del 2022 è pari a 316 [= 2765 – (2.636-187)]. Il limite al 31/12/2022 del TFR fiscale ex art. 2120 cod. civ è, nell’esempio, superiore al corrispondente valore IAS (2.765 – 2.568 = 197); pertanto:

- tutto il disallineamento iniziale (pari a 545) è riassorbito. Questo totale riassorbimento del disallineamento iniziale fra il fondo TFR IAS e quello fiscale determina inoltre il rigiro delle eventuali[8] DTA iscritte su tale differenza; DTA che potrebbero avere avuto, come contropartita, il conto economico o la riserva OIC, oppure, ancora, una combinazione delle due citate poste contabili;

- la variazione in diminuzione corrispondente al riassorbimento (545) copre gli actuarial gain iscritti nella riserva OCI (456) e, per la differenza (89), una parte dell’accantonamento deducibile (316).

Resta una quota del TFR maturato ex art. 2120 del cod. civ. di 197 (316 – 30 – 89) che non può essere ancora dedotta, in quanto non contabilizzata, che rappresenta il disallineamento, al 31/12/2022, tra il TFR IAS e il TFR ex art. 2120, cod. civ. (2.765 – 2.568).

La rappresentazione in RF

Volendo dare evidenza alla componente attuariale iscritta a OCI, la variazione in aumento di 456 sarà esposta in RF 30, colonna 3.

Il riassorbimento del disallineamento iniziale di 545 (3.181 – 2.636) – che include anche l’Actuarial Gain – sarà, invece, esposto, in RF 55, codice 99.

La variazione fiscale netta, in diminuzione, sarà di 89. Sulle predette componenti sarà rilevato un credito per fiscalità corrente IRES[9] ma solo se il contribuente non sarà, nell’esercizio 2022, in perdita fiscale.

Così operando, tutto il TFR IAS al 31/12/2022 è fiscalmente dedotto. Il valore del TFR dedotto al 31/12/2022 (pari a quello IAS) costituirà il nuovo valore dal quale partire per la determinazione del limite dell’accantonamento deducibile ex art. 2, co. 4, del D.M. 1.4.2009 per il 2023.

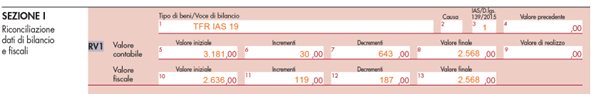

La rappresentazione in RV

In RV, sezione I, nella colonna 11 “Incrementi”, non sarà indicato tutto l’importo dell’accantonamento deducibile per il 2022 di 316 ma solo un “di cui” pari a 119 che è l’accantonamento al TFR dedotto perché transitato dal conto economico (per 30) e nei precedenti esercizi (per 89).

[1] Può accadere, infatti, che il valore del TFR dedotto sia solo un di cui, come si vedrà meglio nella parte, cui si rimanda, dedicata agli esempi numerici.

[2] Il valore del TFR dedotto coincide con il limite fiscale di cui all’art. 2120 del cod. civ.; tuttavia può accadere, si veda in tal senso la rappresentazione in RV, nell’esempio qui in calce, che il TFR IAS fiscalmente dedotto, sia inferiore al valore del TFR ex art. 2120 del cod. civ..

[3] L’importo di 2.398 rappresenta il valore massimo deducibile ex art. 2120 del cod. civ., tuttavia, il valore del TFR dedotto si ferma al valore del TFR IAS al 31/12/2022 (i.e. 2.235), visto che il TFR ex art. 2120 del cod. civ. supera quello IAS.

[4] “Eventuali” in quanto la contabilizzazione delle DTA (c.d. imposte differite attive) soggiace al probability test di cui allo IAS 12.

[5] La contropartita della rilevazione della fiscalità corrente è un debito da corrente a OCI per la parte riferita alla actuarial gain e un credito da correnti a OCI/conto economico in relazione alla composizione delle DTA iniziali ora riassorbite.

[6] Il valore del TFR dedotto coincide con il limite fiscale di cui all’art. 2120 del cod. civ.; tuttavia può accadere, si veda in tal senso la rappresentazione in RV, nell’esempio qui in calce, che il TFR IAS fiscalmente dedotto, sia inferiore al valore del TFR ex art. 2120 del cod. civ..

[7] L’importo di 2.765 rappresenta il valore massimo deducibile ex art. 2120 del cod. civ., tuttavia, il valore del TFR dedotto si ferma al valore del TFR IAS al 31/12/2022 (i.e. 2.568), visto che il TFR ex art. 2120 del cod. civ. supera quello IAS.

[8] “Eventuali” in quanto la contabilizzazione delle DTA soggiace al probability test di cui allo IAS 12.

[9] La contropartita della rilevazione della fiscalità corrente è un debito da corrente a OCI per la parte riferita alla actuarial gain e un credito da correnti a OCI/conto economico in relazione alla composizione delle DTA iniziali ora riassorbite.