1. Premessa

Il termine “sostenibilità”, nell’ultimo decennio, è entrato prepotentemente nella vita degli imprenditori e delle società, a seguito delle azioni intraprese dalle grandi organizzazione internazionali (ONU e UE in primis). È ormai noto che con la Risoluzione delle Nazioni Unite A/RES/70/1 del 25 settembre 2015, i leader dei principali paesi del pianeta hanno adottato un nuovo quadro globale per lo sviluppo sostenibile: l’Agenda 2030 e i relativi 17 Obiettivi per lo sviluppo sostenibile (“Agenda 2030”).

Apparentemente intuitivo come concetto, spesso individuato (erroneamente) come riferito in via esclusiva alle tematiche ambientali, per “sostenibilità” in ambito societario si intende la capacità di una società di creare valore nel lungo termine in relazione alle tre dimensioni “Ambiente” (Enviromental), “Sociale” (Social) e di “Governo” (Governance) che permeano le operazioni, gli investimenti e l’intera catena di approvvigionamento societaria (da qui l’utilizzo dell’acronimo anglofono “ESG”[1]).

È altrettanto noto che l’attenzione (e soprattutto la percezione) in merito ai tre piani dimensionali della sostenibilità si è spesso sbilanciata “verso la E”, complice l’indubitabile urgenza di modificare il nostro comportamento per evitare conseguenze ambientali irreversibili per l’intero pianeta[2]. Certamente l’ambiente è il Primo Mobile, il propulsore della Sostenibilità; ma non è tutto.

Per rendersi conto di ciò, basterebbe ricordare le parole inziali della Commissione UE nella Comunicazione del 22 novembre 2016 (COM(2016) 739 final, “Il futuro sostenibile dell’Europa: prossime tappe – L’azione europea a favore della sostenibilità”)[3]: “Da tempo lo sviluppo sostenibile è al centro del progetto europeo. I trattati dell’UE ne riconoscono la portata economica, sociale e ambientale, tre dimensioni che vanno considerate insieme. L’impegno dell’UE è a favore di uno sviluppo che soddisfi i bisogni di oggi senza compromettere la capacità delle generazioni future di soddisfare i propri. Garantire una vita dignitosa per tutti, nel rispetto dei limiti del pianeta, che contemperi prosperità ed efficienza economica, società pacifiche, inclusione sociale e responsabilità ambientale, è l’essenza dello sviluppo sostenibile.

Non si tratta di proclami, slogan pubblicitari ingannevoli destinati a rimanere sulla carta (cd. greenwashing, appunto). Oltre ad essere percepito come un passaggio obbligato, un cambio di passo necessario per proiettarsi nel futuro, la stragrande maggioranza dei gruppi multinazionali ha da anni le tematiche ESG al centro dei propri progetti. Che si tratti di aree legate al business puro (alla produzione di ricavi) o di compliance, gli operatori vedono negli ESG una situazione cd. “win-win” ove gestiti con la serietà e i tempi di maturazione che richiedono. Diversamente, una gestione della materia allegra o leggera oggi, rischia di tramutarsi nell’epilogo di un futuro senza gloria per le big company.

A corollario di quanto detto, in più occasioni è stato ricordato, ad esempio, che le emissioni dei cd. “green bond”, cioè titoli che finanziano progetti di sostenibilità, hanno raggiunto nel 2020 una cifra superiore ai 500 miliardi e a livello globale sono stati lanciati più di 700 fondi dedicate a queste crescenti opportunità di investimento[4].

In questo scenario, un ruolo chiave lo gioca e lo dovrà giocare il sistema fiscale che andrà profondamente modificato sia a livello internazionale (a livello di accordi tra i paesi dell’OCSE; a livello di strategia della UE) che a livello del singolo Stato per garantire il sostegno ai programmi a lungo termine alla base dell’economia sostenibile.

Perché è chiaro sin d’ora: una declinazione degli ESG a “macchia di leopardo” su vasta scala (applicata solo da alcuni dei paesi e non da altri) rischia di arrecare più danni che benefici.

2. La “miscela fiscale” della UE

Con la Comunicazione del 18 maggio 2021[5], la Commissione UE ha delineato i principali perni alla base del proprio sistema fiscale il quale dovrà essere solido, efficiente ed equo, strutturato per finanziare i costi della transizione ecologica (alla base del Green Deal Europeo di dicembre 2019[6]) e digitale alla base della politica economica della UE (“Proposta della Commissione”).

Secondo la visione della Commissione l’ordinamento fiscale UE dovrà essere composto da un mix ben bilanciato di “risorse proprie” al fine di raggiungere sostanzialmente due obiettivi:

1. una crescita equa e sostenibile: il sistema fiscale europeo dovrà economicamente sostenere tutte le lungimiranti politiche economiche intraprese dalla UE con il Green Deal (2019), la trasformazione digitale UE, Nuova Strategia Industriale, Unione dei Mercati di capitale.

Per attuare gli obiettivi del Green Deal, particolare importanza assumono:

- il recasting della direttiva riguardante la tassazione dei prodotti energetici (Direttiva 2003/96/CE), volto ad eliminare esenzioni e aliquote ridotte non attuali e a riorganizzare le aliquote minime;

- l’introduzione di una cd. “carbon tax” all’importazione denominata “Carbon Border Adjustment Mechanism” (CBAM). Si tratta di un dazio su prodotti fabbricati in paesi terzi che non hanno adottato gli stessi standard della UE in materia di riduzione delle emissioni di CO2. Una soluzione volta a disincentivare la de-localizzazione della produzione in paesi che non saranno “green friendly”. La proposta di regolamento della Commissione sarà pubblicata il 14 luglio 2021;

2. una tassazione effettiva: dove la riscossione delle imposte dovrà essere efficace per supportare i servizi pubblici, migliorando anche la competitività a livello UE. In concreto, l’obiettivo dovrà essere raggiunto attraverso la lotta all’evasione che, secondo le stime pre-Brexit (quindi UE a 28 paesi), generava circa Euro 35/70 miliardi di minori imposte sul reddito incassate dai diversi paesi della UE. A questo va aggiunto il GAP IVA (i.e. differenza tra iva dovute e quella incassata dai Paesi Membri), dove le frodi spiccano tra i diversi elementi che nel 2018 hanno generato circa 140 miliardi di euro di GAP (entità che a causa della pandemia sarà aumentato sia nel 2020 che nel 2021).

Si impone quindi una profonda riflessione sull’intero sistema a partire dai principi che dovranno informarla sino ad arrivare ai suoi componenti.

Attualmente, secondo la Proposta della Commissione,la composizione delle entrate fiscali dei paesi della UE è data essenzialmente da: più del 50% circa, da imposte sul reddito da lavoro dipendente; più del 15% dall’IVA; seguono le imposte sull’ambiente (6%), le imposte sugli immobili (5%); e le imposte sul reddito (7%). E questa composizione è sostanzialmente tale da circa 2 decenni.

Tuttavia, e questo è l’aspetto di maggior rilievo, la Commissione UE è consapevole che per garantire la ripartenza e il consolidamento di un’economia efficacemente sostenibile, ora come non mai occorre ridurre le imposte sul lavoro per aumentare posti di lavoro (il cui volume attuale difficilmente resterà immutato nel lungo periodo, dato l’elevato tasso di invecchiamento della popolazione in tutta la UE).

Occorre attuare uno “scambio” di prelievo al fine di ridurre le imposte sul lavoro dipendente. Ma come? Il taglio di tali imposte sul lavoro, secondo la Proposta della Commissione, può essere finanziato a livello degli Stati Membri nei seguenti modi:

- non essendo possibile (in realtà è sconsigliabile) aumentare ulteriormente le aliquote IVA – attualmente ai massimi storici – occorre rivedere l’uso inefficiente delle aliquote ridotte IVA e delle esenzioni. Su quest’ultimo punto, le distorsioni nell’area fintech connesse all’IVA sono evidenti e tendono ad aumentare in maniera esponenziale con l’aumentare dell’innovazione tecnologica e dei servizi outsourcing. Per tale ragione, si è svolta una consultazione pubblica (8 febbraio 2021 – 3 marzo 2021) per valutare la modifica delle esenzioni IVA nel settore finanziario e assicurativo [7];

- sostenere le cd. imposte comportamentali (come le tasse ambientali – plastic tax; o sulla salute sul tabacco, alcol, o sugar taxes). Proprio le imposte ambientali improntate al noto principio del “chi inquina paga” – secondo la Commissione – potranno sostenere il taglio delle imposte sul lavoro e garantire il raggiungimento dell’obiettivo della transizione verde; mentre le imposte che incidono sulla salute, migliorando la qualità della vita, dovrebbero in parte ridurre la pressione sul sistema sanitario;

- Imposizione sulla proprietà immobiliare.

Il lifting del sistema fiscale coinvolgerà anche il sistema delle risorse proprie della UE. Ciò anche in considerazione del fatto che, oltre agli obiettivi accennati in precedenza, occorrerà reperire finanza per il ripagamento dell’ingente debito connesso allo strumento NextGenarationEU.

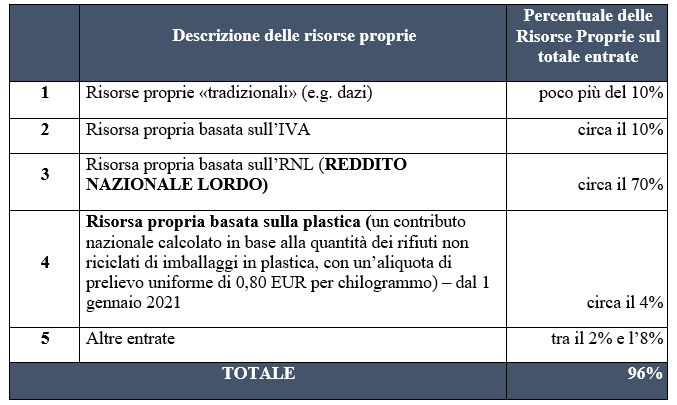

Tabella 1 – composizione delle attuali risorse proprie UE

Alle risorse indicate nella tabella sopra, si dovrebbero aggiungere:

- l’accennata carbon tax (CBAM) e la rivisitazione del sistema di scambio di quote di emissione dell’UE;

- l’introduzione della cd. digital levy (che dovrà soppiantare la nostrana Digital Service Tax).

Inoltre, potrebbe essere proposta l’introduzione di una tassa sulle attività finanziarie e altre risorse proprie basata sul settore delle imprese.

3. I Pilastri OCSE sostengono (anche) gli ESG

In aggiunta, il nuovo sistema fiscale UE sarà ovviamente allineato agli accordi internazionali che saranno presi in relazione ai cd. Pilastri 1 e 2.

Vale la pena ricordare che lo scopo del primo pilastro (“Pillar I”) è quello di individuare nuovi criteri impositivi che superino gli attuali criteri basati sulla presenza fisica (ed in particolare sul concetto di residenza), in modo da adeguare le regole di fiscalità internazionale ai nuovi modelli di business legati all’innovazione ed evoluzione digitale che, sempre di più, consentono l’esercizio d’impresa nel mercato di riferimento senza una presenza fisica.

Tale pilastro si occupa di definire un nuovo criterio di collegamento con la giurisdizione di riferimento (cd. “nexus”) e nuove regole di allocazione dei profitti tra Stati per le impese che realizzano ricavi “da remoto”.

Il secondo pilastro (“Pillar II”), invece, ha come obiettivo l’introduzione di un livello minimo effettivo di tassazione per le imprese operanti a livello internazionale, mediante la definizione ed attuazione di regole coordinate e condivise volte a contrastare il fenomeno del cd. «profit shifting» delle imprese a vantaggio di paesi a bassa fiscalità. Il dibattito internazionale attorno ai temi coperti dal Pillar II è stato accelerato dalla posizione degli Stati Uniti e dalla cennata riforma fiscale Biden, la quale tra le altre cose ha proposto – quale livello minimo di tassazione condiviso – un’aliquota pari al 15%. Difatti, il 1 luglio 2021 è stato raggiunto un accordo storico in sede OCSE[8] dove 130 paesi (pari a più del 90% del PIL mondiale) su 139 hanno definito una soluzione per affrontare le sfide fiscali derivanti dalla digitalizzazione dell’economia. In particolare, l’aliquota minima per le società non potrà essere inferiore al 15%. I dettagli dell’accordo saranno formalizzati, unitamente agli ulteriori punti aperti, entro la fine di ottobre 2021.

Sulla scia degli stipulandi accordi in ambito OCSE, la Proposta della Commissione propone l’adozione, nel prossimo futuro, di un corpus di norme unico per tutti i paesi della UE relativo all’imposizione diretta (denominato “BEFIT”, acronimo di “Business in Europe: framework for income tax”), volto a ripartire adeguatamente il carico impositivo tra Stati in maniera uniforma. Si tratta di una semplificazione per i gruppi multinazionali che non dovranno destreggiarsi più con gli attuale 27 diversi sistemi impositivi.

4. Conclusioni

Il fisco sostenibile sarà focalizzato sull’ambiente ma non solo. Occorre creare una nuova impalcatura fiscale che sia lungimirante e capace di adeguarsi all’innovazione senza creare contraccolpi. Andrà poi capito l’effettivo impatto delle cd. imposte comportamentali, soprattutto in termini di gettito per consentire un’effettiva riduzione delle imposte sui redditi di lavoro dipendente (tema che non riguarda soltanto l’Italia ma tutta l’Unione). L’auspicio ovviamente è che non si arrivi all’eccesso, lasciando proliferare balzelli fiscali capaci solo di far lievitare i costi di compliance degli operatori, con pochi effetti positivi per la società.

Bene quindi la valutazione di imposte legate all’ambiente, figlie di un ampio consenso e non di fughe in avanti di singoli Stati, ma occorre creare un unico mercato UE salubre dove la variabile fiscale deve essere neutra.

Sotto questo punto di vista, luglio 2021 sarà fitto di novità e all’insegna dell’evoluzione fiscale. Siamo partiti con lo storico accordo sul Pillar II (che sarà dettagliato entro la fine di ottobre prossimo). Entro la fine di luglio, a livello unionale, vedranno la luce sia la proposta del CBAM sia la cd. digital levy.

Sempre in ambito UE, il prossimo biennio sarà il cantiere di numerose iniziative normative. Si partirà dal contrasto all’utilizzo distorto delle società di comodo (fine 2021), proseguendo con una proposta di direttiva – nei primi mesi del 2022 – per l’introduzione di un’indennità per il finanziamento tramite capitale seguita da altra proposta di direttiva avente ad oggetto la pubblicazione annuale delle aliquote fiscali effettive applicate dalle Multinazionali, sulla base dei meccanismi che saranno approvati nell’ambito del Pillar I (entro la fine del 2022). Entro il 2023, infine, dovrebbe essere regolamentata – sempre con lo strumento normativo della direttiva – la base imponibile comune europea BEFIT (entro il 2023).

Nel 2015, quando ci si chiedeva quali regole fiscali applicare alle imprese digitali fu chiaro subito che non aveva senso postulare una netta separazione tra imprese industriali vs imprese digitali, cui applicare regole fiscali diverse: semplicemente perché il problema non era innescato dalle imprese digitali ma dalla digitalizzazione delle imprese. E questo fenomeno colpiva tutti. Quindi le norme dovevano essere ri-valutate sotto la prospettiva della “digitalizzazione dell’economia”. Oggi, con gli ESG, sembra ripetersi la storia con gli opportuni distinguo.

L’economia intera sarà sostenibile ed il fisco dovrà essere un insieme omogeneo di strumenti al servizio di tali obiettivi.

[1] In via del tutto indicativa, sotto la lettera “E” vi rientrerebbero l’utilizzo di energia da fonti rinnovabili ed in generale l’impiego oculato dell’energia, la gestione di dei rifiuti e materiali dannosi, emissioni a effetto serra; nell’ambito Sociale vi rientrerebbero le tematiche di “salute e sicurezza”, diritti umani e la lotta alle disuguaglianze, i rapporti con le comunità locali, sfruttamento del lavoro minorile; la parte Governance coprirebbe aree come l’individuazione dei partner commerciali internazionali, anticorruzione, discriminazioni retributive in base al genere, politiche anti-greenwashing.

[2] Che il cambiamento climatico sia al vertice delle priorità dell’UE è testimonia dal risultato dell’indagine Eurobarometro pubblicato il 5 luglio 2021 consultabile al https://ec.europa.eu/commission/presscorner/detail/it/ip_21_3156.

[3] Il testo integrale è consultabile al seguente indirizzo: https://eur-lex.europa.eu/legal-content/IT/TXT/HTML/?uri=CELEX:52016DC0739&from=EN.

[4] Per una veloce panoramica sui prodotti finanziari collegati alla materia ESG, si veda il contributo in questa rivista di S. Davini e P. de Gioia, “Derivati ESG ed altri prodotti finanziari sostenibili”, del 17 giugno 2021.

[5] Il documento è consultabile al seguente indirizzo: https://eur-lex.europa.eu/legal-content/IT/TXT/PDF/?uri=CELEX:52021DC0251&from=IT.

[6] Si tratta della Comunicazione della Commissione UE COM(2019)640final: https://eur-lex.europa.eu/legal-content/IT/TXT/?qid=1596443911913&uri=CELEX:52019DC0640#document2.

[7] Roadmap/Inception Impact Assessment è consultabile al seguente link file:///C:/Users/iasellig/Downloads/090166e5d4edf9df%20(1).pdf.

[8] La notizia dell’accordo con la relativa lista dei paesi è consultabile al seguente link: https://www.oecd.org/newsroom/130-countries-and-jurisdictions-join-bold-new-framework-for-international-tax-reform.htm.