Abstract

Evoluzione dei meccanismi di governance in tema di remunerazioni (competenze esclusive dell’assemblea su aspetti di rilievo, istituzione di un comitato specializzato in seno all’organo con funzione di supervisione strategica, bilanciamento della remunerazione del presidente con quella del vertice dell’organo con funzione di gestione, ecc.) con impatto anche in termini di modifiche statutarie, modifiche alla struttura della remunerazione (pay mix e cap) e alle modalità di pagamento della componente variabile con limiti e correttivi ex post (malus e claw-back), requisiti specifici per la remunerazione delle reti distributive esterne (agenti e promotori finanziari), attribuzione all’European Banking Authority (EBA) del potere di definire regulatory technical standards (RTS) vincolanti e direttamente applicabili, rappresentano tutti aspetti di novità di portata sicuramente rilevante ma comunque in linea con lo spirito della previgente normativa e con il percorso evolutivo dalla stessa già delineato, o per essere più precisi, auspicato.

Il fattore che accresce il peso delle novità introdotte conferendogli rilevanza strategica è l’innesto delle stesse in uno scenario economico, finanziario e regolamentare in profonda evoluzione, elemento che cambia le prospettive di analisi della tematica e la portata del relativo percorso di adeguamento, percorso che le banche devono delineare in stretta connessione con i cantieri evolutivi già attivati o in corso di avvio su temi di governance, strategici e di controllo, tutti mossi da una matrice comune da ricercare nel rafforzamento della stabilità dell’intermediario e della sua capacità di gestire i rischi.

L’evoluzione del contesto normativo in materia di politiche e prassi di remunerazione ed incentivazione nelle banche e nei gruppi bancari

Il sistema di remunerazione e incentivazione costituisce un elemento chiave del sistema di organizzazione e governo societario di una banca, rappresentando uno dei driver principali attraverso cui è possibile realizzare gli obiettivi degli stakeholder.

La crisi finanziaria ha fatto emergere in modo netto come un sistema di remunerazione e incentivazione basato su logiche che non considerano o non correlano le prestazioni ai rischi assunti, rappresenti una minaccia alla stabilità degli intermediari con ripercussioni sull’intero sistema finanziario.

Il quadro normativo nazionale e internazionale sulle politiche di remunerazione nel settore bancario ha subito una forte evoluzione nel corso dell’ultimo decennio portando a una serie di interventi normativi sulla tematica. Tralasciando quelli meno recenti, i cui principi e regole risultano comunque riflessi nei successivi provvedimenti, è di rilievo analizzare gli aspetti peculiari che caratterizzano le ultime evoluzioni della normativa in tema di politiche e prassi di remunerazione e incentivazione.

Nel corso degli ultimi anni la Banca d’Italia ha rafforzato l’azione di vigilanza sul rispetto della regolamentazione sui compensi, sia attraverso raccomandazioni rivolte alla generalità degli operatori (cfr. comunicazioni della Banca d’Italia del 2 marzo 2012 e del 13 marzo 2013) sia attraverso interventi mirati sulle singole banche. A testimonianza dell’importanza primaria che il tema dei sistemi di remunerazione riveste a livello regolamentare e di supervisione, anche in ambito europeo e internazionale si sono osservate molteplici azioni volte a verificare lo stato di implementazione delle regole in materia di remunerazioni (tra gli altri: EBA, “Survey on the implementation of the CEBS Guidelines on Remuneration Policies and Practices”, aprile 2012; FSB, “Implementing the FSB Principles for Sound Compensation Practices and their Implementation Standards. Progress report”, giugno 2012 e agosto 2013.).

L’esperienza applicativa ha portato la Banca d’Italia, nel dicembre 2013, a sottoporre a consultazione pubblica le modifiche al provvedimento del 30 marzo 2011[1], con l’emanazione in data 18 novembre 2014 delle nuove disposizioni di vigilanza in materia di “Politiche e prassi di remunerazione e incentivazione” per le banche e i gruppi bancari. Le nuove norme, inserite nella Circolare n. 285 del 17/12/2013[2], recepiscono le previsioni contenute nella direttiva europea 2013/36/UE (CRD IV) e gli indirizzi elaborati in ambito internazionale (EBA e FSB).

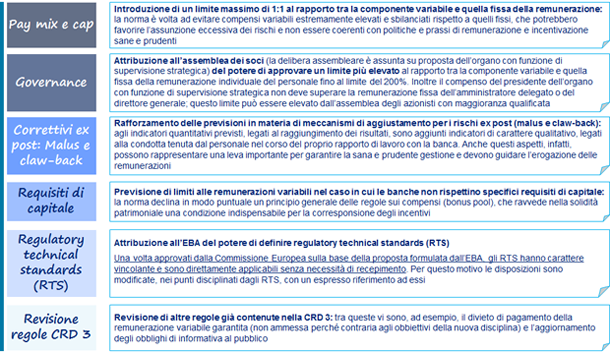

Di seguito i principali ambiti di novità della nuova disciplina:

Uno degli aspetti più delicati (per le implicazioni che comporta) disciplinati da regulatory technical standards (RTS) è il processo di identificazione del “personale più rilevante”, i cd. material risk taker (MRTs), cioè le categorie di soggetti la cui attività professionale ha o può avere un impatto sostanziale sul profilo di rischio della banca. Per l’identificazione del “personale più rilevante” si applicano infatti le regole definite con Regolamento delegato (UE) del 4 marzo 2014, n. 604[3]. Il processo di identificazione dei risk taker deve consentire alla banca di graduare l’applicazione dell’intera disciplina sulle remunerazioni in funzione dell’effettiva capacità delle singole figure aziendali di incidere sul profilo di rischio della banca.

Gli obiettivi della nuova regolamentazione, molti dei quali dichiarati espressamente dallo stesso regolatore, possono essere sintetizzati come segue:

- allineare i sistemi di remunerazione agli obiettivi e valori aziendali, alle strategie di lungo periodo e alle politiche di prudente gestione del rischio;

- collegare i sistemi di remunerazione e incentivazione ai risultati aziendali opportunamente corretti per i rischi attuali e prospettici;

- assicurare coerenza tra sistemi di remunerazione e livelli di capitale e liquidità;

- contenere i costi complessivi delle banche per esigenze patrimoniali e di redditività;

- gestire efficacemente i possibili conflitti di interesse;

- evitare incentivi distorti che possano indurre a violazioni normative o ad un’eccessiva assunzione di rischi per la banca;

- accrescere il grado di trasparenza verso il mercato (disclosure);

- rafforzare l’azione di controllo da parte delle autorità di vigilanza;

- assicurare la coerenza del sistema di remunerazione e incentivazione con le scelte complessive sugli assetti di governo societario e dei controlli interni.

In linea con il principio di proporzionalità le banche sono tenute ad applicare le nuove disposizioni con modalità coerenti alle loro caratteristiche, dimensioni, rischiosità e complessità operativa.

Gli elementi di correlazione della nuova regolamentazione sulle remunerazioni con altri ambiti tematici oggetto di recente riforma

La necessità della Banca d’Italia di intervenire nuovamente dal punto di vista regolamentare è stata in parte dettata dagli obblighi legati all’appartenenza dell’Italia all’Unione europea (in particolare, al recepimento della Direttiva 2013/36/UE del 26 giugno 2013, cd. CRD IV), ma anche dall’esperienza applicativa maturata e delle caratteristiche peculiari del sistema italiano.

Un altro aspetto non meno rilevante alla base dell’intervento normativo del mese scorso è la necessità di un forte coordinamento con le diposizioni recentemente emanate in materia di sistema dei controlli interni (Circ. Banca d’Italia n. 263/06 – 15° aggiornamento), governo societario (Circ. Banca d’Italia n. 285/13 – 1° aggiornamento), nonché con altri interventi normativi collegati all’entrata in vigore della banking union.

Le nuove disposizioni di vigilanza in tema di remunerazioni si inseriscono pertanto in un contesto regolamentare in radicale mutamento finalizzato alla creazione di un insieme di regole vincolanti e uniformi a livello europeo (Single rulebook), precondizione per il successo del Single Supervisory Mechanism (SSM). L’SSM diventerà infatti uno dei protagonisti principali nel plasmare la trasformazione del settore dei servizi finanziari in Europa. I cambiamenti avranno un impatto rilevante sulle banche dell’eurozona e non solo, e porteranno le banche a ripensare radicalmente ad alcuni aspetti chiave che le caratterizzano, tra cui in primis:

- Assetti di Governance;

- Modelli di misurazione e gestione dei rischi;

- Standard di gestione dei processi creditizi e non solo;

- Modalità di interazione con le autorità di vigilanza (BCE vs NCA[4]) in tutte le fasi del processo di supervisione (Supervisory Review and Evaluation Process, SREP).

Le sfide evolutive dei sistemi di remunerazione e incentivazione e fattori critici di successo

Alla luce dello scenario sopra delineato, la definizione di un modello di compensation efficace ed efficiente passa attraverso una serie di sfide a fronte delle quali vanno focalizzati i relativi key success factor:

- Allineamento strategie, remuneration framework, e processo di gestione dei rischi: è necessario confrontare il modello di business e gli obiettivi strategici con le politiche di remunerazione, il Risk Appetite Framework (RAF) e i processi di gestione dei rischi, verificandone la coerenza complessiva;

- Cambiamento culturale: va costruita una cultura del rischio a tutti i livelli che sia coerente con il “Risk Appetite” della banca. La sfida è far entrare la cultura del rischio nell’operatività delle funzioni di business (sia a livello centrale che a livello di reti distributive);

- Processo di identificazione dei MRTs e poteri delegati: è fondamentale garantire la massima coerenza tra il processo di identificazione dei MRTs e la declinazione dei poteri delegati;

- Sistemi retributivi differenziati: va valutata la definizione di un sistema di remunerazione e incentivazione differenziato a seconda del ruolo delle diverse figure aziendali e strutture organizzative, che contempli le diverse tipologie di rischio assunto e la diversa rilevanza del rischio, e che si focalizzi su risultati di lungo periodo;

- Incentivi vs disincentivi: il sistema deve basarsi su metriche di misurazione della performance corretta per il rischio, ovvero prevedere disincentivi in caso di assunzione di livelli di rischio superiori ai limiti stabiliti;

- Monitoraggio e strumenti di supporto al modello: vanno previsti gli impatti sui sistemi informativi al fine di identificare le soluzioni che consentano di supportare al meglio il monitoraggio dei requisiti definiti nell’ambito del nuovo sistema retributivo. La chiave vincente è la velocità di monitoraggio delle performance risk adjusted;

- Disclosure interna ed esterna: va implementato il framework di reporting per fornire adeguata informativa all’Alta Direzione, agli Organi Aziendali, agli Azionisti e alle Autorità di Vigilanza (nazionali e internazionali) in merito alle modalità con le quali il sistema di remunerazione e incentivazione tiene conto dei rischi assunti, dei risultati di lungo termine nonché dei livelli di liquidità e patrimonializzazione. Il vero valore aggiunto è la definizione di un framework di reporting sulle performance risk adjusted.

Un possibile approccio operativo per guidare il delicato percorso di adeguamento ai nuovi standard internazionali

Il passaggio successivo alla focalizzazione dei principi che devono ispirare l’evoluzione del remuneration framework è la definizione dell’approccio operativo per la “messa a terra” dello stesso.

Un possibile percorso per affrontare il cambiamento:

– Definizione linee evolutive del remuneration framework as is:

- ambito di applicabilità e soggetti destinatari (organi aziendali, top Management, funzioni aziendali, business unit, agenti e promotori finanziari, ecc.);

- governance e processo di definizione, gestione e controllo del sistema di remunerazione e incentivazione;

- struttura del sistema: rapporto tra componente fissa e componente variabile, struttura della componente variabile, sistema premiante, ecc.;

- metriche per la misurazione/valutazione delle performance risk adjusted e correlazione con strategie e obiettivi di lungo periodo;

- reporting all’alta direzione, agli organi aziendali e all’assemblea;

- disclosure verso l’esterno;

– Identificazione risk takers (lato sensu):

- mappatura e clusterizzazione delle figure professionali per profilo di rischio e ambito di responsabilità;

- identificazione dei rischi impattati dall’operatività delle strutture organizzative di riferimento;

- identificazione del grado di correlazione tra i rischi e l’ambito di responsabilità delle strutture/figure professionali;

– Definizione remuneration principles/process:

- principi, linee guida e regole sottostanti la politica di remunerazione;

- processo attraverso il quale la politica di remunerazione è definita, attuata e monitorata (ruoli e responsabilità);

– Definizione e calibrazione obiettivi e metriche di valutazione:

- identificazione, nell’ambito del risk appetite framework, delle metriche associabili alle performance;

-

declinazione del mix di obiettivi (economico-finanziari e non) e relativi indicatori di performance risk adjusted collegati ai soggetti coinvolti:

– indicatori economico-finanziari: indicatori in grado di cogliere aspetti relativi alla struttura finanziaria e patrimoniale dell’intermediario e di valutare i rischi connessi a tale struttura;

– indicatori non economico-finanziari: indicatori in grado di cogliere aspetti di natura gestionale, organizzativa e di compliance;

- simulazione e valutazione di impatto del nuovo sistema di performance management sulla base dei dati storici (identificazione effetti incentivanti, possibili incentivi avversi, ecc.);

– Implementazione remuneration framework target:

- revisione/evoluzione dei poteri delegati in ottica risk based;

- implementazione degli strumenti di monitoraggio nel continuo;

- implementazione del framework di reporting sulle performance risk adjusted.

Conclusioni

Nel nuovo contesto regolamentare le politiche di remunerazione e incentivazione sono considerate una leva strategica fondamentale per la corretta ed efficiente gestione di una banca. Il sistema di remunerazione costituisce infatti una componente strategica del processo di gestione delle risorse umane, rappresentando l’anello di congiunzione tra strategie e risultati. In tal senso emerge in maniera chiara la necessità di:

- ripensare il sistema di compensation secondo logiche “risk based” che consentano di tenere in considerazione tutti i rischi rilevanti per l’intermediario e gli elementi sia quantitativi che qualitativi in grado di correlare le perfomance ai rischi assunti (performance risk adjusted), incentivando il conseguimento di risultati duraturi;

- inserire il sistema di compensation nel processo di pianificazione strategica di lungo periodo;

- gestire il percorso di adeguamento ai nuovi standard tenendo conto delle necessarie interrelazioni del sistema di compensation con i concetti e le logiche introdotte dalle recenti riforme in tema di governance, sistema dei controlli interni e gestione dei rischi (es. risk appetite framework).

I nuovi standard regolamentari in tema di politiche di remunerazione e incentivazione non si ritiene debbano essere considerati un “giro di vite” sui compensi dei managers; il relativo percorso di adeguamento non va considerato come un mero aggiornamento del documento che le formalizza. Rappresentano al contrario un nuovo impulso verso il necessario avvio di un percorso virtuoso che consenta di correlare le logiche classiche di creazione del valore al concetto di “valore sostenibile” inteso come performance e risultati risk adjusted.

Il concetto di valore non è da interpretare come un qualcosa che va misurato a consuntivo ma da perseguire attraverso la creazione di una cultura e consapevolezza dei rischi assunti e assumibili da parte dei soggetti aziendali rilevanti ai fini dell’assunzione delle decisioni. Per ottenere ciò è fondamentale garantire la massima coerenza tra il processo di identificazione dei risk takers e la declinazione dei poteri delegati, perché il percorso di creazione di una vera cultura del rischio va guidato non sperato.

Le banche che riusciranno a cogliere tali opportunità traguarderanno non solo l’allineamento del loro remuneration framework agli standard internazionali ma anche una reale integrazione delle logiche di rischio nei processi decisionali a tutti i livelli. Il percorso è tutt’altro che semplice, ma quantomai necessario.

[1] Nel marzo 2011 la Banca d’Italia aveva emanato le “Disposizioni in materia di politiche e prassi di remunerazione e incentivazione nelle banche e nei gruppi bancari”, recependo le previsioni contenute nella Direttiva 2010/76/UE (cd. CRD III) del 24 novembre 2010 e nelle relative linee guida di attuazione predisposte dal CEBS nel 2010.

[2] Parte Prima, Titolo IV, Capitolo 2.

[3] Regolamento delegato (UE) n. 604, adottato il 4 marzo 2014 ai sensi dell’articolo 94(2) della CRD IV su proposta dell’EBA, che integra la direttiva 2013/36/UE del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione relative ai criteri qualitativi e quantitativi adeguati per identificare le categorie di personale le cui attività professionali hanno un impatto sostanziale sul profilo di rischio dell’ente.

[4] National Competent Authorities.