l regolamento ministeriale che dovrebbe riformare le regole di accesso al mercato finanziario degli enti locali tarda ormai da tre anni. L’elemento cardine è la definizione di un set di informazioni da includere nei contratti in grado di offrire un concreto ed efficiente valore segnaletico per coloro che si troveranno a dover prendere delle decisioni a nome della collettività.

È necessario che le banche forniscano in “massima trasparenza” informazioni chiare e immediate sui costi e sull’efficacia dei contratti derivati che propongono.

La bozza del regolamento, proposta nel 2009 dal Ministero dell’Economia e delle Finanze, dalla Consob e da Banca d’Italia, prevede un modello contrattuale secondo il quale la descrizione dei rischi verrebbe affidata ad una tabella di sintesi che riporta, in termini probabilistici, il possibile impatto della stipula del contratto proposto sulla base delle correnti aspettative di mercato.

Questa impostazione, “stritolata” dalle opposte esigenze dell’industria finanziaria e della cosa pubblica, rischia di essere demolita in favore di un approccio più opaco e meno efficace.

Sommario: 1. Premessa. – 2. L'evoluzione normativa dei derivati negli Enti locali – stato dell’arte– 3. La situazione attuale– 4. L’approccio proposto– 5. Qualche esempio

1. Premessa

Sono più di 600 le regioni, le provincie e i comuni italiani a cui si devono aggiungere decine di società partecipate che negli ultimi anni hanno fatto ricorso a strumenti finanziari derivati al fine di “ottimizzare” la gestione finanziaria delle proprie risorse di bilancio.

A partire dal 2001, quando il legislatore ha dedicato uno specifico regolamento alla disciplina dei derivati per gli enti locali, l’esposizione finanziaria da parte di amministrazioni, di grandi e piccole dimensioni, è progressivamente cresciuta nel tempo e senza controllo. Nonostante la mancanza di esperienza e di strumenti per poterne controllarne la variabilità e l’evoluzione nel tempo, gli enti hanno infatti concluso operazioni molto complesse e, in alcuni casi, anche al di fuori del perimetro loro concesso dalla legge: strumenti finanziari spesso caratterizzati da molteplici fattori di rischio, con strutture di costi/benefici estremamente opache, che si sono rivelati inadeguati alle finalità per cui erano state disegnati e persino dannosi.

A causa di tale disordine aggravato dalla mancata indicazione nei Bilanci i cui principi contabili prevedono la sola rilevazione finanziaria dei flussi e non economico- patrimoniale dei contratti, molti enti negli anni scorsi si sono trovati in notevoli difficoltà finanziarie per l'esplosione o meglio manifestazione improvvisa delle perdite legate ai contratti sottoscritti.

Non solo: è emerso che le maggiori criticità sono collegate con le operazioni di emissione di bond (BOR, BOC..) di tipo bullet a seguito di ristrutturazione dei debiti. Solo in tempi recenti si è avuto contezza degli enormi rischi e relative perdite potenziali connessi ai fondi di ammortamento dei debiti ( i c.d. “sinking fund”) in cui si è fatto largo uso di portafogli sintetici e di derivati di credito.

Operazioni principalmente strutturate con grandi banche d’affari internazionali e quindi al di fuori del monitoraggio della Centrale dei Rischi di Bankitalia.

Nel 2008 il legislatore è stato costretto a disporre il blocco completo dell’operatività in derivati e ad avviare una revisione integrale della disciplina con riferimento sia alla tipologia di derivati ammissibili sia agli specifici contenuti informativi di trasparenza che i contratti devono riportare.

La bozza di regolamento, proposta nel 2009 dal Dipartimento del Tesoro, Consob e Banca d’Italia, con l’obiettivo di definire i requisiti di trasparenza necessari e sufficienti per garantire una maggiore consapevolezza degli amministratori di enti locali nella sottoscrizione di operazioni in derivati, impone criteri quantitativi che offrono misura e comparabilità all’impatto delle operazioni proposte. L’impostazione proposta basata su un approccio probabilistico mutuato da quello sviluppato dalla Consob nel 2007 per i prodotti non-equity permette di mettere in evidenza, chiaramente ed in modo inequivocabile, a cosa serve e quanto costa un contratto derivato in relazione alle specifiche operazioni di indebitamento possedute dall’ente.

Il provvedimento definitivo non è ancora stato realizzato perché il Tesoro sta prendendo in considerazione metodologie alternative, fortemente raccomandate dall’industria finanziaria, che potrebbero portare alla revisione della proposta iniziale sulla base di criteri meno severi e meno incisivi. Potrebbe essere opportuno invece applicare la metodologia probabilistica proposta a casi concreti e verificare quali ulteriori margini di miglioramento sono possibili per renderla ancora più efficace.

2. L'evoluzione normativa dei derivati negli Enti locali – stato dell’arte

Le regole della finanza pubblica che definiscono l’utilizzo di strumenti finanziari derivati da parte degli enti locali sono state introdotte, in fasi successive,a partire dal 1995 ma sono fondamentalmente disciplinate nel regolamento ministeriale n. 389 del 1 dicembre 2003 previsto dalla Legge Finanziaria 2002 (Legge 28 dicembre 2001, n. 448).

Il regolamento n.389 definisce puntualmente i casi in cui gli enti locali possono concludere contratti derivati. Tra i vari aspetti, vengono individuate le strutture finanziarie consentite e viene prevista la possibilità di utilizzare i derivati solo in relazione alla gestione delle effettive passività detenute e quindi esclusivamente per finalità di copertura dei rischi. In particolare, sono consentite operazioni di copertura del rischio di tasso di interesse solo attraverso interest rate swap plain vanilla, acquisto di cap e di collar e forward rate agreement1. Inoltre viene vietata espressamente la possibilità di incassare somme di denaro all’atto della stipula dei contratti (upfront) per importi superiori all’1% del nozionale del contratto e viene esclusa la facoltà di porre in essere operazioni in derivati che modifichino la struttura del debito spostando i flussi di cassa dovuti dall’ente verso la scadenza della passività (di fatto quindi trasferendo alle amministrazioni future gli oneri relativi al servizio del debito).

Non è tuttavia previsto che la controparte bancaria fornisca alcuna informazione circa il valore del derivato all’atto della stipula e ciò presumibilmente in quanto si ipotizza che i contratti vengano stipulati implicitamente alla pari (par2), ossia in modo tale che la somma dei flussi corrisposti e ricevuti da ciascuna controparte, comprese quindi tutte le commissioni ed i costi (che quindi dovrebbero essere dichiarate esplicitamente come flussi di cassa dalle banche),abbia un valore nullo alla data di stipula;né tantomeno è prevista alcuna informazione circa l’impatto dell’aleatorietà dei tassi d’interesse sui flussi di cassa che verranno scambiati nel corso della durata dell’operazione.

In termini generali l’utilizzo di strumenti derivati è un’attività che può essere sana ed efficace per la copertura del rischio tasso e permette agli enti di trovare una soluzione a specifiche esigenze finanziarie, come ad esempio la ristrutturazione dell’indebitamento mediante la “sostituzione” dei termini economici della passività oppure la copertura dei rischi di mercato, mediante l’adeguamento delle condizioni contrattuali dei prestiti ai mutamenti degli scenari economici e finanziari. In particolare, il ricorso ai derivati ha permesso negli scorsi anni agli enti locali, con un indebitamento in prevalenza a tasso fisso – tipico dei finanziamenti a lungo termine erogati dalla Cassa Depositi e Prestiti – di trarre beneficio dalla riduzione dei tassi di interesse in fasi di mercato favorevoli.

La disciplina però non ha imposto alcun controllo preventivo di tipo quantitativo sull’effettiva efficacia dei contratti derivati sottoscritti dagli enti locali in termini di riduzione sia dei costi che dei rischi e quindi con il tempo, a causa dell’andamento avverso della curva dei tassi d’interesse ma anche di un’operatività disinvolta da parte di amministratori locali e banche, la situazione finanziaria associata alle posizioni in derivati degli enti è diventata incontrollabile e oggi molte posizioni sono in perdita. Inoltre, spesso nella speranza di rimodulare le condizioni dei contratti e distribuire nel tempo gli oneri negativi attraverso nuove operazioni, gli enti hanno stipulato successive rinegoziazioni dello stesso contratto nella maggior parte dei casi amplificando le perdite già in essere.

Il legislatore ha tentato un primo richiamo con la Legge Finanziaria 2007 (Legge 27 dicembre 2006 n. 296) sottolineando ancora che gli enti possano realizzare operazioni di gestione del debito tramite l’utilizzo di strumenti derivati solamente “in corrispondenza di passività effettivamente dovute” e che le operazioni in derivati “devono essere improntate alla riduzione del costo finale del debito e alla riduzione dell’esposizione ai rischi di mercato” ossia viene ulteriormente ribadito che è fondamentale un’attenta analisi preventiva dei contratti per verificarne sia i costi che l’efficacia nella riduzione dell’esposizione ai rischi di mercato; inoltre, viene previsto un processo di controllo attraverso l’obbligo di comunicazione preventiva al Dipartimento del Tesoro delle operazioni in strumenti finanziari derivati. La comunicazione, che costituisce, tra l’altro, condizione legale di efficacia dei contratti, consente al Tesoro di valutare la conformità delle operazioni a quanto previsto dalla legge e, in caso di violazioni, di attivare la Corte dei Conti per i provvedimenti di propria competenza.

Successivamente, con la Finanziaria 2008 (Legge 24 dicembre 2007 n.244) e con la Legge n. 133 del 6 agosto 2008 e la Finanziaria 2009 (Legge n. 203 del 22 dicembre 2008), viene espressamente vietato agli enti di stipulare contratti relativi a strumenti finanziari derivati per un periodo di almeno un anno e comunque fino alla data di entrata in vigore di un nuovo regolamento che dovrà essere definito dal Dipartimento del Tesoro, in collaborazione con la Banca d’Italia e la Consob. Il nuovo regolamento individuerà la tipologia di strumenti finanziari derivati che gli enti locali possono stipulare e le informazioni che andranno ad integrare i contratti al fine di assicurare la “massima trasparenza” dei contratti.

3. La situazione attuale

Oggi la maggior parte delle posizioni finanziarie in derivati detenute da enti locali ha un valore di mercato negativo, spesso per un ammontare considerevole. In realtà si tratta di un valore di mark to market, i.e. il valore della posizione calcolato sulla base degli attuali dati di mercato, e quindi rappresentano una perdita potenziale per gli enti che si può realizzare concretamente solo sei contratti vengono estinti anticipatamente.

Il blocco operativo del 2008 ha contribuito ulteriormente a peggiorare la situazione perché impedisce agli amministratori di gestire le proprie posizioni da tre anni, in un periodo tra l’altro di elevata volatilità e di crisi dei mercati finanziari.

In questo periodo di tempo alcuni enti locali hanno cercato di uscire dall’empasse.

Le strategie seguite sono state diverse: alcuni hanno smesso di pagare del tutto, come il comune di Acqui Terme (Alessandria); altri pur non regolando il flusso a loro carico hanno accantonato in un fondo specifico di Bilancio le somme in attesa di definire stragiudizialmente o giudizialmente (es: Messina e Taormina), altri monitorando le posizioni e per effetto della particolare tipologia contrattuale sono riusciti ad estinguere i contratti in essere approfittando dell’andamento favorevole dei tassi d’interesse, a costi quasi nulli, come ad esempio Telese Terme (Benevento), Valledoria (Sassari)e Recanati (Macerata), o addirittura realizzando incassi finanziari, come per la provincia di Frosinone che l’anno scorso con la chiusura anticipata di uno swap collar ha realizzato un introito positivo di 1,6 milioni di euro. Da notare che per quei comuni che hanno liquidato i contratti ricevendo un accredito non si puo’ parlare di vero e proprio guadagno economico (tutto da dimostrare) ma di entrata finanziaria. Non è noto infatti se tale incasso sia stato congruo con il valore economico dei contratti e gli eventuali “upfront” ricevuti siano stati economicamente coerenti con i rischi assunti.

In altri casi, città e provincie hanno intrapreso la strada del Tribunale per ottenere l’annullamento delle posizioni o comunque cercare una via d’uscita verso una transazione. Tra gli altri, il comune di Milano, per il quale si è ancora in attesa di una sentenza definitiva ed il comune di Stroncone prossimo alla sentenza di primo grado. Per i comuni di Verona e Firenze, le Regioni Piemonte, Toscana e Lazio ed alcune provincie (es Pisa)3 la partita rischia di essere spostata davanti alla Corte di Londra;i comuni di Rimini e di Ortona (Chieti) hanno invece già ottenuto il parere favorevole del tribunale che ha dichiarato la nullità dei contratti imponendo alle parti la restituzione di tutti i flussi di cassa versati.

Una delle accuse più frequenti concerne lo squilibrio contrattuale iniziale ovvero che i contratti al momento della stipula non fossero effettivamente alla pari ma le due gambe dello swap fossero disallineate a sfavore dell’ente per un ammontare pari ad un corrispondente utile positivo nel bilancio delle banche, configurando così un “costo occulto”.

Ma non è questo il problema.

Al di la della mancata informativa sul costo (cui non corrisponde un simmetrico utile per la banca) è evidente che un contratto tra un ente (ma anche un soggetto privato) e la sua controparte bancaria ha un costo iniziale, altrimenti non ci sarebbe alcun interesse nel perfezionare una operazione che genererebbe una perdita certa per la banca pari a tutti i costi connessi alla strutturazione dell’operazione, commerciali e di gestione sul rischio di credito.

Semmai è necessario dimostrare che i contratti stipulati fossero anche efficaci a fini di copertura, ossia se e in quale misura l’operazione proposta potesse migliorare la posizione dell'ente legata ad una passività finanziaria affinché si verifichi la “riduzione del costo finale del debito” e la “riduzione dell’esposizione ai rischi di mercato” previsti dalla legge.

4. L’approccio proposto

In un contesto di grande disordine è comprensibile come il nuovo regolamento proposto dal Dipartimento del Tesoro nel 2009, sentita la Consob e Banca d’Italia, sia focalizzato sugli aspetti connessi alla trasparenza dei contratti con l’obiettivo di definire un’informativa adeguata sui rischi e sui costi delle operazioni in derivati; e così da mettere gli enti nelle condizioni di “comprendere pienamente” le caratteristiche delle operazioni proposte.

In questa prospettiva la bozza di regolamento, diffusa nel settembre 2009, e accolta con favore anche dalla Commissione Finanze del Senato al termine dell’Indagine Conoscitiva proprio sull’uso dei derivati da parte degli enti locali, si basa sul presupposto che le operazioni in derivati debbano essere “informate alla massima trasparenza” ed è stata impostata nella prospettiva di introdurre regole e soluzioni metodologiche che consentano all’ente locale di individuare immediatamente all’interno del contratto tutte le informazioni necessarie e sufficienti per comprendere la convenienza economica e il profilo di rischio dell’operazione proposta.

In particolare, tra gli altri aspetti, si prevede che nei documenti di stipula sia contenuta anche una rappresentazione dei rischi e degli oneri dell’operazione basata su un approccio di tipo "probabilistico" dei possibili esiti futuri del derivato proposto. La filosofia di tale approccio trova il suo fondamento nell’operatività delle banche sui mercati e nella moderna teoria della finanza e consente di tenere conto di tutti i rischi a cui risulta esposta la posizione dell’ente sulla base delle correnti aspettative di mercato. Tale approccio peraltro è già stato implementato dalla Consob per la vigilanza di trasparenza sui prodotti d’investimento non-equity.

Al fine di rendere l’informativa riportata nei contratti concretamente fruibile attraverso dati semplici e sintetici, sufficienti a qualificare compiutamente e oggettivamente gli aspetti di onerosità e di opportunità di stipula del contratto derivato, è stato individuato un insieme di valori statistici che descrivono il confronto probabilistico tra la posizione finanziaria dell’ente prima e dopo la stipula dell’operazione.

La bozza prevede: l’indicazione del prezzo complessivo dell’operazione al momento della stipula (che corrisponde alla media della distribuzione di probabilità dei risultati a scadenza del portafoglio) includendo quindi anche il margine applicato dalla banca per i propri servizi; una tabella contenente la sintesi dei possibili scenari probabilistici e i relativi valori medi ed estremi della distribuzione di probabilità.

La mera indicazione del prezzo del derivato infatti non è sufficiente per una corretta qualificazione dei rischi e dei costi connessi all’operazione perché si tratta di una media (un valore atteso) che ignora la forma della distribuzione di probabilità nel suo complesso (rappresentata dalla tabella degli scenari) che invece permette di apprezzare il grado di aleatorietà della posizione finanziaria conseguente alla stipula dell’operazione in derivati e dei possibili risultati finanziari futuri.

La rappresentazione dei possibili risultati a scadenza del derivato infatti, sintetizzata attraverso gli scenari probabilistici,fornisce un’informativa segnaletica sugli effetti potenziali dell’incertezza connessa alle variabili finanziarie sottese allo strumento sul profilo di rischio e sui costi dell’operazione; queste informazioni possono, tra l’altro, essere utilizzate anche come strumento di controllo da parte degli enti preposti per la verifica delle operazioni stipulate. Inoltre l’indicazione del costo massimo e del costo minimo dell’operazione proposta, definiti dai valori estremi del confronto probabilistico, definisce il possibile impatto che tale operazione può avere sul bilancio dell’ente. L’approccio adottato, peraltro, tiene conto di tutti i flussi di cassa previsti nel corso della durata dell’operazione e pertanto rende difficile il classico meccanismo di trasferimento dei maggiori costi su esercizi futuri (riferibili quindi future amministrazioni) utilizzato da alcuni amministratori nel passato.

L’impostazione proposta nella bozza di regolamento non fornisce intenzionalmente alcuna indicazione circa i modelli di valutazione da utilizzare per le elaborazioni richieste. Infatti, le differenze attribuibili alla scelta di diversi modelli vengono minimizzate dalla riduzione della granularità della distribuzione di probabilità in un numero limitato di scenari che comporta l’aggregazione di un numero elevato di eventi elementari. Conseguentemente gli scostamenti tra i valori della probabilità dei diversi scenari calcolati con modelli tra loro eterogenei sono ridotti e rientrano in un margine di errore trascurabile. Al contrario il prezzo del derivato risulta estremamente sensibile alle soluzioni modellistiche adottate in quanto si tratta di un valore unico che corrisponde al valore atteso scontato della stessa distribuzione di probabilità.

In termini generali l’approccio probabilistico consente di valutare anche strutture finanziarie estremamente complesse caratterizzate dalla compartecipazione di diversi fattori di rischio. In questa prospettiva, con l’ausilio di questo strumento di trasparenza si potrebbero sfruttare le differenti soluzioni offerte dall’ingegneria finanziaria per realizzare operazioni in grado di produrre un sensibile valore aggiunto per gli enti locali senza necessariamente limitare l’operatività unicamente a strumenti di tipo plainvanilla.

La bozza di regolamento è stata messa in consultazione nel 2009 e ad oggi ancora non è stato emanato un provvedimento definitivo anche se consulenti di parte e Procure stanno già utilizzando questa metodologia per evidenziare costi occulti applicati dalle controparti bancarie al momento della stipula dei contratti.

Recentemente è però circolata tra gli addetti ai lavori per un parere informale una nuova proposta non ufficiale ancorché illustrata nel corso di convegni pubblici organizzati anche dall’ABI nella quale il Ministero dell’Economia sembra aver rivisto alcuni aspetti sostanziali del precedente articolato normativo orientandosi in favore delle posizioni dell’industria finanziaria. In particolare, la modifica sostanziale che è stata apportata rispetto alla versione precedente è connessa proprio alle informazioni di trasparenza a carattere quantitativo che devono accompagnare i contratti in derivati stipulati dagli enti:l’approccio probabilistico è stato sostituito da un’analisi di sensitività, come proposto dall’ABI in sede di consultazione.

L’analisi di sensitività è in altre parole un approccio “whatif” in quanto riduce la rappresentazione dei molteplici possibili risultati finanziari dell’operazione connessi all’evoluzione delle variabili finanziarie ad esso sottostanti, ad un numero limitato di perturbazioni dei fattori di rischio individuate a priori in modo “deterministico”.

In particolare, la nuova metodologia proposta dovrebbe illustrare agli enti locali la sensitività, intesa come variazione in termini percentuali, del valore e dei flussi di cassa del proprio portafoglio, in presenza o meno del derivato proposto al mutare delle variabili finanziarie cui risultano esposti. Per ciascuna variabile finanziaria e relativamente al valore del portafoglio e dei flussi di cassa ad esso collegati,dovrebbero essere rappresentati due casi specifici relativi ad un aumento o ad una diminuzione del 10% del valore della variabile(peraltro nel caso della curva dei rendimenti tali perturbazioni risulterebbero da movimenti paralleli, come suggerito dall’ABI nella risposta alla consultazione del Tesoro,e non dell’inclinazione della curva).

Un approccio di questo tipo comporta una notevole perdita nella chiarezza dei contratti perché implica da parte dell’ente un’analisi comparata tra i diversi dati e le numerose tabelle previste ma soprattutto è potenzialmente fuorviante perché porta implicitamente ad associare ad ogni evento rappresentato una probabilità pari al 50% ed a ritenere che tali scenari siano esaustivi della possibile evoluzione delle variabili finanziarie che caratterizzano la posizione dell’ente. Al contrario, le variabili finanziarie nel corso della vita dell’operazione possono influenzare in modi differenti i possibili risultati finanziari dell’ente assumendo una molteplicità di valori e comportando sia guadagni che perdite;tale molteplicità di possibili scenari non può essere compiutamente descritta solo da alcune delle possibili realizzazioni.

Un’ultima considerazione riguarda la tipologia di operazioni ammissibili. La nuova bozza infatti limita ulteriormente il campo d’azione riducendo a tre i tipi di operazione ammissibili: IRS plainvanilla per sostituire tassi fissi con tassi variabili, cap per coprire da un eccessivo rialzo dei tassi d’interesse oppure collar, nel caso si consenta all’ente di vendere un floor per rientrare del costo di acquisto del cap; ma non potranno essere concluse operazioni semplici come le swaption o come i forward rate agreement che forse avrebbero potuto servire alle esigenze di copertura dal rischio di movimenti inattesi della curva dei tassi in modo più efficiente.

Analogamente con riferimento alle controparti con le quali è possibile stipulare contratti, viene incrementato il rating minimo necessario, dimenticando che la stessa Italia, che ovviamente rimane un riferimento per gli enti locali oggi ha un rating pari a A+ e dimenticando che oggi il rischio di credito è ormai misurato da tutto il mercato finanziario sulla base di indicatori di mercato che misurano il c.d. credit spread come ad esempio i credit default swap.

In altre parole, si è preferito, probabilmente per scarsa fiducia nella capacità di valutazione degli enti o nella correttezza delle banche, affrontare il problema definendo poche e semplici regole senza interrogarsi anche sull’efficacia di tali regole.

5. Qualche esempio

Premesso che gli approcci probabilistici sono largamente utilizzati dalle banche nelle loro attività di trading soprattutto proprietario e di poche società di diagnostica quantitativa- finanziaria che dispongono delle competenze e delle risorse adeguate (umane e di capitale tecnico) a scopo “didattico”, di seguito viene riportato un esercizio di confronto tra i due approcci di trasparenza proposti.

Si consideri il caso di un ente indebitato nel maggio 2006 per 20 anni per un importo pari a € 2.000.000 ad un Tasso fisso: 5,8% (con ammortamento) che a inizio maggio 2011 voglia stipulare un contratto di copertura. La proposta è un IRS con un collar (Euribor 6 mesi + spread 220 bps con floor 4%e cap 8,8%).

La valutazione comparativa della posizione dell’ente prima e dopo la stipula del contratto, utilizzando l’approccio probabilistico fornisce i seguenti dati:

Questi dati forniscono un’indicazione chiara ed inequivocabile sull’effetto del derivato sulla posizione finanziaria dell’ente:con la stipula c’è solo il 35,74% di probabilità di ridurre gli oneri (con un beneficio medio di circa 65 mila euro) mentre c’è una probabilità del 64,26% di ottenerne maggiori (con una perdita media di 181 mila euro). Il derivato quindi non è consigliabile.

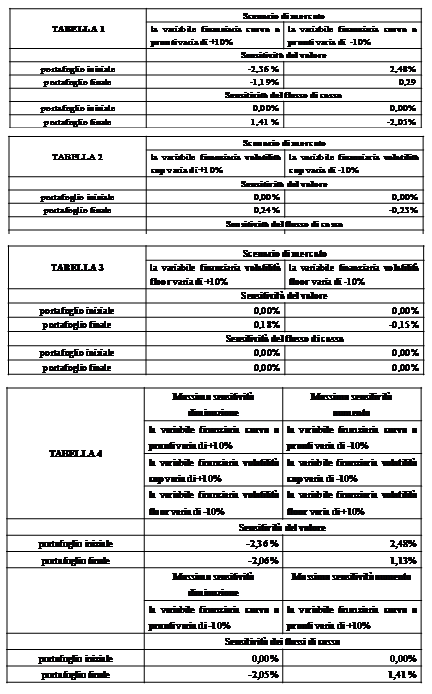

L’analisi di sensitività è invece la seguente:

Sono necessarie quattro tabelle per fornire un quadro completo all’ente (una per rappresentare la perturbazione della curva dei tassi, una per la perturbazione della volatilità dei cap, una per la perturbazione della volatilità dei floor e una di sintesi) e 32 dati relativi alla misura percentuale della variabilità di valore del portafoglio finanziario e dei relativi flussi di cassa. In termini generali, tra l’altro, sarebbe opportuno tenere conto anche della possibile variabilità della struttura a termine degli spread creditizi che caratterizzano il rischio di controparte; per quanto si tratti di banche non è detto che il loro merito creditizio non possa peggiorare nel tempo. Ma per il momento tali aspetti vengono trascurati.

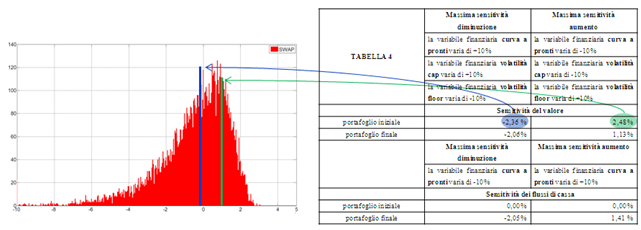

La tabella n. 4 riporta i dati di sintesi: la "sensitività massima" del portafoglio iniziale oscilla tra il -2,36% e il +2,48% mentre la "sensitività massima" della posizione ristrutturata oscilla tra il -2,06% e il +1,13%; solo quando le variabili finanziarie sottostanti oscillano tra il +10% e il -10%. Questi dati sembrano suggerire che la posizione ristrutturata sia effettivamente più conveniente mentre invece offre solo un quadro limitato dei possibili esiti futuri.

L’approccio what-if evidenzia valori di sensitività dei portafogli relative a perturbazioni dei fattori di rischio che corrispondono solo ad alcune delle possibili realizzazioni a scadenza dei portafogli. La figura seguente illustra come si rapportano i risultati dell’analisi di sensitività alla distribuzione di probabilità dei possibili risultati finanziari futuri.

Gli interest rate swap o IRS sono contratti bilaterali che vengono utilizzati per gestire il rischio di tasso di interesse. La forma tipica di tale contratto, detta plainvanilla, prevede per un determinato periodo di tempo lo scambio tra le parti, di flussi periodici di interessi calcolati su un importo nozionale di riferimento: una parte corrisponde all’altra un flusso di interessi a tasso fisso e riceve in cambio un flusso di interessi a tasso variabile, di fatto trasformando una passività a tasso fisso in una a tasso variabile, e viceversa. I contratti di IRS possono presentare clausole aggiuntive che ne incrementano la complessità rispetto a quelli plainvanilla; ad esempio, nel caso delle strutture chiamate collar, il tasso d’interesse variabile corrisposto da una delle due controparti è vincolato in "corridoio" definito da un tasso minimo (floor) e da un tasso massimo (cap). Infine, il forward rate agreement è un contratto che consente di investire o di indebitarsi ad una data futura ad un tasso forward, al fine di immunizzare l’investimento finanziario da future variazioni dei tassi di interesse.

Un contratto derivato in relazione alla sua natura e alle condizioni alle quali viene stipulato può avere alla data di stipula un valore nullo (par) oppure non nullo (non par). In particolare per un IRS plain vanilla i contratti par sono strutturati in modo tale che le prestazioni delle due controparti siano agganciate al livello dei tassi di interesse corrente al momento della stipula del contratto. I contratti non par, invece, presentano al momento della stipula un valore di mercato negativo per una delle due controparti, poiché esiste un disallineamento tra i flussi di pagamento rispetto ai dati di mercato. I termini finanziari della transazione vengono tipicamente riequilibrati attraverso il pagamento di una somma upfront, pari al valore di mercato negativo del contratto, alla controparte che accetta condizioni più penalizzanti; tale pagamento può, ad esempio, essere corrisposto all’ente che vuole disporre di un ammontare liquido immediatamente disponibile oppure può essere destinato alla controparte bancaria a fronte di commissioni, costi, ecc.

Per la Provincia di Pisa si è in attesa di una importante sentenza del Consiglio di Stato a seguito delle procedure di annullamento degli atti amministratvi in applicazione del principio di autotutela. Secondo noi tuttavia anche in caso di esito favorevole non è affatto escluso che la giurisdizione relativa all’applicazione del contratto rimanga quella inglese, prevista dai c.d. “master agreement” ISDA . Un precedente molto recente e simile in Germania si è risolto a favore delle banche “arrangers”.

AVVERTENZA: tutte le presenti informazioni NON DEVONO in alcun modo essere considerate un’offerta o una sollecitazione all’acquisto o alla vendita di valori mobiliari, avendo carattere meramente informativo. Le presenti informazioni sono state redatte con la massima perizia possibile in ragione dello stato dell’arte delle conoscenze e delle tecnologie. La loro accuratezza e la loro affidabilità non sono comunque in alcun modo e forma fonte di responsabilità da parte di Bancaria Consulting S.r.l., dei suoi soci, delle persone che vi lavorano o collaborano per la preparazione delle medesime. Ogni notizia o opinione espressa nelle presenti informazioni può essere soggetta a cambiamenti o modifiche senza preavviso. In nessun caso Bancaria Consulting S.r.l. o uno qualsiasi dei suoi soci, delle persone che vi lavorano o collaborano potranno essere ritenuti responsabili per danni di qualunque tipo, diretti o indiretti, derivanti o in altro modo legati all’accesso, all’uso o alla divulgazione delle presenti informazioni.