E’ al vaglio del Parlamento lo schema di decreto legislativo (Atto del governo n. 152, consultabile all’indirizzo https://www.camera.it/leg18/142) di attuazione della direttiva UE sullo scambio automatico obbligatorio di informazioni relative a meccanismi transfrontalieri che presentano determinati rischi di elusione o evasione (direttiva 2018/822/UE).

Il provvedimento avrà effetto a decorrere dal prossimo 1° luglio. La prima trasmissione da parte dei soggetti obbligati (intermediari e contribuenti) dovrà essere fatta entro il 31 agosto 2020, con riferimento ai meccanismi transfrontalieri la cui prima fase sia stata attuata fra il 25 giugno 2018 e il 1° luglio 2020.

Con un provvedimento del Direttore dell’Agenzia delle Entrate saranno definite le modalità per la comunicazione delle informazioni sui meccanismi transfrontalieri, che saranno a loro volta meglio definiti da un emanando decreto di natura non regolamentare che dovrà fornire i criteri in base ai quali determinare se detti meccanismi siano diretti o meno a conseguire un vantaggio, anche fiscale, da comunicare obbligatoriamente.

Premessa

Un certo pregiudizio sul ruolo di intermediari e professionisti nella diffusione di meccanismi elusivi è documentato già dal 2008, quando l’OCSE pubblicò il documento “Study into the Role of Tax Intermediaries”[1] in cui veniva descritto impietosamente il ciclo di vita del “prodotto fiscale”. In estrema sintesi, un consulente individua un meccanismo – comprensivo di modelli di fatto più analisi legali (e spesso contabili) – che potrebbe condurre ad un vantaggio fiscale; una volta sviluppata, l’idea è offerta ai contribuenti per poi essere commercializzata come “prodotto fiscale”; i concorrenti, venuti a conoscenza del “prodotto fiscale”, lo replicano commercializzandolo su scala più ampia fino a quando diviene un prodotto di massa; taluni contribuenti, inizialmente riluttanti, si trovano, a causa delle pressioni concorrenziali, costretti ad utilizzare loro stessi il modello fino a quanto il prodotto viene percepito come una pratica accettata.

A questo documento aveva fatto seguito il rapporto “Tackling aggressive tax planning through improved transparency and discloure”[2] in cui si descriveva l’esperienza di alcune amministrazioni estere nel campo della notifica preventiva dei progetti potenzialmente elusivi. Con l’Action 12 dell’OCSE nell’ambito del progetto BEPS (“OCSE Mandatory Disclosure Rules”) e l’ulteriore sviluppo concettuale contenuto nel “Model Mandatory disclosure rules for CRS Avoidance Arrangements and Opaque Offshore Structures” (cd. MDR)[3] si è, infine, individuato un framework per lo scambio obbligatorio delle informazioni basato sulle best practices internazionali[4].

La direttiva 2018/822/UE approvata dal Consiglio europeo il 25 maggio 2018 (DAC 6)[5] da cui deriva lo schema di decreto legislativo in commento, cerca di definire degli standard comuni di comunicazione, all’interno del framework definito dall’Ocse, tra gli Stati Membri e giurisdizioni estere con le quali sono in vigore accordi per lo scambio delle informazioni[6].

Tuttavia, gli intermediari finanziari sono da tempo consapevoli dei rischi operativi (soprattutto in termini di immagine) che corrono nel promuovere prodotti “aggressivi”. Specie da quando la Banca d’Italia, con la circolare 285 del 2013, ha messo in evidenza la necessità che l’intermediario si doti di procedure idonee a presidiare il rischio di non conformità alle normative di natura fiscale, che tengano conto anche dei rischi derivanti dal coinvolgimento in operazioni fiscalmente irregolari poste in essere dalla clientela., L’intermediario deve definire procedure (che prevedano il ricorso a figure interne alla banca esperte in materia fiscale oppure, per i casi più complessi, all’acquisizione del parere delle autorità tributarie competenti) volte a prevenire violazioni o elusioni di tale normativa e ad attenuare i rischi connessi a situazioni che potrebbero integrare fattispecie di abuso del diritto. Tutto ciò, in modo da minimizzare le conseguenze sia sanzionatorie, sia reputazionali derivanti dalla non corretta applicazione della normativa fiscale.

Ogni nuovo prodotto, viene quindi assoggettato ad un vaglio preventivo che non riguarda solo la sua profittabilità, commercialità e conformità legale, ma anche il rischio che possa prestarsi ad utilizzi strumentali, specie sul piano tributario, da parte del cliente.

La DAC 6, quindi, non coglie impreparati gli intermediari, impegnati alla creazione di policy fiscali coerenti con l’esigenza di garantire, nell’ambito della loro attività, un ambiente di fair taxation a livello comunitario.

Ciò non toglie che l’ampiezza del presupposto oggettivo della nuova disciplina, ossia dei meccanismi trasfrontalieri e la complessità dei criteri di individuazione degli stessi che possono vedere coinvolti gli intermediari come “promotori” o “attuatori”( presupposto soggettivo) richieda un aggiornamento delle procedure particolarmente complesso ed oneroso.

La direttiva impone la comunicazione obbligatoria di informazioni alle competenti autorità nazionali relativamente a sistemi di pianificazione fiscale potenzialmente aggressiva aventi un elemento transfrontaliero (“meccanismi”) da parte di intermediari (soggetti coinvolti nell’elaborazione, nella commercializzazione, nell’organizzazione o nella gestione dell’attuazione di meccanismi che evidenzino un indice di rischio di elusione o evasione fiscale).

Per delimitare la nozione di “pianificazione fiscale potenzialmente aggressiva” la direttiva fornisce alcune definizioni e criteri.

Il criterio del vantaggio principale

In primo luogo, la Direttiva enuncia il cosiddetto “criterio del vantaggio principale”. In linea generale il criterio è soddisfatto se è possibile stabilire che il principale vantaggio o uno dei principali vantaggi che una persona, tenuto conto di tutti i fatti e le circostanze pertinenti, si può ragionevolmente attendere da un meccanismo è ottenere un vantaggio fiscale.

Nello schema di decreto legislativo viene definito il “vantaggio fiscale” come uno tra i principali vantaggi; avente natura fiscale, che ragionevolmente ci si attende dal meccanismo transfrontaliero, tenuto conto dei fatti e delle circostanze. Il “criterio del vantaggio principiale” sarà probabilmente definito nel decreto ministeriale destinato a disciplinare le regole tecniche. Potrebbe richiedere la quantificazione del vantaggio fiscale (differenza fra imposte dovute con e senza il meccanismo transfrontaliero) e la verifica della sua prevalenza rispetto al vantaggio extrafiscale.

Gli elementi distintivi

La direttiva elenca nell’allegato IV una serie di hallmarks, ossia indici di rischio di elusione o evasione fiscale. Gli hallmarks (“elementi distintivi” nella traduzione italiana) sono raggruppati in cinque categorie e solo per alcuni essi è necessario che tra i vantaggi che ci si attenda di ricavare dal meccanismo sussista anche un vantaggio fiscale:

A. Elementi distintivi generici collegati al criterio del vantaggio principiale (in sintesi, clausole di riservatezza sul modo con cui il meccanismo consente il vantaggio fiscale; commissione all’intermediario parametrata al vantaggio fiscale, struttura standardizzata del meccanismo);

B. Elementi distintivi specifici collegati al criterio del vantaggio principale (meccanismi che comportino l’uso di bare fiscali o che consente di trasformabile un reddito “tassabile” in una categoria non tassate o tassata in modo più favorevole; operazioni “circolari”);

C. Elementi distintivi specifici collegati alle operazioni transfrontaliere (pagamenti transfrontalieri deducibili verso giurisdizioni con imposte sui rediti pari o prossime allo zero oppure valutate dalla Ue o dall’OCSE come non cooperative oppure che nello stato del destinatario beneficano di esenzione o regime preferenziale; doppia deduzione degli ammortamenti; utilizzo del tax credit in più ordinamenti; significativo disallineamento dei valori fiscali nei trasferimenti di attivi);

D. Elementi distintivi specifici riguardanti gli accordi di scambio automatico di informazioni e la titolarità effettiva (meccanismi che consentono di compromettere lo scambio automatico d’informazioni previsto a livello unionale e a livello OCSE (FACTA e CRS) e di impedire l’identificazione del titolare effettivo);

E. Elementi distintivi specifici relativi ai prezzi di trasferimento (abuso dei safe harbour, trasferimenti di beni immateriali di difficile valutazione; riorganizzazioni che comportano trasferimenti transfrontalieri di funzioni rischi e attività.

Gli hallmarks sono elencati nell’allegato 1 del decreto legislativo di attuazione; il decreto ministeriale che disciplinerà le regole tecniche dovrà presumibilmente fornire esempi maggiormente dettagliati di elementi distintivi rilevanti ai fini della comunicazione, che potrebbero rifarsi ai modelli di norme, definiti al livello Ocse, sulla comunicazione obbligatoria di informazioni per far fronte ai meccanismi di elusione del CRS e alle strutture offshore opache, da utilizzare come fonte illustrativa o interpretativa, al fine di assicurare un’applicazione coerente ed uniforme in tutti gli Stati membri,

Ciò al fine ridurre al minimo i costi e gli oneri amministrativi sia per le amministrazioni fiscali sia per gli intermediari, garantendo l’efficacia dello scambio automatico, come auspicato nel considerando 13 della direttiva stessa.

Il meccanismo transfrontaliero è soggetto all’obbligo di comunicazione se è rilevante, ossia se sussiste almeno uno degli elementi distintivi sopra elencati.

Gli elementi distintivi generici della categoria A, quelli specifici della categoria B, nonché quelli specifici della categoria C ̶ limitatamente ai pagamenti transfrontalieri verso giurisdizioni ad imposizione prossima allo zero o verso soggetti che beneficiano di esenzione totale o regimi preferenziali (v. categoria C, paragrafo 1, lettera b), punto i), e lettere c) o d) ̶ possono essere presi in considerazione soltanto laddove soddisfino il “criterio del vantaggio principale” e la presenza delle condizioni sopra enunciate non può di per sé costituire un motivo per concludere che un meccanismo soddisfi il criterio del vantaggio principale.

Infatti, la presenza degli elementi distintivi non è sufficiente a comportare l’obbligo di comunicazione. Il meccanismo potenzialmente elusivo deve essere anche “transfrontaliero”, deve riguardare un cliente dell’intermediario e deve avere un nexus con la giurisdizione che deve fare il reporting (Model Mandatory Disclosure paragrafo 11).

Il meccanismo transfrontaliero

La nozione di “meccanismo transfrontaliero” è contenuta nell’articolo 2 dello schema di decreto legislativo. Si tratta di uno schema, accordo o progetto, riguardante l’Italia e una o più giurisdizioni estere, qualora si verifichi almeno una delle seguenti condizioni:

1) non tutti i partecipanti risiedono, ai fini fiscali, in Italia;

2) uno o più partecipanti sono contemporaneamente residenti ai fini fiscali in Italia e in una o più giurisdizioni estere;

3) uno o più partecipanti svolgono la propria attività in una giurisdizione estera tramite una stabile organizzazione e lo schema, accordo o progetto riguarda almeno una parte dell’attività della stabile organizzazione;

4) uno o più partecipanti allo schema, accordo o progetto, senza essere residenti ai fini fiscali o avere una stabile organizzazione in una giurisdizione estera, svolgono in tale giurisdizione la propria attività in maniera tale da ivi configurare una stabile organizzazione;

5) lo schema, accordo o progetto può alterare la corretta applicazione delle procedure sullo scambio automatico di informazioni o sull’identificazione del titolare effettivo.

Gli intermediari obbligati alla comunicazione

Gli intermediari obbligati alla comunicazione sono:

- il “promoter”, cioè colui che è responsabile della progettazione, commercializzazione, organizzazione e complessiva gestione di un meccanismo transfrontaliero o lo mette a disposizione per l’attuazione da parte di un’altra persona;

- “il service provider” (l’attuatore), cioè colui che fornisce qualsiasi aiuto materiale, assistenza o consulenza in materia di sviluppo, organizzazione, gestione e attuazione del meccanismo transfrontaliero.

La relazione allo schema di decreto legislativo precisa che:

- l’inclusione tra i “promoter” dei soggetti che gestiscono in autonomia l’intera attuazione del meccanismo riflette la ratio che un soggetto in grado di gestire (dirigere) l’attuazione dell’intero meccanismo senza necessità di indicazioni da parte di terzi è altresì in grado di valutare se il meccanismo deve essere comunicato, al pari di un soggetto che ha progettato il meccanismo.

- con riferimento al “service provider”, costituisce conditio sine qua non ai fini della qualificazione come intermediario il presupposto che chi agisce debba essere a conoscenza o si possa ragionevolmente presumere che sia a conoscenza del reportable cross border Arrangement in considerazione dei fatti e circostanze pertinenti, sulla base delle informazioni disponibili e delle competenze necessarie per fornire i servizi che eroga (cd. “standard di conoscenza”).

La relazione richiama il par. 50 – 52 del Commentario al MDR OCSE, specificando i requisiti soggettivi e oggettivi che soddisfano lo standard di conoscenza.

Il modello si basa sulla regola del “reasonably be expected to know test” che vale con riferimento alla conoscenza effettiva che il soggetto possiede in relazione alle informazioni prontamente disponibili e al grado di competenza e comprensione necessarie per fornire il servizio da parte del service provider.

In concreto, il modello OCSE non impone al service provider (l’attuatore) obblighi di due diligence ulteriori rispetto a quelli ordinariamente già richiesti a fini regolamentari o commerciali e non richiede al service provider di impiegare un livello di expertise superiore a quello richiesto per fornire il servizio. Per esempio, in linea generale, il modello non richiede le comunicazioni da parte delle istituzioni finanziarie quando effettuano transazioni bancarie di routine (es. trasferimento fondi, custodia), dato che la natura del loro coinvolgimento e le informazioni a loro prontamente disponibili non soddisferebbero il “reasonably be expected to know test”.

Interessanti, a questo proposito l’esempio contenuto nel Commentario al MDR OCSE[7], con riferimento agli elementi distintivi legati all’aggiramento dello scambio d’informazione. Secondo il Commentario,non ci si può aspettare che un istituto finanziario che effettui operazioni bancarie di routine sia a conoscenza, in dettaglio, della rete di scambio CRS di una determinata giurisdizione in un determinato momento, ma è ragionevole ritenere che sappia se le giurisdizioni con le quali ha contatti regolari abbia attuato il CRS.

Casistica

L’inventario dei meccanismi transfrontalieri posti in essere dal 25 giugno 2018 presenterà gradi di difficoltà maggiori nelle organizzazioni complesse con attività diversificata.

È probabile che per un intermediario finanziario (diverso da una fiduciaria) che limiti la propria attività all’amministrazione e gestione dei patrimoni finanziari della clientela l’individuazione dei meccanismi transfrontalieri richiederà solo una verifica delle proprietà fiscali degli strumenti finanziari (di propria emissione o di terzi) collocati presso la clientela nonché una verifica delle procedure adottate ai fini dello scambio automatico d’informazione. Sul primo aspetto, particolare attenzione dovrà essere posta su quelli strumenti finanziari che sono suscettibili di “trasformare” redditi di capitale in redditi diversi (per lo più non tassabili in Italia se percepiti da residenti in stati elencati nel Dm 4 settembre 1996 o idonei a generare redditi compensabili con le minusvalenze realizzate, se percepiti da soggetti residenti in Italia). Come pure dovranno essere valutati gli impatti di quei contratti derivati che replicano, in forma di redditi diversi, i redditi (di capitale e diversi) di un sottostante. La norma nazionale è, invece, sufficientemente idonea ad impedire abusi attuati con meccanismi di dividend washing (in particolare, l’articolo 2, comma 2 del D. lgs. 461 del 1997), ma non si deve trascurare che per “meccanismo transfrontaliero” non si intende solo il meccanismo che consente di erodere l’imponibile nazionale, ma anche quello che consente di erodere l’imponibile di uno Stato estero. Vi è un certo dibattito sull’applicazione del “reasonably be expected to know test”. Ci potrebbe, ad esempio, chiedere se ci sia differenza fra un intermediario che ha in essere contratti di distribuzione di prodotti finanziari potenzialmente “aggressivi” e un intermediario che si limita a mettere a disposizione della clientela una piattaforma che consenta di investire su diversi mercati italiani ed esteri (potendo scegliere, di conseguenza fra decine di migliaia di investimenti alternativi).

Sul secondo aspetto, il decreto ministeriale fornirà certamente esempi dettagliati di meccanismi idonei ad aggirare lo scambio d’informazioni. Spunti di riflessione possono essere ricavati dallo studio del Parlamento europeo, Citizenship by Investment (CBI) and Residency by Investment (RBI) schemes in the EU[8][9] e dal report del Greens/Efa Group presso il Parlamento europeo, Reporting taxation: Analysing loopholes in the EU’s automatic exchange of information and how to close them[10].

Diverso è il caso dell’intermediario che sia attivo anche nel campo dell’erogazione di finanziamenti. E’ infatti difficile pensare che – tenuto conto dei vincoli imposti dalla normativa antiriciclaggio, dalla necessità di formalizzare l’attività di gestione dei rischi ̶ l’istruttoria della pratica di fido non sia impostata in modo tale che la banca non abbia una ragionevole conoscenza di tutte le caratteristiche dell’operazione, della struttura del gruppo affidato, dei titolari effettivi delle società interessate e della loro residenza fiscale. L’erogazione di un finanziamento, quindi, difficilmente potrà essere considerata un’attività routinaria, Pertanto, quando il finanziamento sia erogato nell’ambito di operazioni straordinarie con aspetti transnazionali, una verifica della presenza degli elementi distintivi indicati nei punti A, B, C e D dell’Allegato IV alla direttiva sarà inevitabile. Né la circostanza che il contribuente abbia ottenuto un interpello favorevole dall’Agenzia delle Entrate italiana può essere sufficiente a soprassedere alla verifica, perché, come si è detto, la DAC 6 non riguarda solo i meccanismi che consentono di erodere l’imposizione in Italia, ma anche quelli che consentono di erodere l’imposizione all’estero.

Una delle posizioni più delicate è quella degli intermediari attivi nelle operazioni di private equity (i gestori di fondi d’investimento alternativi, i loro advisor e le banche designate per il finanziamento degli investimenti), specie con riferimento al punto D.2 dell’Allegato IV alla direttiva che include fra gli elementi distintivi i meccanismi che comportino una catena di titolarità legale o effettiva non trasparente, con l’utilizzo di persone, dispositivi giuridici o strutture giuridiche:

a) che non svolgono un’attività economica sostanziale supportata da personale, attrezzatura, attività e locali adeguati; e

b) che sono costituiti, gestiti, residenti, controllati o stabiliti in una giurisdizione diversa dalla giurisdizione di residenza di uno o più dei titolari effettivi delle attività detenute da tali persone, dispositivi giuridici o strutture giuridiche; e

c) in cui i titolari effettivi di tali persone, dispositivi giuridici o strutture giuridiche, quali definiti dalla normativa antiriciclaggio sono resi non identificabili.

La posizione più difficile è forse quella delle società fiduciarie, le quali, di norma, intervengono, in vario modo, in tutte le casistiche sopra sommariamente illustrate.

Grado di approfondimento

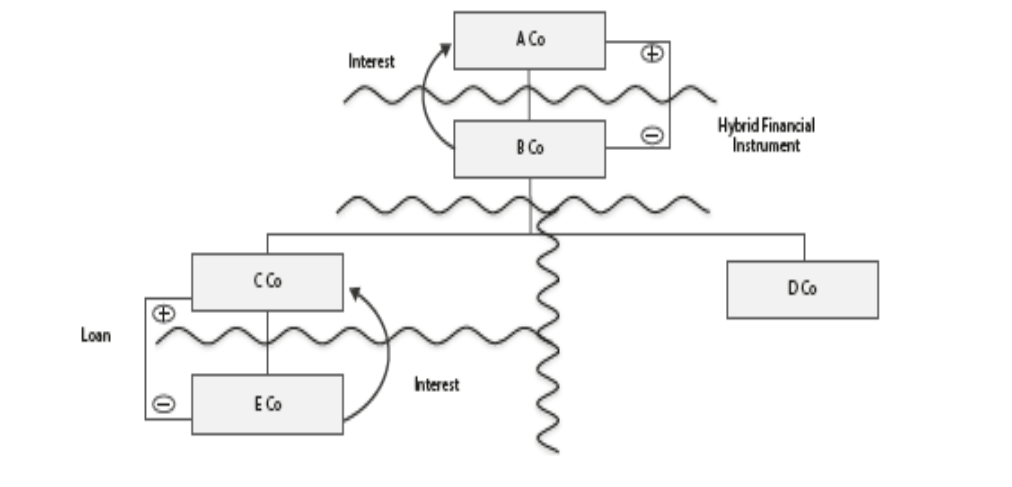

La complessità delle attività da attuare per il rispetto della DAC 6 traspare dall’esempio descritto a pag. 256 del MDR, riguardante un meccanismo transfrontaliero fondato sull’utilizzo di strumenti ibridi.

Viene descritta la seguente struttura transfrontaliera:

A è una holding residente nel Pese A che finanzia B, subholding residente nel Paese B mediante uno strumento finanziario ibrido, suscettibile di produrre interessi passivi i B e dividendi in A. C e D – rispettivamente dei Paesi C e D – sono controllate da B. E riceve un finanziamento da C pagando interessi. C riceve un finanziamento da B, pagando interessi.

Il Paese E ha recepito le raccomandazioni OCSE riguardo alla comunicazione obbligatoria dei meccanismi transfrontalieri e anche quella sul contrasto ai disallineamenti da Ibridi.

Il MDR afferma che se i pagamenti di interessi di E Co nell’ambito del prestito infragruppo sono deducibili ai sensi della legge del paese E, e l’importo di tali detrazioni è rilevante ai fini fiscali, allora E Co sarà obbligata a effettuare indagini ragionevoli sull’accordo a monte che ha dato origine alla ricapitalizzazione e sulla circostanza che abbia dato luogo a un risultato transfrontaliero.

Nel caso in cui le informazioni fornite dagli altri membri del gruppo siano inadeguate, incomplete o irragionevolmente ritardate, E Co sarà obbligata a comunicare il meccanismo transfrontaliero alla propria autorità fiscale.

Le informazioni fornite dagli membri del gruppo sull’accordo a monte e sui risultati transfrontalieri possono comunque comportare un obbligo di comunicazione per E Co e qualsiasi consulente se risulta che la ricapitalizzazione fa parte dello stesso accordo che ha dato origine al disallineamento ibrido.

Ciò che colpisce, in questo esempio è la circostanza che i responsabili di una società posta alla base di un gruppo molto complesso debba essere a conoscenza dell’intera costruzione posta a monte del finanziamento ricevuto, cosa che, nella realtà avviene molto raramente non solo per la tendenza dei vertici dei gruppi multinazionali a mantenere la massima riservatezza sulle strategie adottate a livello di capogruppo, ma anche perché l’expertise del personale delle società controllate non è di norma sufficiente a percepire il rischio che una determinata operazione architettata dalla controllante rientri un meccanismo di pianificazione aggressiva.

Dovrà quindi essere trovato un adeguato equilibrio tra l’obiettivo di contrastare i meccanismi transfrontalieri e la concreta realtà operativa di tutti i giorni.

[1] http://www.oecd.org/tax/administration/39882938.pdf

[2] http://www.oecd.org/ctp/exchange-of-tax-information/48322860.pdf

[3] https://www.oecd.org/tax/exchange-of-tax-information/model-mandatory-disclosure-rules-for-crs-avoidance-arrangements-and-opaque-offshore-structures.pdf .

[4] V. International-Exchange-Framework-For-Mandatory-Disclosure-Rules-On-Crs-Avoidance-Arrangements-And-Opaque-Offshore-Structure , https://www.oecd.org/tax/exchange-of-tax-information/international-exchange-framework-for-mandatory-disclosure-rules-on-crs-avoidance-arrangements-and-opaque-offshore-structure.pdf

[5] https://eur-lex.europa.eu/legal-content/IT/TXT/PDF/?uri=CELEX:32018L0822&from=IT

[6] Nel considerando 5 delle Direttiva stessa, si ricorda come taluni intermediari finanziari e altri fornitori di consulenza finanziaria sembrino aver aiutato attivamente i loro clienti a nascondere denaro offshore, nonostante il CRS abbia cercato di delineare un quadro finanziario più trasparente all’interno dell’Unione.

[7] V. par. 11 a pag. 26.

[9] https://www.europarl.europa.eu/RegData/etudes/STUD/2018/627128/EPRS_STU(2018)627128_EN.pdf

[10] http://extranet.greens-efa-service.eu/public/media/file/1/5729