Sommario: 1. Premessa; 2 Le cartolarizzazioni semplici, trasparenti e standardizzate; 2.1 Definizione di cartolarizzazione STS; 2.2 Obblighi di comunicazione all’ESMA; 3. La nuova normativa prudenziale in materia di cartolarizzazione; 3.1 I nuovi requisiti prudenziali per le posizioni verso la cartolarizzazione; 3.2 Gli obblighi di risk retention e di significativo trasferimento del rischio; 3.3 Il trattamento prudenziale delle ricartolarizzazioni; 4. Vantaggi in termini di requisiti prudenziali per le cartolarizzazioni STS; 5. Tecniche di attenuazione del rischio di credito e cartolarizzazioni sintetiche; 6. Il nuovo securitisation framework nell’ottica del risk managament.

1. Premessa

Con i Regolamenti dell’Unione europea numero 2017/2401 e 2017/2402 del 12.12.2017 [1] sono state introdotte nella normativa comunitaria le nuove regole attinenti alle operazioni di cartolarizzazione. I due Regolamenti, nonché le numerose disposizioni applicative (già emanate o in corso di emanazione) dell’European Banking Authority (EBA) e dell’European Securities Market Authority (ESMA), entreranno in vigore il 1° gennaio 2019.

In particolare, il Regolamento 2017/2402 (di seguito, il Regolamento 2402) “stabilisce un quadro generale per la cartolarizzazione, instaura un quadro specifico per cartolarizzazioni semplici, trasparenti e standardizzate … [2]” e rappresenta la normativa generale delle operazioni di cartolarizzazione. Il Regolamento 2017/2401 (di seguito, il Regolamento 2401), invece, “modifica il Regolamento (UE) 575/2013, relativo ai requisiti prudenziali per gli enti creditizi e le imprese di investimento”; tale ultimo Regolamento, pertanto, modifica il Regolamento c.d. CRR (Capital Requirement Regulation) al fine di introdurre un nuovo quadro regolamentare in materia di cartolarizzazione (securitisation framework).

I due Regolamenti sopra menzionati rappresentano un intervento normativo di significativa importanza volto alla risoluzione delle principali carenze riscontrate nel corso della crisi finanziaria 2007-2008.

In particolare, il Regolamento 2402 mira, da un lato, ad armonizzare talune disposizioni del mercato europeo in materia di cartolarizzazioni (come, ad esempio, gli obblighi in materia di due-diligence) in modo da superare la rischiosità delle strutture opache e complesse e, dall’altro, a definire un mercato delle cartolarizzazioni semplici, trasparenti e standardizzate (di seguito, anche cartolarizzazioni STS), così da permettere agli investitori l’applicazione di un quadro prudenziale più sensibile al rischio.

Il Regolamento 2401, invece, introduce diverse novità in materia di requisiti patrimoniali regolamentari, al fine di rispecchiare adeguatamente le caratteristiche delle cartolarizzazioni STS, nonché per ovviare alle numerose pratiche distorte adottate sui mercati della cartolarizzazioni che hanno messo a repentaglio la stabilità del sistema finanziario, come ad esempio il ricorso meccanico ai rating esterni, il disallineamento tra gli interessi degli investitori e dei cedenti, l’utilizzo di fattori di ponderazione non consoni rispetto al profilo di rischio dell’operazione, il progressivo distacco dei titoli emessi nell’ambito delle cartolarizzazioni dalle attività sottostanti.

Nel presente capitolo, si illustreranno le principali novità del nuovo securitisation framework, nonché i potenziali impatti dello stesso sulle operazioni di cartolarizzazione e sulle scelte strategiche delle banche in materia di cartolarizzazione.

Faremo, pertanto, riferimento soprattutto alla normativa contenuta nel Regolamento 2401, senza tuttavia ignorare le importanti innovazioni introdotte dal Regolamento 2402 e, in particolare, la definizione di cartolarizzazioni semplici, trasparenti e standardizzate.

2. Le cartolarizzazioni semplici, trasparenti e standardizzate

2.1 Definizione di cartolarizzazione STS

Il Regolamento 2402 definisce i requisiti per le cartolarizzazioni STS. Per essere definite tali, le operazioni di cartolarizzazione, diverse da quelle ABCP [3], devono rispettare una serie di requisiti, tra i quali rilevano:

- la cartolarizzazione deve essere di tipo tradizionale; infatti, l’art. 20, par. 1, del Regolamento 2402 stabilisce che la società veicolo per la cartolarizzazione (Securitisation Special Purpose Entity, di seguito SSPE) “acquisisce il titolo relativo alle esposizioni sottostanti tramite vendita o cessione effettiva o trasferimento avente gli stessi effetti giuridici in una maniera opponibile al venditore o a qualsiasi terzo”.

Da quanto sopra, emerge che le cartolarizzazioni sintetiche (nonché le operazioni c.d. tranched cover che rientrano nel novero delle cartolarizzazioni sintetiche) non possono essere catalogate come cartolarizzazioni STS, a parte quanto previsto dal nuovo art. 270 CRR (si veda infra par. 5);

- le esposizioni sottostanti devono essere omogenee per tipologia di attività e non devono comprendere alcuna posizione verso la cartolarizzazione (art. 20, parr. 8 e 9).

Pertanto, una cartolarizzazione STS deve avere come sottostante un portafoglio di esposizioni che comprende una sola tipologia di attività e non può contenere nessuna esposizione verso un’altra cartolarizzazione (divieto di ricartolarizzazione);

Non possono inoltre essere qualificate come cartolarizzazioni STS: i) le cartolarizzazioni il cui cedente, promotore e SSPE non sono tutti stabiliti nell’Unione Europea (art. 18); ii) le cartolarizzazioni di titoli garantiti da mutui ipotecari su immobili commerciali (art. 20, par. 13);

- le esposizioni sottostanti sono create nel corso ordinario dell’attività del cedente o del prestatore originario nel rispetto di parametri di sottoscrizione rigorosi come quelli che tali soggetti applicano a esposizioni analoghe non oggetto di cartolarizzazione (art. 20, par. 10).

Questo requisito è finalizzato a evitare che le cartolarizzazioni STS contengano esposizioni create ad hoc per essere successivamente cartolarizzate, con il rischio di una minore attenzione in termini di valutazione del merito di credito (rischio di moral hazard);

- le esposizioni sottostanti non sono in stato di default, al momento della selezione, e il debitore delle medesime deve avere effettuato almeno un pagamento, al momento del trasferimento (art. 20, parr. 11 e 12);

- il cedente, il promotore o il prestatore originario adempie l’obbligo di mantenimento del rischio (art. 21, par. 1).

L’obbligo di mantenimento del rischio (risk retention) non è una novità della nuova normativa, essendo stato previsto per la prima volta dalla Direttiva 2009/111/CE del 16.9.2009 (cfr. infra par. 3.2), dopo la devastante esperienza dell’approccio originate-to-distribute che ha giocato un ruolo determinante nella rapida propagazione della crisi finanziaria avviata dai default sui mutui subprime americani;

- il rischio di tasso di interesse e il rischio di cambio derivanti dalla cartolarizzazione sono adeguatamente attenuati (art. 21, par. 2), anche mediante la stipula da parte della SSPE di contratti derivati; da sottolineare che nelle cartolarizzazioni STS la SSPE non può stipulare altri contratti derivati, all’infuori di quelli di copertura del rischio di tasso di interesse e del rischio di cambio;

- devono essere previste adeguate clausole di rimborso anticipato, come minimo nei casi di: a) deterioramento della qualità creditizia delle esposizioni sottostanti fino a una data soglia; b) evento di insolvenza riguardante il cedente o il gestore; c) calo del valore delle esposizioni sottostanti detenute dalla SSPE al di sotto di una determinata soglia; d) incapacità di creare sufficienti nuove esposizioni sottostanti che soddisfino la qualità creditizia prestabilita (art. 21, par. 6).

Tale requisito è finalizzato a consentire una rapida chiusura dell’operazione nel caso di deterioramento del merito di credito del portafoglio sottostante, riducendo in tal modo il rischio che si determinino perdite di importo rilevante per gli investitori;

- prima della fissazione del prezzo, il cedente e il promotore mettono a disposizione dei potenziali investitori: i) i dati storici sulla performance statica e dinamica in termini di inadempienza e di perdite relativi a esposizioni sostanzialmente analoghe a quelle oggetto di cartolarizzazione; ii) un modello di flusso di cassa delle passività che rappresenti precisamente il rapporto contrattuale che intercorre tra le esposizioni sottostanti e il flusso dei pagamenti tra il cedente, il promotore, gli investitori, altri terzi e la SSPE (art. 22, parr. 1 e 3);

- prima della emissione dei titoli, un campione delle esposizioni sottostanti è sottoposto a una verifica esterna condotta da un soggetto adeguato e indipendente (art. 22, par. 2).

2.2 Obblighi di comunicazione all’ESMA

Un’importante innovazione introdotta dalla nuova disciplina è quella relativa agli obblighi di comunicazione delle operazioni di cartolarizzazione STS.

Il cedente, il promotore e la SSPE notificano all’ESMA e alle autorità competenti – tramite modello standardizzato – se una cartolarizzazione non ABCP è conforme ai requisiti di cui agli artt. da 19 a 22, nonché le modalità con cui sono stati verificati. Qualora venga meno il rispetto di uno dei requisiti STS, il cedente e il promotore informano tempestivamente l’ESMA e le autorità competenti. L’ESMA pubblica sul proprio sito web un elenco delle cartolarizzazioni notificate STS, aggiornandolo qualora alcune di esse cessino di soddisfare i requisiti previsti.

Tali soggetti possono ricorrere ai servizi di un terzo autorizzato per verificare se la propria cartolarizzazione è conforme ai requisiti STS; in ogni caso la responsabilità rimane in capo al cedente/promotore/SSPE e agli investitori istituzionali in materia di due diligence.

L’ESMA sta emanando diversi documenti che disciplinano i processi autorizzativi, di registrazione e di disclosure previsti dal Regolamento 2402. Ai nostri fini rilevano le normative che disciplinano il processo di notifica all’ESMA delle cartolarizzazioni STS, ai sensi dell’art. 27 del Regolamento 2402 [4].

Si riportano di seguito alcune delle informazioni richieste ai fini della notifica STS:

- informazioni di natura generica: tipologia di cartolarizzazione; codice identificativo dell’operazione; nome dell’operazione; paese di stabilimento dell’originator, sponsor, SSPEe dell’original lender nel caso di cartolarizzazioni non-ABCP; status della cartolarizzazione; tipologia di esposizione sottostante, ecc;

- informazioni di natura specifica circa: il trasferimento delle esposizioni sottostanti tramite vendita o cessione effettiva; il trasferimento delle esposizioni sottostanti con perfezionamento successivo alla data di conclusione dell’operazione e gli eventi che attivano tale perfezionamento; le dichiarazioni e garanzie in merito alla vendita delle esposizioni sottostanti; l’omogeneità delle esposizioni sottostanti per tipologia di attività; il divieto di trasferimento di esposizioni sottostanti in stato di default; le obbligazioni contrattuali in capo ai gestori, agli eventuali fiduciari e ai diversi soggetti coinvolti nella prestazione dei servizi; le misure a tutela della performance delle attività; disposizioni sulla risoluzione tempestiva dei contenziosi tra i diversi investitori e sulla responsabilità di eventuali fiduciari; dati storici sulla performance di esposizioni analoghe a quelle oggetto della cartolarizzazione, in termini di inadempienza e perdita; ecc.

Tenuto conto delle diverse tipologie di cartolarizzazioni, l’ESMA prevede ulteriori requisiti tailor made per le non-ABCP securitisation, oltre cheper le operazioni ABCP e per i programmi ABCP, in ossequio a quanto previsto dagli artt. da 20 a 22 e da 24 a 26 del Regolamento 2402.

Nel paragrafo 4 vedremo i vantaggi che le cartolarizzazioni STS hanno in termini di trattamento prudenziale nel nuovo framework regolamentare.

Prima di ciò, tuttavia, è necessaria un’analisi dettagliata della nuova normativa prudenziale in materia di cartolarizzazione che descriveremo nel successivo paragrafo 3.

3. La nuova normativa prudenziale in materia di cartolarizzazione

3.1 I nuovi requisiti prudenziali per le posizioni verso la cartolarizzazione

Il Regolamento 2401 ha introdotto una normativa prudenziale in materia di cartolarizzazione profondamente modificata rispetto all’assetto previgente.

L’assetto vigente fino alla fine del 2018 della normativa prudenziale in materia di cartolarizzazione è stato definito nelle sue linee generali dall’Accordo sul capitale noto come “Basilea 2” [5] e recepito nella normativa europea dalla Direttiva 2006/48/CE (c.d. Capital Requirement Directive, CRD [6]). Negli anni successivi alla crisi sono state introdotte alcune modifiche a tale normativa [7], il cui assetto generale, tuttavia, è rimasto quello del 2006.

La disciplina prudenziale sulle cartolarizzazioni, vigente fino alla fine del 2018 e contenuta nel RegolamentoCRR, ha favorito l’emergere di alcune distorsioni nell’uso delle cartolarizzazioni che hanno contribuito ad accelerare la trasmissione della crisi finanziaria [8].

Le principali carenze dell’assetto normativo precedente facevano riferimento a:

- un eccessivo ricorso meccanico ai rating esterni nella determinazione dei requisiti patrimoniali obbligatori;

- fattori di ponderazione del rischio eccessivamente bassi per i segmenti di cartolarizzazione con rating elevato e, viceversa, coefficienti di rischio troppo alti per esposizioni con rating basso;

- strutture opache e complesse che non permettono la corretta determinazione dei prezzi;

- insufficiente sensibilità al rischio.

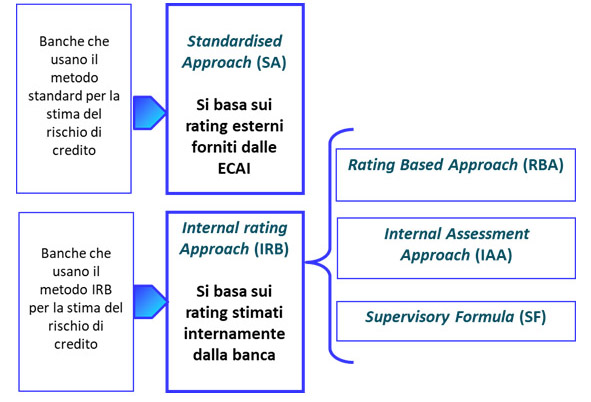

La normativa prudenziale ex “Basilea 2” si basava su diversi approcci, secondo la gerarchia riassunta dalla figura che segue.

Con il Regolamento 2401 è stato completamente innovato il trattamento prudenziale delle operazioni di cartolarizzazione secondo due principali direttrici: 1) ridurre il più possibile il ricorso a valutazioni del merito di credito di agenzie esterne; 2) incrementare la dotazione patrimoniale a fronte dei rischi derivanti dagli investimenti in posizioni verso le cartolarizzazioni.

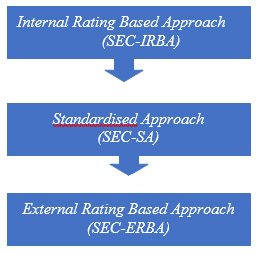

Il nuovo quadro regolamentare può essere sintetizzato come segue:

- revisione della priorità nell’applicazione dei metodi di calcolo dei requisiti patrimoniali a fronte di posizioni verso la cartolarizzazione;

- introduzione di un divieto generale per le ricartolarizzazioni, salvo alcune deroghe previste dal Regolamento 2401;

- introduzione di un fattore minimo di ponderazione del 15% per le posizioni verso la cartolarizzazione e del 100% per le posizioni verso la ricartolarizzazione;

- sviluppo di un mercato delle cartolarizzazioni semplici, trasparenti e semplificate (STS) a cui applicare fattori minimi di ponderazione più bassi;

- previsione di un fattore massimo di ponderazione del rischio per le posizioni verso la cartolarizzazione senior pari al fattore di ponderazione del rischio medio ponderato per l’esposizione che si applicherebbe alle esposizioni sottostanti se queste ultime non fossero state cartolarizzate (metodo look-through).

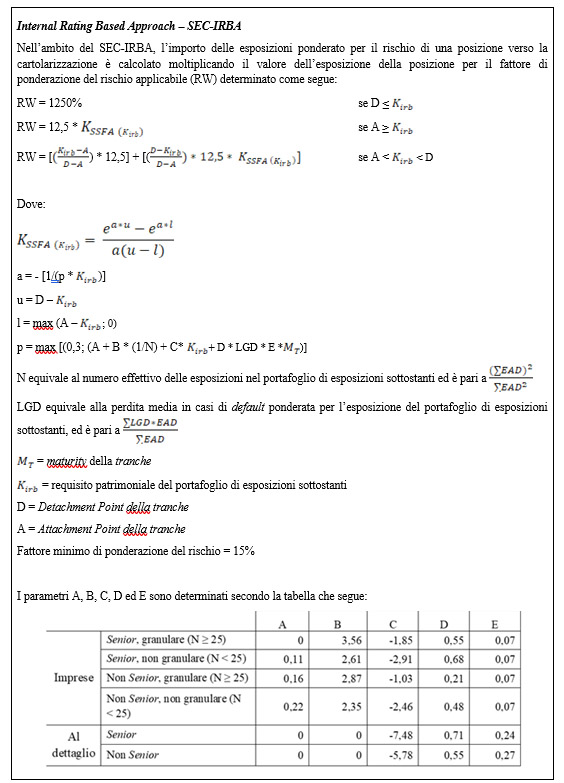

Dal confronto tra i due framework normativi emerge, in primo luogo, la nuova gerarchia degli approcci. Infatti, l’approccio di base per le banche che utilizzano i metodi interni per il calcolo dei requisiti patrimoniali a fronte del rischio di credito (di seguito, banche IRB) è il metodo Internal Rating Based Approach (c.d. SEC-IRBA), mentre l’approccio di base per le banche che utilizzano la metodologia standardizzata per il calcolo dei requisiti patrimoniali a fronte del rischio di credito (di seguito, banche SA) è quello denominato Standardised Approach (c.d. SEC-SA).

Entrambi questi approcci hanno la caratteristica di non avere bisogno di una valutazione esterna; ciò implica che con il nuovo framework in materia di cartolarizzazione tutte le banche (IRB e SA) possono calcolare i propri requisiti patrimoniali – a fronte delle posizioni verso le cartolarizzazioni – senza dover ricorrere alla valutazione delle agenzie di rating.

Il graduale allontanamento della normativa prudenziale dalle valutazioni delle agenzie di rating, come detto, era il primo obiettivo della riforma. L’estensione a tutte le banche (seppure con modalità molto diverse tra di loro) della possibilità di calcolare i requisiti prudenziali a fronte delle posizioni verso la cartolarizzazione attraverso metodologie che non necessitano di valutazioni esterne è una novità che ha un impatto molto rilevante [9]. Infatti, nel precedente quadro regolamentare, previsto dal CRR, solo alcune banche IRB potevano adottare l’approccio (c.d. Supervisory Formula) che consentiva di calcolare internamente il requisito patrimoniale a fronte delle posizioni verso la cartolarizzazione; tutte le altre banche dovevano necessariamente ricorrere a uno degli altri due approcci che si basavano sulla valutazione delle agenzie esterne.

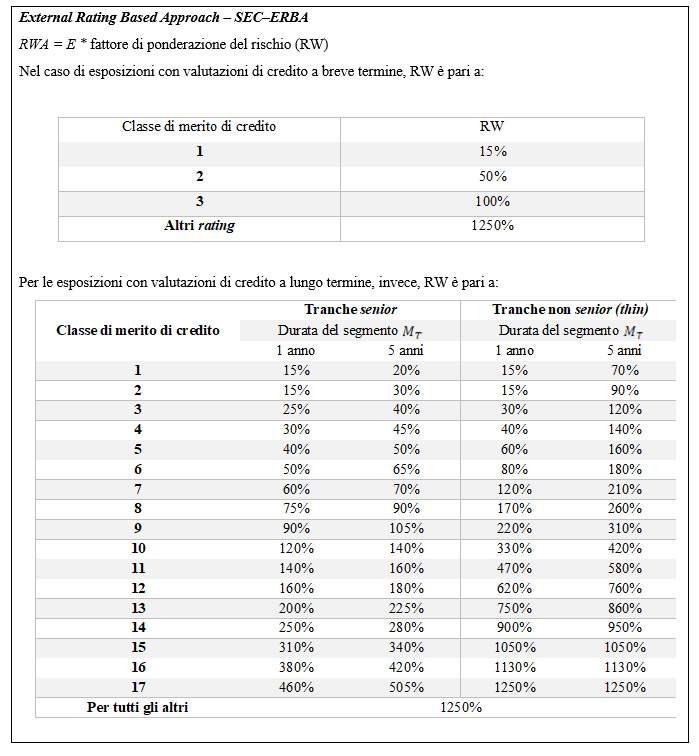

Tuttavia, per le banche IRB che non sono in grado di adottare l’approccio SEC-IRBA e per le banche SA in alcuni casi specificati dalla normativa [10], è stata prevista l’applicazione di un terzo approccio che fa ancora riferimento alle valutazioni delle agenzie esterne e che è stato denominato External Rating Based Approach (c.d. SEC-ERBA).

Se, da un lato, l’obiettivo della riforma era quello di svincolare il più possibile il calcolo dei requisiti prudenziali dalle valutazioni delle agenzie di rating, dall’altro rileva anche l’obiettivo di un generale incremento degli assorbimenti patrimoniali delle banche.

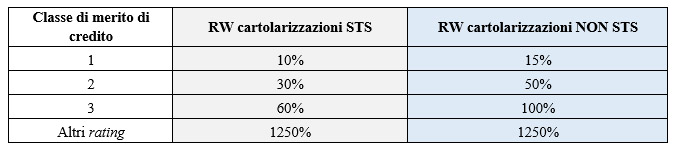

In particolare, tale obiettivo è stato perseguito elevando il livello minimo di ponderazione delle posizioni verso la cartolarizzazione (floor) dal 7% previsto da “Basilea 2” al nuovo livello del 15% (10% per le cartolarizzazioni STS).

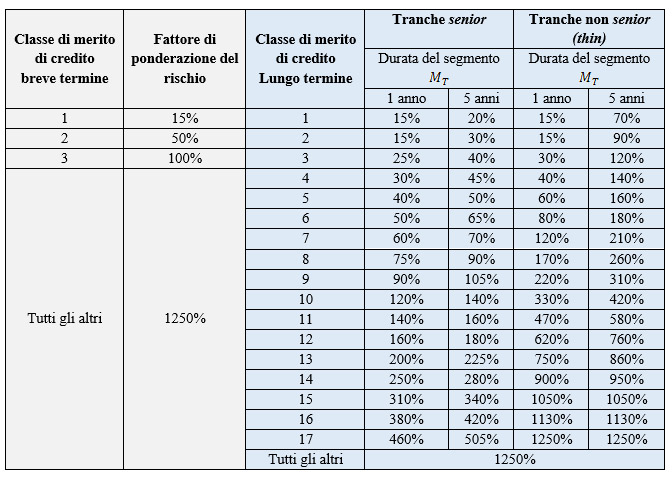

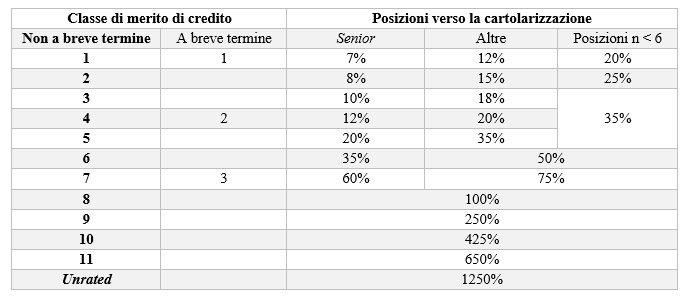

Non solo, se si confrontano le ponderazioni basate sui rating esterni prima e dopo la riforma (rispettivamente, approccio RBA e approccio SEC-ERBA), appare evidente come, a parità di valutazione del merito di credito, siano ora associate ponderazioni più elevate.

SEC–ERBA

Approccio RBA

3.2 Gli obblighi di risk retention e di significativo trasferimento del rischio

Nessuna particolare novità è stata invece introdotta per quanto riguarda l’obbligo di mantenere un livello minimo di rischio (risk retention) in ordine al portafoglio oggetto di cartolarizzazione.

Come accennato precedentemente, tale livello minimo fu definito come reazione al fenomeno c.d. originate-to-distribute che consentiva alle banche di eliminare del tutto il rischio su propri attivi e, di conseguenza, incentivava la produzione di crediti anche verso soggetti privi di capacità reddituali (c.d. subprime). Per arginare tale fenomeno venne stabilito che il soggetto originator di una cartolarizzazione dovesse mantenere un interesse economico minimo (pari al 5%) nell’operazione; non è pertanto più possibile cedere completamente il rischio relativo alle posizioni sottostanti a una cartolarizzazione.

L’obbligo di risk retention fu definito per la prima volta dalla Direttiva 2009/111/CE e confermato dal CRR [11]. Successivamente, il Regolamento delegato n. 625/2014 ha definito con estremo dettaglio tutti i casi in cui si può ritenere rispettato l’obbligo di risk retention.

L’art. 6 del Regolamento 2402 ha, di fatto, confermato la previgente normativa sulla risk retention [12], con alcune minime precisazioni, tra le quali rilevano le seguenti:

- è stato precisato che l’obbligo di risk retention è misurato all’emissione e, ove non diversamente concordato, spetta al cedente;

- l’obbligo non può essere suddiviso tra diversi soggetti;

- il cedente non può selezionare attività da trasferire con l’intenzione di rendere le perdite sulle attività trasferite più alte rispetto alle perdite per lo stesso periodo su attività comparabili detenute nel bilancio del cedente;

- per quanto riguarda i metodi di adempimento dell’obbligo di risk retention, non ci sono particolari modifiche né nella normativa primaria, né in quella secondaria (cfr. bozza di regolamento delegato [13]).

La normativa prudenziale in materia di cartolarizzazione prevede anche un obbligo di significativo trasferimento del rischio di credito a terzi. Questo obbligo (di natura esattamente contraria a quello di risk retention) è finalizzato a evitare operazioni di facciata che non determinano alcun effetto sul profilo di rischio del soggetto originator.

L’obbligo di significativo trasferimento del rischio è stato introdotto dalla Direttiva 2009/83/CE e confermato dal CRR [14].

Con il nuovo securitisation framework la disciplina sull’obbligo di trasferimento significativo del rischio non è stata oggetto di particolari modifiche: i nuovi articoli 244 e 245 CRR (come modificati dal Regolamento 2401 [15]) hanno confermato nella sostanza quanto precedentemente previsto, rispettivamente, dagli articoli 243, par. 2 (per le cartolarizzazioni tradizionali) e 244, par. 2 (per le cartolarizzazioni sintetiche).

3.3 Il trattamento prudenziale delle ricartolarizzazioni

Non è un caso che i primi interventi di riforma della normativa prudenziale in materia di cartolarizzazione risalenti al 2009 siano stati finalizzati a inasprire i requisiti patrimoniale a fronte delle c.d. “ricartolarizzazioni” [16].

Per “ricartolarizzazione” si intende una cartolarizzazione in cui almeno una delle esposizioni sottostanti è una posizione verso una cartolarizzazione (cfr. art. 2, punto 4, Regolamento 2402). Si tratta pertanto delle cartolarizzazioni di secondo, terzo livello o successivi, nelle quali l’investitore perde completamente di vista il portafoglio di asset sottostanti alle cartolarizzazioni e si concentra solo sul rating delle tranches di cartolarizzazione che va ad acquistare. Le ricartolarizzazioni risultano particolarmente rischiose, a livello sia di singolo investitore, sia sistemico, proprio in considerazione del fatto che si tratta di strumenti di tipo puramente finanziario, con una scarsa (se non pressoché nulla) connessione con l’economia reale.

Nell’ambito del nuovo securitisation framework, il principio generale è il divieto di ricartolarizzazione. Questo divieto è stabilito dall’art. 8 del Regolamento 2402.

Sono, tuttavia, definite alcune deroghe. La prima è per le cartolarizzazioni i cui titoli sono stati emessi prima dell’entrata in vigore della nuova normativa (1.1.2019). La seconda è per le cartolarizzazioni da utilizzare per “fini legittimi”, quali: a) l’agevolazione della liquidazione di una banca, di una SIM o di un intermediario finanziario; b) l’agevolazione della solidità dei soggetti finanziari di cui sopra in situazione di continuità aziendale, al fine di evitarne la liquidazione; c) la salvaguardia degli interessi degli investitori, nel caso in cui le esposizioni sottostanti siano deteriorate.

Le banche che, nei soli casi residuali sopra elencati, detenessero posizioni verso ricartolarizzazioni sono comunque obbligate a utilizzare l’approccio SEC-SA (cfr. nuovo art. 269 CRR) con alcune variazioni tese a innalzare i requisiti patrimoniali. In particolare:

- il parametro W è fissato in ogni caso, pari a zero: ciò implica che il parametro KA risulta perfettamente pari al requisito patrimoniale delle esposizioni sottostanti come se non fossero state cartolarizzate [17];

- il parametro p è fissato pari a 1,5 (in luogo di 1 per le cartolarizzazioni non STS e di 0,5 per le cartolarizzazioni STS), il che determina un esponente più elevato nella formula del requisito KSSFA;

- il fattore di ponderazione del rischio non può essere comunque mai inferiore al 100%;

- non si applicano le regole sui requisiti massimi previsti per le altre forme di cartolarizzazione dagli artt. 267 e 268 CRR: ciò implica che non viene fissato un cap ai requisiti patrimoniali per le posizioni verso le ricartolarizzazioni.

4. Vantaggi in termini di requisiti prudenziali per le cartolarizzazioni STS

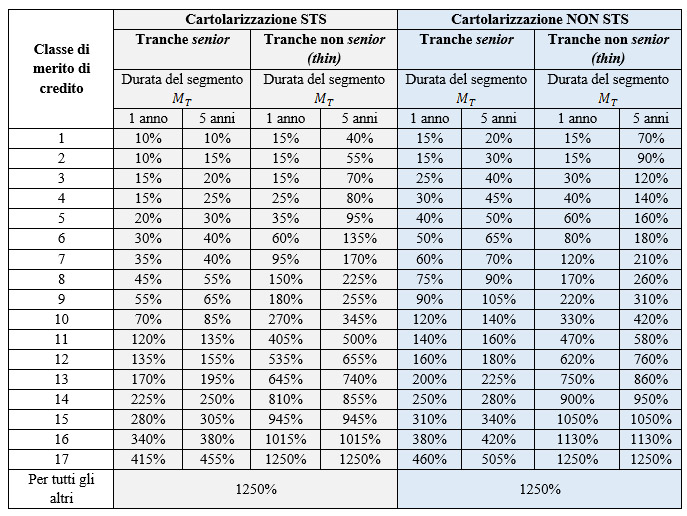

Le cartolarizzazioni STS ricevono un trattamento migliore in termini di requisiti prudenziali rispetto alle altre tipologie di cartolarizzazioni.

In particolare:

1) nel caso di applicazione dell’approccio SEC-IRBA (cfr. art. 260 CRR), il fattore minimo di ponderazione nei confronti delle posizioni senior è pari al 10% e il fattore p assume il seguente valore:

p = max [0,3; 0,5·(A+B·(1/N) + C·KIRB + D·LGD + E·MT)]

Nel caso di cartolarizzazione non STS la seconda parte in parentesi non è moltiplicata per 0,5;

2) nel caso di applicazione dell’approccio SEC-SA (cfr. art. 262 CRR), il fattore minimo di ponderazione nei confronti delle posizioni senior è pari al 10% e il fattore p assume il seguente valore: p = 0,5

Nel caso di cartolarizzazione non STS il valore di p è uguale a 1 (1,5 nel caso di posizioni verso ricartolarizzazioni);

- 3) nel caso di applicazione dell’approccio SEC-ERBA (cfr. art. 264 CRR), per le esposizioni con valutazioni del merito di credito a breve termine, si applicano i fattori di ponderazioni di cui alla colonna n. 2 della successiva tabella, in luogo di quelli previsti per le cartolarizzazioni non STS (colonna n. 3 della medesima tabella)

Per le esposizioni con valutazioni del merito di credito a lungo termine, si applicano differenti fattori di ponderazione, così come previsti nella tabella che segue:

5. Tecniche di attenuazione del rischio di credito e cartolarizzazioni sintetiche

Nell’ambito delle operazioni di cartolarizzazione, assumono rilievo le tecniche di attenuazione del rischio di credito (credit risk mitigation, di seguito CRM), le quali consentono all’originator e/o all’investitore di ridurre la propria esposizione al rischio per le posizioni detenute verso la cartolarizzazione.

Le tecniche di CRM rilevano in particolare nelle operazioni di cartolarizzazione sintetica e, all’interno di queste, nelle operazioni c.d. “tranched cover” [18]. Infatti, nelle strutture sintetiche oggetto della cartolarizzazione non vi è la cessione di asset da parte dell’originator (come nella cartolarizzazione tradizionale), ma la cessione del rischio connesso con taluni asset dell’originator; rilevano, pertanto, in questo tipo di cartolarizzazione le tecniche CRM utilizzate per la cessione del rischio.

Alcune novità rilevanti sono state introdotte dal Regolamento 2401 in materia di CRM. In particolare, ai fini del significativo trasferimento del rischio di credito in una cartolarizzazione sintetica, è richiesto che la protezione del credito con la quale il rischio di credito è trasferito sia conforme all’art. 249 CRR (cfr. nuovo art. 245, par. 4, lett. b, CRR).

Diversamente dal previgente art. 244, par. 5, lett. b) che prevedeva il rispetto delle condizioni di cui al previgente art. 247, par. 2, il nuovo testo fa un rimando all’intero nuovo art. 249, il quale al par. 3 stabilisce che per rientrare tra i fornitori ammissibili di protezione del credito di tipo personale occorre che sia assegnata una valutazione del merito di credito da parte di un’agenzia di rating esterna “corrispondente a una classe di merito di credito 2 o superiore al momento in cui la protezione del credito è stata riconosciuta per la prima volta e, successivamente, a una classe di merito di credito 3 o superiore”.

Tale norma potrebbe avere un impatto rilevante nelle operazioni che beneficiano della garanzia dello Stato italiano, il quale ad oggi rientra nella classe di merito di credito 3 (rating che vanno da BBB+ a BBB-), pur beneficiando della ponderazione zero per le posizioni denominate in valuta locale, in virtù di quanto disposto dall’art. 113, par. 4, CRR. Infatti, l’art. 249, nell’identificare i fornitori ammissibili di protezione del credito di tipo personale (ad es. una garanzia di tipo fidejussorio), non fa riferimento alla normativa generale sulle ponderazioni (Titolo II, Capo 2, CRR), ma alla valutazione di merito di credito di un’agenzia esterna.

Le operazioni che potrebbero essere condizionate da questa norma sono in particolare quelle che rientrano nell’ambito di applicazione delle c.d. “garanzie di portafoglio” [19], le quali si basano sulla struttura “tranched cover” con una garanzia di tipo personale del Fondo di garanzia per le PMI (il quale beneficia, a sua volta, della garanzia di ultima istanza dello Stato italiano) su una quota pari all’80% della tranche junior di un portafoglio di crediti verso piccole e medie imprese (PMI) e imprese diverse dalle PMI con un numero di dipendenti inferiore a 500 (c.d. “mid-cap”). L’applicazione della norma sopra descritta sui fornitori idonei di protezione del credito di tipo personale potrebbe, pertanto, avere un impatto molto negativo su questo tipo di struttura a motivo della impossibilità di riconoscere la ponderazione zero sulla quota garantita dal Fondo.

Tuttavia, le strutture come le “garanzie di portafoglio” sembrano poter rientrare nell’ambito di applicazione del nuovo art. 270 CRR, introdotto dal Regolamento 2401. L’art. 270 CRR trova la sua ratio in quanto dichiarato dal legislatore comunitario con il 9° Considerando del Regolamento 2401 [20]. In particolare, secondo il nuovo art. 270 CRR, le posizioni verso una cartolarizzazione sintetica possono essere considerate posizioni verso una cartolarizzazione STS (e, di conseguenza, beneficiare del migliore trattamento prudenziale descritto supra nel par. 4), a condizione che:

- si tratti di una posizione senior;

- la cartolarizzazione è sostenuta da un portafoglio di esposizioni verso imprese, purché almeno il 70% di queste in termini di saldo di portafoglio sia costituito da PMI, al momento dell’emissione della cartolarizzazione;

- il rischio di credito associato alle posizioni non mantenute dal cedente è trasferito mediante una garanzia o una controgaranzia conforme alle disposizioni sulla protezione del credito di tipo personale di cui al capo 4 per l’applicazione del metodo standardizzato al rischio di credito;

- i terzi a cui il rischio di credito è trasferito sono uno o più dei seguenti soggetti: i) il governo o la banca centrale di uno Stato membro, una banca di sviluppo multilaterale, un’organizzazione internazionale o un soggetto di promozione, purché alle esposizioni verso il garante o il controgarante possa essere applicato un fattore di ponderazione del rischio dello 0% conformemente al capo 2; ii) un investitore istituzionale, purché la garanzia o la controgaranzia sia pienamente garantita da depositi in contante presso l’ente cedente.

In buona sostanza, l’art. 270 CRR consente di poter applicare lo schema della cartolarizzazione STS anche alle cartolarizzazione sintetiche – e, quindi, anche alle strutture “tranched cover” come quelle delle “garanzie di portafoglio” – purché il rischio di credito sia trasferito mediante una garanzia (protezione del credito di tipo personale) conforme a quanto previsto generalmente per questo tipo di tecniche CRM dal capo 4 del CRR e purché il garante sia il governo di uno Stato membro al quale può essere applicata la ponderazione zero ai sensi del capo 2 del CRR e, quindi, ai sensi dell’art. 113, par. 4.

Altra condizione per l’applicazione dei benefici delle cartolarizzazioni STS è che il portafoglio sottostante sia costituito al 70% da esposizioni verso PMI, ai sensi dell’art. 501 CRR: si tratta pertanto di esposizioni verso PMI che rientrano nel portafoglio retail [21].

Di conseguenza, per le “garanzie di portafoglio” non si pone più il problema della valutazione esterna del merito di credito che potrebbe creare molti problemi di riconoscimento alle garanzie fornite dallo Stato italiano, tenuto conto che il Fondo di garanzia per le PMI gode della garanzia di ultima istanza dello Stato italiano.

6. Il nuovo securitisation framework nell’ottica del risk managament

Il nuovo securitisation framework è destinato ad avere un impatto rilevante sui profili di rischio delle banche che intendono avvalersi di questa tecnica, nonché su quello delle banche che intendono investire in posizioni verso le cartolarizzazioni.

Nell’ottica del risk manager, infatti, rilevano, da un lato, la nuova gerarchia degli approcci che privilegia metodi di calcolo degli assorbimenti patrimoniali che non necessitano delle valutazioni delle agenzie esterne; dall’altro, rilevano anche i benefici connessi con le cartolarizzazioni STS, le quali tuttavia presuppongono il rispetto di criteri stringenti, nonché gli obblighi di comunicazione all’ESMA.

Assume anche rilievo la circostanza che gli importanti vantaggi connessi con le operazioni c.d. tranched cover siano stati confermati (anzi, probabilmente, sono stati incrementati in termini relativi rispetto ad altre tipologie di cartolarizzazioni), soprattutto nel caso in cui il soggetto che assume il rischio sulle prime perdite sia un soggetto di standing elevato (Stato italiano, FEI, ecc.).

[1] Pubblicati sulla Gazzetta Ufficiale delle Comunità Europee in data 28.12.2017 (https://eur-lex.europa.eu/legal-content/IT/TXT/PDF/?uri=CELEX:32017R2401&from=IT e https://eur-lex.europa.eu/legal-content/IT/TXT/PDF/?uri=CELEX:32017R2402&from=IT )

[2] “… e modifica le direttive 2009/65/CE, 2009/138/CE e 2011/61/UE e i regolamenti (CE) n. 1060/2009 e (UE) n. 648/2012”.

[3] Le cartolarizzazioni ABCP (Asset-Backed Commercial Paper) sonocartolarizzazioni i cui titoli assumono in prevalenza la forma di commercial paper garantiti da attività con durata originaria pari o inferiore ad un anno.

[4] Cfr. ESMA: “Final Report Draft RTS and ITS on STS Notification under Regulation (EU) N° 2017/2402”, 16 July 2018 (https://www.esma.europa.eu/press-news/esma-news/esma-defines-standards-implementation-securitisation-regulation ).

[5] Cfr. Comitato di Basilea per la Vigilanza Bancaria: “Convergenza internazionale della misurazione del capitale e dei coefficienti patrimoniali”, giugno 2006. (https://www.bis.org/publ/bcbs128ita.pdf )

[6] Cfr. Direttiva n. 2006/48/CE del Parlamento europeo e del Consiglio del 14.6.2006 relativa all’accesso all’attività degli enti creditizi ed al suo esercizio. (https://eur-lex.europa.eu/legal-content/IT/TXT/PDF/?uri=CELEX:32006L0048&from=it )

[7] La normativa prudenziale europea in materia di cartolarizzazione è stata modificata dai seguenti interventi legislativi: i) Direttiva 2009/83/CE che ha introdotto il Riferimento alla «sostanza economica» delle operazioni di cartolarizzazione, ha definito le regole per la verifica del significativo trasferimento del rischio di credito a terzi da parte dell’originator e ha eliminato il trattamento prudenziale favorevole per le linee di liquidità; ii) Direttiva 2009/111/CE che ha introdotto obblighi in materia di risk retention, di due diligence e di svolgimento di prove di stress sulle posizioni derivanti da cartolarizzazioni, di monitoraggio sulle posizioni sottostanti da parte del cedente o del promotore dell’operazione; iii) Direttiva 2010/76/CE (c.d. CRD III) che ha assoggettato le Posizioni verso la cartolarizzazione detenute nel trading book al medesimo trattamento prudenziale delle posizioni detenute nel banking book, ha innalzato i requisiti patrimoniali per le posizioni verso operazioni di ricartolarizzazione sia nel metodo standard sia nel metodo IRB, ha eliminato il riconoscimento dei rating basati su auto-garanzie e ha previsto l’obbligo per le SIM di rispettare la normativa in materia di mantenimento dell’interesse economico netto e di requisiti organizzativi, precedentemente vigente solo per le banche.

[8] Per tale ragione, il Comitato di Basilea, nel dicembre 2014, ha pubblicato un documento di revisione della normativa prudenziale sulle cartolarizzazioni “Revision to the securitisation framework”, introducendo una nuova sequenza nell’utilizzo dei requisiti patrimoniali regolamentari, dipendente dalle informazioni di cui dispone l’intermediario sulle esposizioni verso le cartolarizzazioni.

Le modifiche più significative introdotte riguardavano:

- la gerarchia degli approcci, introducendo un ordine unico di priorità nell’applicazione dei metodi;

- i fattori di rischio considerati;

- l’ammontare della dotazione patrimoniale che le banche devono detenere per esposizioni verso cartolarizzazioni.

L’11 luglio 2016, il Comitato di Basilea ha pubblicato una norma aggiornata sui requisiti patrimoniali in materia di esposizioni verso la cartolarizzazione, introducendo uno specifico trattamento patrimoniale per le cartolarizzazioni STC(simple, transparent, comparable securitisations), da cui ha preso spunto il legislatore europeo per la riforma che entrerà in vigore il 1.1.2019.

[9] Tale innovazione era stata introdotta dal Comitato di Basilea nel dicembre 2014, al fine di ridurre il ricorso meccanico ai rating esterni.

[10] Per le posizioni provviste di rating o per le quali il rating può essere desunto, le banche utilizzano il SEC-ERBA anziché il SEC-SA in tutti i seguenti casi:

- se l’applicazione del SEC-SA determinerebbe un fattore di ponderazione del rischio >25% per le posizioni verso cartolarizzazione STS;

- se l’applicazione del SEC-SA determinerebbe un fattore di ponderazione del rischio >25% o l’applicazione del SEC-ERBA determinerebbe un fattore di ponderazione del rischio >75% per le posizioni verso cartolarizzazione non STS

- per le operazioni di cartolarizzazione sostenute da portafogli di prestiti per veicoli, leasing auto e strumentali.

- [11] In particolare, si veda l’art. 405 CRR.

[12] In particolare, il par. 3 dell’art. 6 del Regolamento 2402 stabilisce che “Sono considerate mantenimento di un interesse economico netto rilevante non inferiore al 5% ai sensi del paragrafo 1 soltanto le situazioni seguenti: a) il mantenimento di una percentuale non inferiore al 5% del valore nominale di ciascun segmento ceduto o trasferito agli investitori; b) in caso di cartolarizzazioni rotative o di cartolarizzazioni di esposizioni rotative, il mantenimento dell’interesse del cedente in percentuale non inferiore al 5% del valore nominale di ciascuna delle esposizioni cartolarizzate; c) il mantenimento di esposizioni scelte casualmente, equivalenti a una percentuale non inferiore al 5% del valore nominale delle esposizioni cartolarizzate, quando tali esposizioni non cartolarizzate sarebbero state altrimenti cartolarizzate nella cartolarizzazione, a condizione che il numero delle esposizioni potenzialmente cartolarizzate non sia inferiore a 100 alla creazione; d) il mantenimento del segmento prime perdite e, se necessario, laddove non sia così raggiunto il 5% del valore nominale delle esposizioni cartolarizzate, di altri segmenti aventi profilo di rischio uguale o maggiore di quelli trasferiti o ceduti agli investitori e la cui durata non sia inferiore alla durata di quelli trasferiti o ceduti agli investitori, in modo che il mantenimento equivalga complessivamente almeno al 5 % del valore nominale delle esposizioni cartolarizzate; o e) il mantenimento di un’esposizione che copre le prime perdite non inferiore al 5 % di ciascuna esposizione cartolarizzata nella cartolarizzazione”.

[13] Cfr. EBA/RTS/2018/01 del 31.7.2018: EBA Final Draft Regulatory Technical Standards Specifying therequirements for originators, sponsors and original lenders relating to risk retention pursuant to Article 6(7) of Regulation (EU) 2017/2402

http://www.eba.europa.eu/documents/10180/2298183/Draft+RTS+on+risk+retention+%28EBA-RTS-2018-01%29.pdf

[14] Cfr. art. 243 e 244 CRR (antecedenti alla riforma del securitisaton framework).

[15] Il nuovo art. 244, par. 2, CRR dispone, per le cartolarizzazioni tradizionali, che: “Si considera che vi sia stato un trasferimento significativo del rischio di credito in uno dei seguenti casi: a) gli importi delle esposizioni ponderati per il rischio delle posizioni verso la cartolarizzazione mezzanine detenute dall’ente cedente nella cartolarizzazione non superano il 50 % degli importi delle esposizioni ponderati per il rischio di tutte le posizioni verso la cartolarizzazione mezzanine della cartolarizzazione; b) l’ente cedente non detiene più del 20 % del valore dell’esposizione del segmento prime perdite nella cartolarizzazione, purché siano soddisfatte entrambe le seguenti condizioni: i) il cedente può dimostrare che il valore dell’esposizione del segmento prime perdite supera di un margine sostanziale una stima ragionata delle perdite attese sulle esposizioni sottostanti; ii) non vi sono posizioni verso la cartolarizzazione mezzanine.

Qualora la possibile riduzione degli importi delle esposizioni ponderati per il rischio che l’ente cedente conseguirebbe con la cartolarizzazione ai sensi delle lettere a) o b) non sia giustificata da un trasferimento equivalente del rischio di credito a terzi, le autorità competenti possono decidere caso per caso che non vi è stato un trasferimento significativo del rischio di credito a terzi.”

In maniera analoga, anche il nuovo art. 245, par. 2, dispone per le cartolarizzazioni sintetiche.

[16] Si veda il documento del Comitato di Basilea “Enhancement to Basel II Framework”, BIS, 13.7.2009 (https://www.bis.org/publ/bcbs157.pdf )

[17] Nel caso in cui il portafoglio sottostante sia un misto di segmenti di cartolarizzazione e di altri tipi di attività, il parametro KA è determinato come media ponderata dell’esposizione nominale del KA calcolata separatamente per ciascun sottoinsieme di esposizioni.

[18] Cfr. D’Auria C. (2011): "Le strutture tranched cover e le loro potenzialità nel finanziamento delle piccole e medie imprese", Bancaria, numero 6, giugno.

[19] Cfr. D.L. 6.12.2011, n. 201, D.M. del 24.4.2013 e, da ultimo, D.M. 17.11.2017.

[20] 9° Considerando Regolamento 2401: “I requisiti patrimoniali inferiori applicabili alle cartolarizzazioni STS dovrebbero comprendere solo le cartolarizzazioni in cui il possesso delle esposizioni sottostanti è trasferito alla società veicolo per la cartolarizzazione (securitisation special purpose entity oppure SSPE) («cartolarizzazioni tradizionali»). Tuttavia, gli enti che mantengono posizioni senior verso cartolarizzazioni sintetiche sostenute da un portafoglio sottostante di prestiti a piccole e medie imprese («PMI») dovrebbero anche essere autorizzati ad applicare a queste posizioni i requisiti patrimoniali inferiori disponibili per le cartolarizzazioni STS, quando tali operazioni siano considerate di elevata qualità secondo determinati criteri rigorosi, anche per quanto riguarda gli investitori ammissibili. In particolare, questo sottoinsieme di cartolarizzazioni sintetiche dovrebbe beneficiare della garanzia o della controgaranzia, da un lato, dell’amministrazione o della banca centrale di uno Stato membro o di un soggetto di promozione, oppure, dall’altro, di un investitore istituzionale, purché la garanzia o la controgaranzia fornita da quest’ultimo sia integralmente garantita da depositi in contante presso gli enti cedenti. I requisiti patrimoniali preferenziali per le cartolarizzazioni STS che sarebbero disponibili per tali operazioni a norma del regolamento (UE) n. 575/2013 lasciano impregiudicata la conformità alla disciplina degli aiuti di Stato dell’Unione di cui alla direttiva 2014/59/UE del Parlamento europeo e del Consiglio”.

[21] Art. 501, parr. 1 e 2, CRR: “I requisiti patrimoniali per il rischio di credito sulle esposizioni verso PMI sono moltiplicati per un fattore di 0,7619.

Ai fini del presente articolo: a) l'esposizione è inclusa nella classe delle esposizioni al dettaglio o nella classe delle esposizioni verso imprese o è garantita da un'ipoteca su beni immobili. Le esposizioni in stato di default sono escluse; b) una PMI è definita conformemente alla raccomandazione 2003/361/CE della Commissione, del 6 maggio 2003, relativa alla definizione delle microimprese, piccole e medie imprese. Tra i criteri elencati nell'articolo 2 dell'allegato di tale raccomandazione, si tiene conto soltanto del fatturato annuo; c) l'importo totale, ivi comprese eventuali esposizioni in stato di default, dovuto all'ente o alle sue imprese madri e alle sue filiazioni dal cliente debitore o dal gruppo di clienti debitori connessi, ad esclusione però dei crediti o dei crediti potenziali garantiti da immobili residenziali, non supera, secondo le informazioni in possesso dell'ente, 1,5 milioni di EUR. L'ente adotta le misure ragionevoli per acquisire dette informazioni”.