L’“unitarietà” che caratterizza il regime del gruppo IVA, di cui al Titolo V-bis del d.p.R. 26 ottobre 1972 n. 633 (la cui disciplina è stata recentemente implementata dal Decreto del Ministero dell’Economia e delle Finanze del 6 aprile 2018) può comportare effetti peculiari ai fini delle imposte sul reddito. Tali effetti sono principalmente correlati all’eventuale necessità di prevedere “pagamenti compensativi” per remunerare uno dei soggetti aderenti al citato regime degli svantaggi derivanti dalla liquidazione unitaria del tributo in esame e dalla conseguenziale applicazione (anch’essa unica) del meccanismo del pro rata generale di detraibilità dell’IVA.

A tal fine, invero, occorre considerare che il tratto fondamentale del regime del gruppo IVA, disciplinato a livello europeo dall’art. 11 della Direttiva 2006/112/CE, del Consiglio del 28 novembre 2006, relativa al sistema comune d'imposta sul valore aggiunto (“Direttiva 112/2006”), è, infatti, quello di consentire ai soggetti passivi, vicendevolmente avvinti da vincoli di natura finanziaria, organizzativa o economica, di assurgere ad unitarietà nei confronti dell’ordinamento giuridico-tributario, limitatamente all’IVA, prescindendo dall’individualità e dalla soggettività ascrivibile a ciascuno dei soggetti ad esso aderenti. In estrema sintesi, il gruppo IVA è una sorta di fictio juris caratterizzata dalla prevalenza della sostanza economica (i.e. l’unitarietà dei singoli soggetti passivi aderenti al gruppo ai fini dell’esercizio di un’attività economica rilevante ai fini del presupposto soggettivo del tributo in esame) sulla forma giuridica (la forma giuridica di ciascuno dei soggetti passivi aderenti al regime IVA).

In ragione della natura unitaria che connatura la soggettività dei soggetti passivi aderenti al gruppo IVA, il pro rata generale della detraibilità dell’IVA (di cui all’art. 19 del d.p.R. 26 ottobre 1972 n. 633) viene determinato (anch’esso) unitariamente a livello dello stesso gruppo in considerazione della somma delle prestazioni (e della relativa natura esente, imponibile, etc.) di ciascuno dei soggetti ad esso (regime) aderenti.L’assimilazione del gruppo IVA ad un soggetto passivo unico ai fini dell'IVA ha come conseguenza, quindi, l’effetto che il diritto di detrarre l'IVA a monte è determinato in base alle operazioni del gruppo, in quanto tale, con i soggetti ad esso estranei (attesa l’irrilevanza delle operazioni intercorse tra le società che aderiscono allo stesso regime)[1].

Ancorché, gli effetti del gruppo IVA ai fini del pro rata generale di detraibilità possano essere neutri, possono portare a peculiari effetti dovuti all’unitarietà soggettiva del gruppo IVA, ai meri fini di tale tributo.

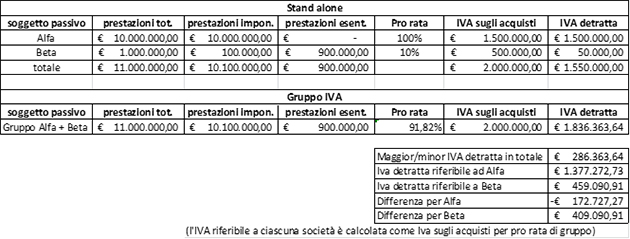

In caso di adesione allo stesso gruppo IVA sia di soggetti passivi che abbiano pieno diritto alla detraibilità dell’IVA assolte a monte (pro rata 100%) sia di soggetti con forti limitazioni dello stesso diritto (e.g. pro rata 10%), potrebbe darsi la seguente situazione:

- il soggetto passivo (Alfa), il quale stand alone godrebbe del pieno diritto alla detrazione dell’IVA, subirebbe una limitazione della quota dell’IVA di gruppo, riferibile ai propri acquisiti, materialmente detraibile per effetto dell’applicazione del pro rata di gruppo (“contaminato” dalla partecipazione al gruppo IVA di soggetti con limitazione alla detrazione);

- il soggetto passivo (Beta), il quale isolatamente considerato avrebbe una limitazione alla detraibilità dell’IVA, ne trarrebbe invece un vantaggio.

Ed infatti, ai sensi dell’art. 2 del Decreto del Ministero dell’Economia e delle Finanze del 6 aprile 2018, a seguito dell’esercizio dell’opzione – e far data dai suoi effetti – il gruppo IVA assume su di sé tutti gli obblighi derivanti dall’applicazione dell’imposta con riguardo alle operazioni, delle società ad esso aderenti, per le quali l’IVA è esigibile o la detrazione è esercitabile.

Il tutto per come evidenziato nella seguente tabella.

La fattispecie sopra descritta, pur non essendo fisiologica, potrebbe comunque verificarsi, ad esempio, perché la società con limitazioni alla detraibilità realizza un volume “contenuto” di operazioni rilevanti ai fini del pro rata generale, ma effettua importanti acquisti di beni o servizi soggetti ad IVA (e.g. holding che non effettui prestiti infragruppo, ma i cui ricavi siano principalmente rappresentati da dividendi).

Con riferimento all’esempio sopra prospettato possono formularsi le tre seguenti considerazioni.

(i) Affinché non si configuri un profilo di responsabilità civilistica da direzione e coordinamento (ex art. 2497 c.c.) in capo alla capogruppo, Alfa dovrebbe essere remunerata per lo “svantaggio” patrimoniale subito in ragione della partecipazione al gruppo IVA. Tale circostanza assumerebbe particolare rilevanza laddove Alfa fosse partecipata da soci di minoranza o la relativa partecipazione fosse destinata ad essere ceduta.

La questione in esame è assai affine a quella insorta a seguito dell’introduzione del consolidato fiscale di cui all’art. 117 e seguenti del d.p.R. 22 dicembre 1986 n. 917, Testo Unico in materia di imposte sul reddito (“TUIR”), ad opera del d. lgs. 12 dicembre 2003, n. 344. Come è noto infatti a seguito dell’introduzione della disciplina del consolidato fiscale ed in ragione della previsione codicistica testé citata sorsero opinioni differenti in dottrina: alcuni autori propendevano, infatti, per la necessità di un accordo di reintegrazione patrimoniale a favore delle controllate “svantaggiate” all’adesione del consolidato fiscale[2], quanto meno in caso della presenza di soci di minoranza[3]; al contrario, per altra parte della dottrina, attesa la libertà contrattuale che informa l’ordinamento giuridico di diritto privato, tale “reintegrazione patrimoniale” doveva considerarsi solo eventuale[4].

Le medesime tematiche si ripropongono ora con riferimento alla disciplina del gruppo IVA e non sembra possa ritenersi dubbio che, quanto meno in presenza di soci di minoranza, la società che subisce uno “svantaggio” economico in ragione dell’adesione al gruppo IVA debba ricevere una propria remunerazione.

Ciò può comportare la necessità di sottoscrivere, al momento dell’opzione per il gruppo IVA, appositi contratti modellati sugli accordi di consolidamento previsti per il consolidato fiscale.

(ii) La remunerazione riconosciuta ad Alfa, quale società svantaggiata per l’adesione al gruppo IVA, potrebbe ritenersi imponibile ai fini delle imposte dirette. A tal riguardo, giova osservare che:

- nella disciplina del gruppo IVA è assente una disposizione legislativa analoga a quella prevista in materia di consolidato fiscale ai fini IRES (i.e. art. 118, comma 4, TUIR) che prevede la non concorrenza alla formazione del reddito delle remunerazioni infragruppo in contropartita di vantaggi fiscali ricevuti o attribuiti[5];

- l’IVA indetraibile (derivante dall’applicazione del pro rata di detrazione) costituisce, altresì, in linea di principio (e salve le specificazioni di cui al punto seguente) un costo deducibile ai fini delle imposte sul reddito ex art. 99 TUIR[6]: correlativamente, la remunerazione per la maggior IVA indetraibile potrebbe costituire un ricavo imponibile. Tale aspetto presenta caratteri di forte analogia con l’imponibilità delle sopravvenienze attive correlate alla rettifiche di componenti di reddito deducibili o meno. Ed invero, con riferimento alla fattispecie delle sopravvenienze attive di cui all’art. 88 TUIR,l’Amministrazione finanziaria ha affermato come “ai fini fiscali (…) il carattere di sopravvenienza deve necessariamente correlarsi ad un precedente costo od onere fiscalmente rilevante” (Risoluzione del Ministero delle Finance n. 813 del 28 giugno 1979)[7]. I medesimi principi dovrebbero quindi trovare applicazione anche con riferimento al ristoro dell’IVA indetraibile che, in linea di principio, costituisce un costo deducibile;

(iii) Occorre porre attenzione alla quantificazione dell’IVA indetraibile, determinata complessivamente a seguito dell’opzione del gruppo IVA, “da attribuire” a ciascuno dei soggetti aderenti al gruppo affinché la deduca ai fini delle imposte sul reddito. Una vola applicato il pro rata unitario (a livello di gruppo), l’IVA indetraibile così determinata dovrà, infatti, essere “allocata” tra le varie società che aderiscono al gruppo IVA le quali – ai fini delle imposte sul reddito – conservano la propria autonomia (anche nell’eventualità in cui abbiano aderito al c.d. consolidato fiscale, di cui all’art. 117 e seguenti TUIR[8], il cui perimetro coincida con quello del gruppo IVA).

Attesa la contrapposizione tra unitarietà del soggetto passivo ai fini IVA (e quindi il gruppo) e plurima soggettività delle società ad esso aderenti (quand’anche aderiscano al medesimo consolidato fiscale), le modalità di allocazione dell’IVA indetraibile tra le società aderenti al gruppo IVA potrebbero comportare, sotto il profilo materiale, il trasferimento dell’IVA indetraibile da un soggetto del gruppo ad un altro. Nell’esempio di cui sopra, laddove Alfa abbia subito una limitazione (rispetto alla situazione stand alone) dell’IVA materialmente detraibile per effetto dell’esercizio dell’opzione del gruppo IVA, tale limitazione costituirebbe – de facto – un “trasferimento” dell’IVA indetraibile di Beta in capo ad Alfa stessa. A tali fini,

- in primo luogo, sotto il profilo anche amministrativo e probatorio, potrebbe essere utile istituire – nella contabilità del gruppo IVA – un apposito registro “sezionale” nel quale individuare l’IVA indetraibile di gruppo da attribuire a ciascun soggetto aderente;

- in aggiunta, occorre definire, anche in eventuali accordi infragruppo sottoscritti al momento dell’adesione al gruppo IVA, le chiavi di allocazione dell’IVA indetraibile determinata unitariamente (ad esempio, percentuali sul fatturato di gruppo, rapporto tra i costi di gruppo ed i costi riferibili a ciascuno soggetto aderente al gruppo IVA, etc.);

- infine, laddove l’applicazione di dette chiavi di allocazione comporti (come sopra prospettato) un sostanziale trasferimento dell’IVA indetraibile – per effetto del pro rata – da un soggetto ad un altro del medesimo gruppo IVA, potrebbero porsi dubbi della deducibilità di tale costo per la parte di esso che eccede l’importo dell’IVA che sarebbe divenuta indetraibile nell’ipotesi in cui la stesa società non avesse aderito al gruppo IVA. Detto costo, in quanto sostanzialmente riferito all’attività d’impresa esercitata da un altro soggetto, potrebbe essere ritenuto privo del requisito dell’inerenza di cui all’art. 109, comma 5, TUIR.

Tuttavia occorre considerare che un costo indeducibile (quale l’IVA indetraibile) potrebbe essere ristorato da un ricavo imponibile (e cioè, il correlato pagamento compensativo). A tal fine quindi dovrebbe apprezzarsi come le già citate esigenze di correlazione tra imponibilità di un costo ed un ricavo ad esso strettamente correlato, dovrebbero comportare l’effetto che entrambi (il costo ed il ricavo) siano assoggettati al medesimo regime impositivo (i.e. imposizione o non concorrenza alla formazione del reddito). A tali fini potrebbe essere utile – paradossalmente – recuperare (per lo meno ai presenti fini) una nozione di inerenza, per le imposte sul reddito, che si ritiene ormai superata, e cioè quella che considera inerente un costo perché collegato ad un ricavo imponibile, anziché all’attività d’impresa. Come è noto infatti L’art. 91 del T.U. 29 gennaio 1958, n. 645 (Testo unico in materia di imposta di ricchezza mobile), stabiliva, infatti, che “il reddito netto è costituito dalla differenza tra l’ammontare dei ricavi lordi che compongono il reddito soggetto all’imposta e l’ammontare delle spese e passività inerenti alla produzione di tale reddito”, evidenziando quindi una diretta correlazione tra costi (inerenti) e ricavi (imponibili). Come è noto detta formulazione venne poi abbandonata[9], correlando l’inerenza all’attività d’impresa svolta dal contribuente[10]. Recuperando un’interpretazione di tale nozione del concetto d’inerenza (per così dire primigenia) si dovrebbe ammettere la deducibilità della maggior IVA indetraibile derivante dall’adesione al gruppo IVA.

Gli aspetti di cui sopra dovrebbero essere comunque opportunamente chiariti dall’Amministrazione finanziaria entro il termine della scadenza per l’esercizio dell’opzione per il regime in esame.

[1] A tal fine, quindi, “in un gruppo IVA composto anche di soggetti passivi senza diritto o con diritto parziale a detrazione, l'effetto sul gettito d'imposta potrebbe non essere più neutro. L'IVA non detraibile che dev'essere versata per operazioni imponibili effettuate da un membro del gruppo a vantaggio di un altro membro non avente diritto o avente soltanto diritto a detrazione parziale è infatti persa per l'Erario, poiché le operazioni interne al gruppo sono inesistenti ai fini dell'IVA. Sotto questo aspetto il gruppo IVA neutralizza i costi ai fini dell'IVA sostenuti per le operazioni interne al gruppo. Ne consegue che un regime di IVA di gruppo può essere finanziariamente vantaggioso per i gruppi IVA che comprendono membri senza diritto, o con diritto a detrazione parziale. Tali vantaggi possono variare a seconda delle modalità di attuazione stabilite dagli Stati membri, in particolare per quanto riguarda le norme relative al diritto a detrazione” (Comunicazione della Commissione al Consiglio e al Parlamento Europeo sull'opzione di IVA di gruppo prevista all'articolo 11 della direttiva 2006/112 Ce del Consiglio relativa al sistema comune d'imposta sul valore aggiunto /* COM/2009/0325 def. *).

[2] Fazzini, Consolidato civile e compensazione fiscale tra redditi positivi e negativi, Dialoghi tributari, 2004, 1081.

[3] Zizzo, Osservazioni in tema di consolidato fiscale, in Rivista di diritto tributario, 2004, 635 e seguenti.

[4] Ficari, La soggettività tributaria delle s.r.l. e imposizione del reddito delle società di capitali, in AAVV Trattato delle società responsabilità limitata, diretto da Ibba e Marasà, Padova, 2012, 147.

[5] L’art. 118, comma 4, TUIR, prevede infatti che “Non concorrono alla formazione del reddito imponibile in quanto escluse le somme percepite o versate tra le società di cui al comma 1 in contropartita dei vantaggi fiscali ricevuti o attribuiti”.

[6] Cfr. inter alia Circolare del Ministero delle Finanze n. 137 del 15 maggio 1997. Sul tema, il Ministero delle Finanze, con Circolare Ministeriale n. 154/E del 30/5/1995, ha precisato che l'IVA che risulti indetraibile al 100% per effetto del pro-rata di detraibilità costituisce una componente del costo del bene cui afferisce, e pertanto deve essere capitalizzata. Nel caso, invece, di indetraibilità parziale dell'IVA, essendo l'onere che grava sull'impresa da collegarsi per sua natura all'intera gestione aziendale, l'imposta deve essere considerata alla stregua di un costo generale. In termini analoghi, Risoluzione del Ministero delle Finanze n. 9/1565 del 23 gennaio 1984, riferita al previgente Testo Unico in materia di imposte sul reddito.

[7] Si tratta di manifestazione di prassi che ancorché riferita al previgente Testo Unico in materia di imposte sul reddito è espressiva di un principio ancora attuale. Si veda anche la Risoluzione del Ministero delle Finanze n. 395 del 4 giugno 1977; Risoluzione del Ministero delle Finanze n. 9/395 del 4 giugno 1997; Risoluzione del Ministero delle Finanze del 5 maggio 1987, n. 9/610. In termini analoghi, si veda la Corte di Cassazione, sez. I, n. 5989 del 3 luglio 1997, la quale ha affermato che: “in tanto può parlarsi di sopravvenienza attiva imponibile ai sensi dell’articolo 55, comma 1, del d.p.R. n. 597/1973 (ora d.p.R. n. 917/1986) in quanto si sia in presenza di un elemento reddituale che rettifichi, a vantaggio del contribuente, eventi (costi, oneri, passività) già contabilizzati in precedenti periodi di imposta e già dedotti fiscalmente”. Nella giurisprudenza di merito, Comm. Trib. Prov., Friuli-Venezia Giulia – Trieste, Sez. II, sentenza del 19 giugno 2014, n. 280, riferita alle sanzioni tributarie. In dottrina, M. Leo – F. Monacchi – M. Schiavo, Le imposte sui redditi nel testo Unico, V ed., 1997, 1044.

[8] Cfr. la circolare dell’Agenzia delle Entrate 53/E del 20 dicembre 2004: “le singole entità giuridiche che entrano a far parte del consolidato nazionale non perdono la soggettività passiva d’imposta e la conseguente titolarità dell’obbligazione tributaria”. In dottrina, A. Fantozzi, La nuova disciplina IRES: i rapporti di gruppo, in Riv. dir. trib., 2004, I, p. 491; G. Fransoni, Osservazioni in tema di responsabilità e rivalsa nella disciplina del consolidato nazionale, in Riv.dir.trib., 2004, I, pp. 515 e ss.; P. Russo, I soggetti IRES, in Riv.dir.trib., 2004, I, p. 313; M. Di Siena, Profili penal-tributari del consolidato fiscale nazionale alla luce dell’art. 40-bis DPR n. 600/1973, in Riv. dir. trib., 2010, III, p. 164.

[9] In tal senso, dapprima, l’art. 61 del d.P.R. 29 settembre 1973, n. 597 secondo il quale “i costi e gli oneri diversi da quelli espressamente considerati dalle disposizioni di questo titolo sono deducibili se ed in quanto siano stati sostenuti nell’esercizio dell’impresa e si riferiscano ad attività e operazioni da cui derivano ricavi o proventi che concorrono a formare il reddito d’impresa”, sostituito poi dall’art. 74, comma 2 del citato decreto ad opera della legge 4 novembre 1981, n. 626: “I costi e gli oneri sono deducibili se ed in quanto si riferiscono ad attività da cui derivano ricavi o proventi che concorrono a formare il reddito d’impresa; se non sono suscettibili di imputazione specifica si deducono nella proporzione stabilita dal primo comma dell’art. 58”. Con l’introduzione del TUIR, il passaggio all’art. 75 comma 5 non apporta grossi cambiamenti all’accezione del concetto di inerenza rispetto al disposto precedente.

[10] In tal senso ormai G. Tinelli, Il principio di inerenza nella determinazione del reddito d’impresa, in Riv. dir. trib., 2002, p. 437 e seguenti; G. Zizzo, Regole generali sulla determinazione del reddito d’impresa, in F. TESAURO (a cura di), Imposta sul reddito delle persone fisiche, in Giurisprudenza sistematica di diritto tributario, Torino, 1994, pagg. 556 segg.; M. BEGHIN, Atti di gestione “anomali” o “antieconomici” e prova dell’afferenza del costo all’impresa, in Riv. dir. trib., 1996, I, pag. 413 e seguenti; E. Marello, Involuzione del principio d’inerenza?, in Rivista di diritto finanziario e scienza delle finanze, 2002, I, pag. 480 e seguenti. In giurisprudenza, inter alia, Cass. Civ., sez. trib., 3 luglio 2013, n. n. 16691; Cass. Civ., sez. trib., sentenza del 10 agosto 2010, n. 18539; Cass. Civ., sez. trib., sentenza del 25 febbraio 2010, n. 4559.